أصبحت الآفاق محفوفة مجددا بعدم اليقين وسط اضطراب القطاع المالي وارتفاع التضخم والآثار المستمرة من الغزو الروسي لأوكرانيا وجائحة كوفيد التي امتدت لثلاث سنوات

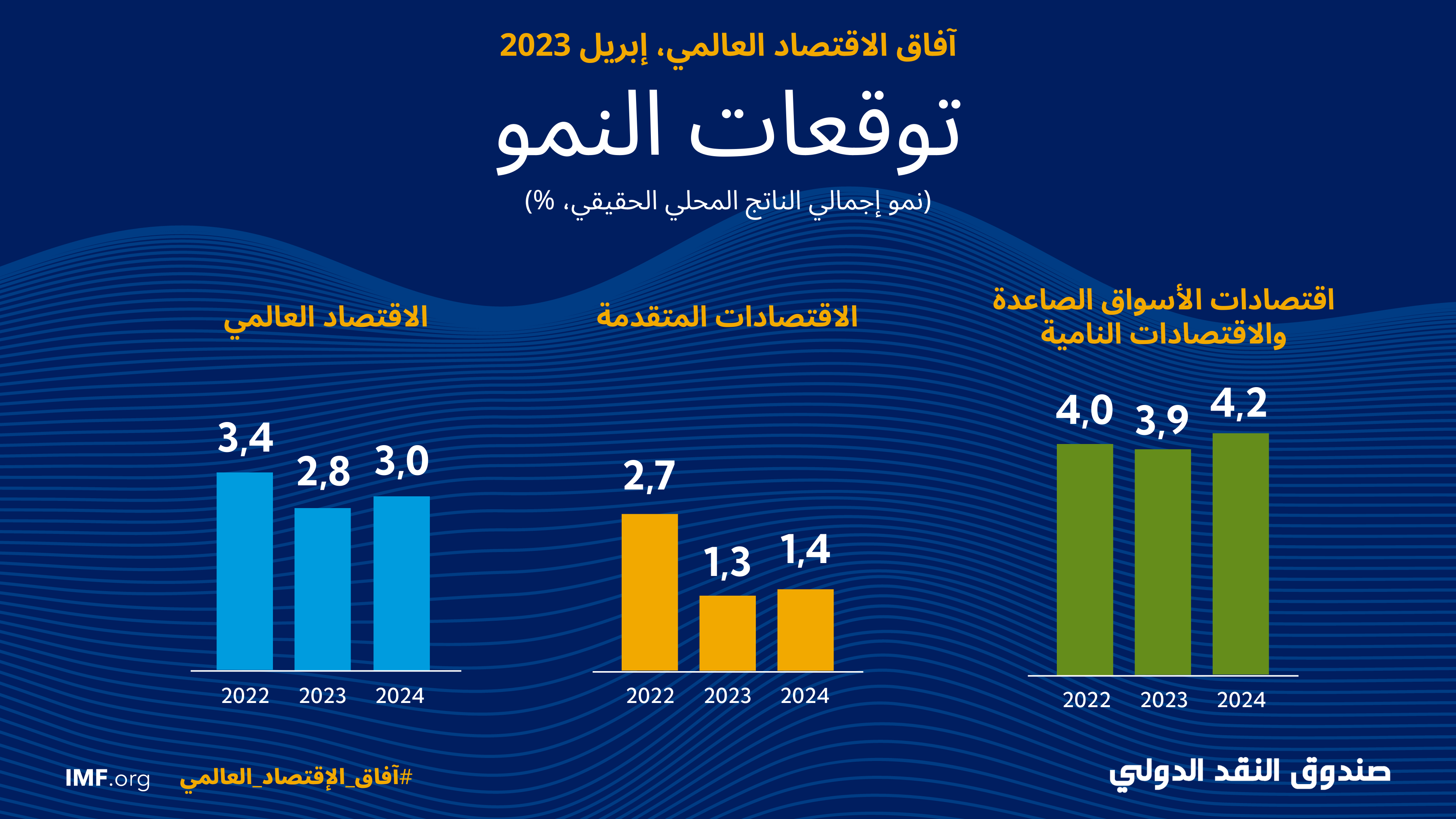

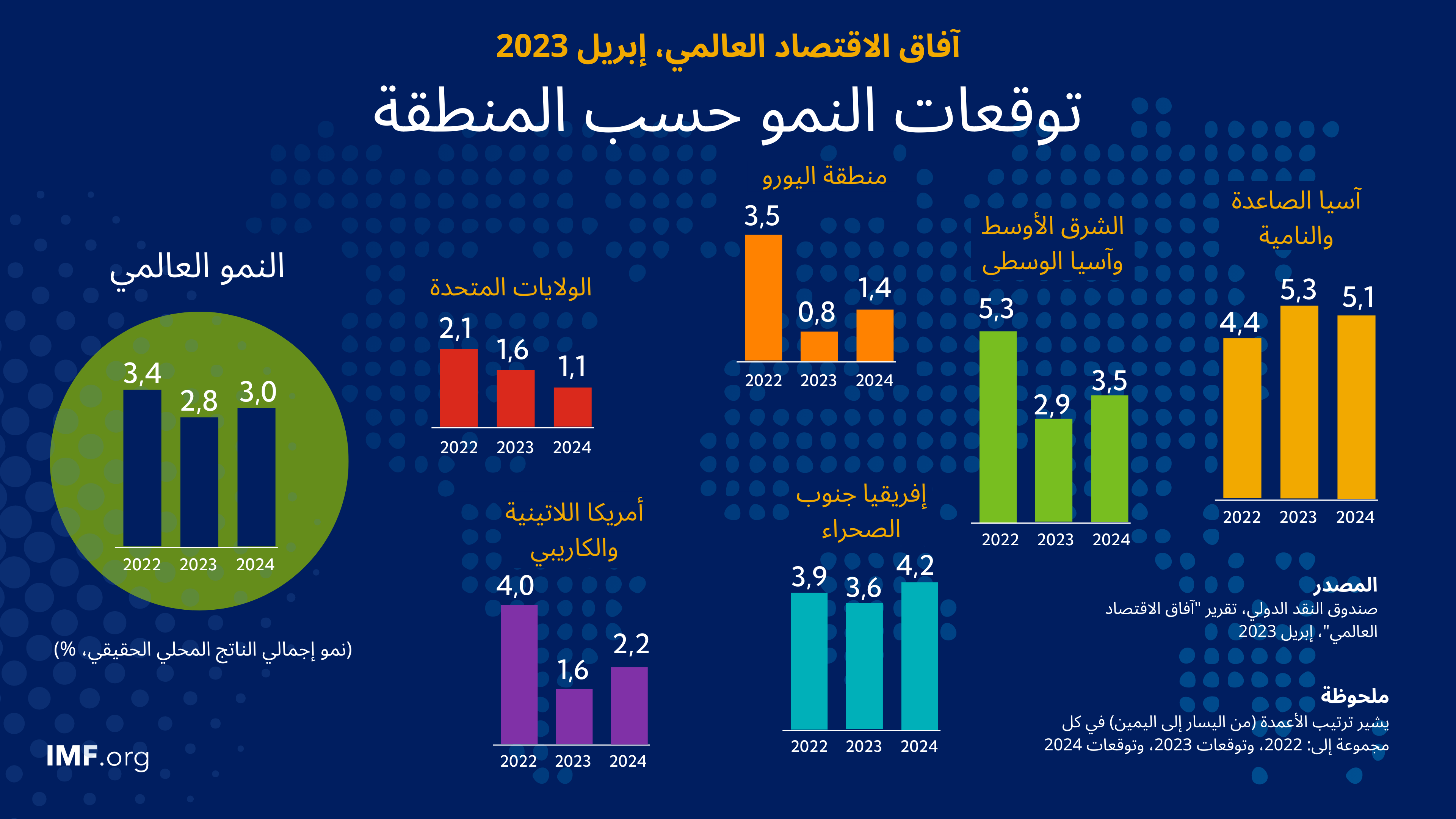

وتشير تنبؤات السيناريو الأساسي إلى هبوط النمو من 3,4% في 2022 إلى 2,8% في 2023، قبل أن يستقر عند 3,0% في 2024. ويُتوقع أن تشهد الاقتصادات المتقدمة تباطؤا ملحوظا بصفة خاصة في النمو، من 2,7% في 2022 إلى 1,3% في 2023. وفي سيناريو بديل معقول من زيادة الضغوط في القطاع المالي، يتراجع النمو العالمي إلى نحو 2,5% في 2023 مع هبوط النمو في الاقتصادات المتقدمة إلى أقل من 1%. ويتوقع السيناريو الأساسي انخفاض التضخم الكلي العالمي من 8,7% في 2022 إلى 7,0% في 2023 على خلفية انخفاض أسعار السلع الأولية غير أن وتيرة تراجع التضخم الأساسي من المرجح أن تكون أبطأ. ولا يُرجح عودة التضخم إلى مستواه المستهدف قبل عام 2025 في معظم الحالات.

ويكتسب سعر الفائدة الطبيعي أهمية لكل من السياسة النقدية وسياسة المالية العامة نظرا لدوره كمستوى مرجعي يقُاس على أساسه موقف السياسة النقدية وكعنصر أساسي في تحديد مدى استدامة القدرة على تحمل الدين العام. ويهدف الفصل 2 إلى دراسة تطور سعر الفائدة الطبيعي عبر العديد من كبرى الاقتصادات المتقدمة واقتصادات الأسواق الصاعدة. فقد سجل الدين العام كنسبة من إجمالي الناتج المحلي ارتفاعا شديدا في أنحاء العالم أثناء فترة تفشي جائحة كوفيد-19 ومن المتوقع أن يظل مرتفعا. ويبحث الفصل 3 فعالية المناهج المختلفة في تخفيض نسبة الدين إلى إجمالي الناتج المحلي. فالانقطاعات في سلاسل الإمداد وزيادة التوترات الجغرافية-السياسية جعلت المخاطر وكذلك المنافع والتكاليف المحتملة من التشتت الجغرافي-الاقتصادي في قلب الحوار بشأن السياسات. ويدرس الفصل 4 كيف يمكن لهذا التشتت أن يعيد تشكيل جغرافية الاستثمار الأجنبي المباشر وكيف يمكن أن يؤثر على الاقتصاد العالمي.

الفصل 1: الآفاق والسياسات العالمية

إن البوادر الأولية التي ظهرت في مطلع عام 2023 على أن الاقتصاد العالمي يمكن أن يحقق هبوطا هادئا – مع انخفاض التضخم واطراد النمو – قد انحسرت في ظل الارتفاع المزمن في التضخم واضطراب القطاع المالي مؤخرا. وبرغم تراجع التضخم مع رفع البنوك المركزية لأسعار الفائدة وانخفاض أسعار الأغذية والطاقة، تظل ضغوط الأسعار الأساسية جامدة مع ضيق الأوضاع في أسواق العمل في عدد من الاقتصادات. وبدأ ظهور الآثار الجانبية للارتفاع السريع في أسعار الفائدة الأساسية، في حين اتضحت مواطن الضعف في القطاع المصرفي بصورة أكبر وازدادت المخاوف من انتقال العدوى عبر القطاع المالي الأوسع، بما فيه المؤسسات المالية غير المصرفية. وتميل المخاطر المحيطة بالآفاق ميلا شديدا نحو التطورات السلبية، مع ارتفاع احتمالات الهبوط العنيف بصور حادة.

الفصل 2: سعر الفائدة الطبيعي: الدوافع والانعكاسات على السياسات

يكتسب سعر الفائدة الطبيعي – وهو سعر الفائدة الحقيقي الذي لا يحفز الاقتصاد ولا يتسبب في انكماشه – أهمية لكل من السياسة النقدية وسياسة المالية العامة، فهو مستوى مرجعي يقُاس على أساسه موقف السياسة النقدية وعنصر أساسي في تحديد مدى استدامة القدرة على تحمل الدين العام. ويهدف الفصل 2 إلى دراسة تطور سعر الفائدة الطبيعي عبر العديد من كبرى الاقتصادات المتقدمة واقتصادات الأسواق الصاعدة. ولتخفيف أجواء عدم اليقين التي عادة ما تحيط بتقديرات سعر الفائدة الطبيعي، يعتمد هذا الفصل على مناهج تكميلية في تحليل الدوافع وراءه وتوقع مساره المستقبلي. وبوجه عام، يشير التحليل إلى أنه متى انقضت موجة التضخم الجارية، من المرجح أن ينعكس مسار أسعار الفائدة لتعود إلى مستوياتها قبل الجائحة في الاقتصادات المتقدمة. وسيظل مدى اقتراب أسعار الفائدة من تلك المستويات مرهونا بما إذا كانت السيناريوهات البديلة تنطوي على مستويات أعلى بشكل دائم من الدين الحكومي والعجز أو تَحَقُّ التشتت المالي.

الفصل 3: النزول إلى أرض الواقع: كيف نعالج تصاعد الدين العام

سجل الدين العام كنسبة من إجمالي الناتج المحلي ارتفاعا شديدا في أنحاء العالم أثناء فترة تفشي جائحة كوفيد-19 ومن المتوقع أن يظل مرتفعا، ليشكل تحديا متزايدا أمام صناع السياسات، ولا سيما مع ارتفاع أسعار الفائدة الحقيقية في أنحاء العالم. ويبحث الفصل 3 فعالية المناهج المختلفة في تخفيض نسب الديون إلى إجمالي الناتج المحلي. وبناء على تحليلات اقتصادية قياسية وتكملتها باستعراض للتجارب التاريخية، يستخلص هذا الفصل ثلاث نتائج رئيسية. أولا، عمليات ضبط أوضاع المالية العامة في الوقت المناسب وحسب التصميم الملائم تنطوي على احتمالية عالية بتخفيض نسب الدين بشكل دائم. وثانيا، عندما يصل أحد البلدان إلى المديونية الحرجة، فاتباع منهج شامل يجمع بين إعادة هيكلة الدين بشكل كبير – أي إعادة التفاوض على شروط خدمة الديون الحالية – وضبط أوضاع المالية العامة وسياسات لدعم النمو الاقتصادي يمكن أن يكون له تأثير كبير ودائم على تخفيض نسب الديون. ولا بد من التنسيق بين الدائنين. وأخيرا، كان للنمو الاقتصادي والتضخم مساهمة كبيرة على مر التاريخ في تخفيض نسب الديون.

الفصل 4: التشتت الجغرافي–الاقتصادي والاستثمار الأجنبي المباشر

إن الانقطاعات في سلاسل الإمداد وزيادة التوترات الجغرافية-السياسية جعلت المخاطر وكذلك المنافع والتكاليف المحتملة من التشتت الجغرافي-الاقتصادي في قلب الحوار بشأن السياسات. ويدرس الفصل 4 كيف يمكن لهذا التشتت أن يعيد تشكيل جغرافية الاستثمار الأجنبي المباشر، وبالتالي كيف يمكن لتشتت الاستثمار الأجنبي المباشر التأثير على الاقتصاد العالمي. وتتركز تدفقات الاستثمار الأجنبي المباشر بشكل متزايد بين البلدان المتحالفة من الناحية الجغرافية–السياسية، ولا سيما في القطاعات الاستراتيجية. ويتعرض العديد من اقتصادات الأسواق الصاعدة والاقتصادات النامية لمخاطر كبيرة من انتقال الاستثمار الأجنبي المباشر نظرا لاعتمادها على الاستثمار الأجنبي المباشر من بلدان بعيدة من الناحية الجغرافية–السياسية. وعلى المدى الطويل، يمكن لتشتت الاستثمار الأجنبي المباشر الذي ينشأ من ظهور التكتلات الجغرافية–السياسية أن يفضي إلى خسائر كبيرة في الناتج، ولاسيما في حالة اقتصادات الأسواق الصاعدة والاقتصادات النامية. والجهود متعددة الأطراف الرامية إلى الحفاظ على التكامل العالمي هي أفضل وسيلة لتخفيض التكاليف الاقتصادية الكبيرة وواسعة الانتشار التي يفضي إليها تشتت الاستثمار الاجنبي المباشر.

مطبوعات

-

سبتمبر 2024

التقرير السنوي

- الصلابة في مواجهة التغير

-

سبتمبر 2024

مجلة التمويل والتنمية

- تعزيز الإنتاجية

-

أبريل 2024

منطقة الشرق الأوسط وآسيا الوسطى

- أحدث إصدار