Aunque no se ha materializado ningún evento sistémico, los riesgos se han inclinado más firmemente hacia la baja.

La invasión rusa de Ucrania incrementa los riesgos para la estabilidad financiera mundial y plantea interrogantes acerca del impacto a más largo plazo en las economías y los mercados. La guerra, que coincide con una desaceleración de la recuperación económica tras la pandemia, pondrá a prueba la resiliencia de los mercados financieros y representa una amenaza para la estabilidad financiera, como se analiza en la última edición del Informe sobre la estabilidad financiera mundial (informe GFSR).

Ucrania y Rusia enfrentan los riesgos más acuciantes. Aun así, ya es evidente que la gravedad de las perturbaciones en los mercados de materias primas y las cadenas de suministro está generando riesgos a la baja, al incidir negativamente en la estabilidad macrofinanciera, la inflación y la economía mundial.

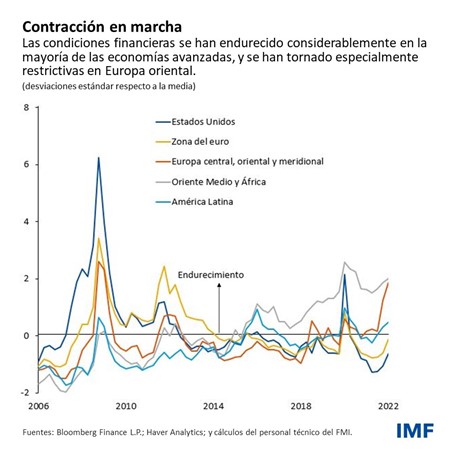

Desde principios de año, las condiciones financieras se han endurecido notablemente en la mayor parte del mundo, sobre todo en Europa oriental. En un contexto de aumento de la inflación, la subida prevista de las tasas de interés ha provocado una contracción notable en las economías avanzadas en las semanas posteriores a la invasión rusa de Ucrania. Pese a haberse tornado más restrictivas, las condiciones financieras no están lejos de los promedios históricos y las tasas de interés reales siguen siendo acomodaticias en la mayoría de los países.

Esta restricción de las condiciones ayuda a frenar la demanda, así como a evitar que se disparen las expectativas inflacionarias (es decir, que las expectativas de que los incrementos de precios continúen en el futuro pasen a ser la norma) y lograr que la inflación retorne al nivel fijado como meta.

Es posible que muchos bancos centrales deban realizar ajustes de mayor alcance y rapidez de lo que el mercado en la actualidad valora necesario para contener la inflación. Esto podría situar las tasas de política monetaria por encima de los niveles neutrales (un nivel «neutral» es aquel en que la política monetaria no es ni acomodaticia ni restrictiva, y es congruente con el objetivo de preservar el pleno empleo y la inflación estable en la economía). Esto tendería a endurecer aún más las condiciones financieras mundiales.

La nueva realidad geopolítica complica la labor de los bancos centrales, enfrentados ya a un delicado ejercicio de equilibrio, con una inflación persistentemente alta. Estos deben reconducir la inflación hacia la meta, teniendo presente que un endurecimiento excesivo de las condiciones financieras mundiales perjudica el crecimiento económico. Con este telón de fondo, y en vista de los elevados riesgos para la estabilidad financiera, cualquier revisión o revaloración repentina del riesgo por un recrudecimiento de la guerra de Ucrania, o por una escalada de las sanciones a Rusia, podría dejar al descubierto algunas de las vulnerabilidades acumuladas durante la pandemia (subida de los precios de la vivienda y valoraciones excesivas), provocando un fuerte descenso de los precios de los activos.

Transmisión de shocks

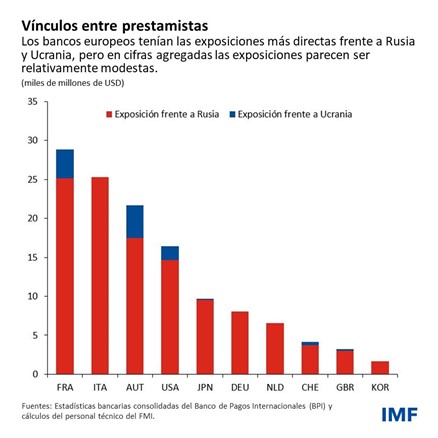

Las repercusiones de la guerra y las consiguientes sanciones siguen teniendo repercusiones. Varios posibles canales de amplificación pondrán a prueba la resiliencia del sistema financiero mundial,, entre los que destacan las exposiciones de las instituciones financieras a activos rusos y ucranianos; las restricciones de liquidez y financiamiento en los mercados, y la aceleración de la criptoización —residentes que optan por utilizar criptoactivos en vez de moneda local— en los mercados emergentes.

Europa soporta más riesgo que otras regiones por su proximidad geográfica a la guerra, la dependencia de la energía rusa y la exposición nada despreciable de algunos bancos y otras instituciones financieras a los activos y mercados financieros de Rusia. Asimismo, la actual volatilidad de los precios de las materias primas podría ejercer mucha presión sobre los mercados de financiamiento de las materias primas y de instrumentos derivados, y provocar aún más perturbaciones, como los bruscos altibajos que llevaron a suspender las cotizaciones del níquel el mes pasado. Tales episodios, en medio de una mayor incertidumbre geopolítica, podrían afectar a la liquidez y las condiciones de financiamiento.

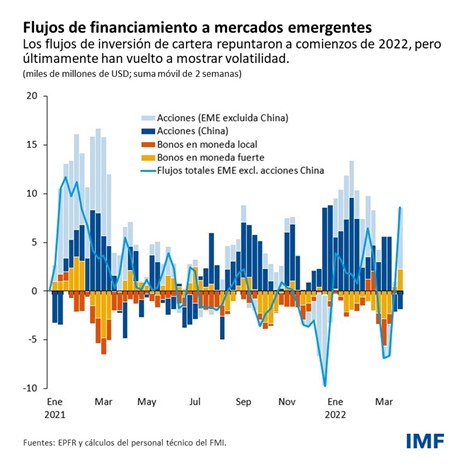

Los mercados emergentes y preemergentes afrontan ahora riesgos de salida de capital más elevados, aunque se aprecian diferencias entre los países importadores y exportadores de materias primas. En este entorno de incertidumbre geopolítica, la interacción entre las condiciones financieras externas más restrictivas y la normalización de la política monetaria de la Reserva Federal de Estados Unidos (con una primera subida de las tasas de interés en marzo, y una corrección del balance previsiblemente más rápida) probablemente agravará el riesgo de fuga de capitales.

Tras la invasión rusa de Ucrania, el número de emisores soberanos de mercados preemergentes que operan en niveles que denotan tensión (es decir, con diferenciales superiores a 1.000 puntos básicos) ha aumentado y representa ya más del 20%, superando los máximos registrados en la pandemia. Si bien es preocupante, eso incidirá de forma limitada sobre las inquietudes sistémicas, ya que estos emisores representan una proporción relativamente menor de la deuda total pendiente de pago, hasta la fecha.

En China, la reciente venta masiva de capital accionario, sobre todo en el segmento tecnológico, sumada a las actuales tensiones en el sector inmobiliario y los nuevos confinamientos, ha suscitado preocupación por una posible desaceleración del crecimiento, con efectos que podrían propagarse a los mercados emergentes. Los riesgos para la estabilidad financiera han aumentado, en un entorno de tensiones permanentes en el vapuleado sector inmobiliario. Posiblemente se necesitarán medidas excepcionales de apoyo financiero para aliviar las presiones sobre el balance, aunque tales medidas más adelante incrementarían las vulnerabilidades relacionadas con la deuda.

Medidas de política

En el corto plazo, los bancos centrales deben adoptar medidas decisivas para impedir que la inflación se arraigue y controlar las expectativas sobre el incremento futuro de los precios. Es posible que, para reconducir oportunamente la inflación hasta la meta, sea necesario aumentar las tasas de interés más allá de lo que indican las actuales valoraciones en los mercados, lo cual podría obligar a situar las tasas de interés muy por encima de su nivel neutral. En el caso de los bancos centrales de las economías avanzadas, la comunicación clara es crucial para evitar volatilidad innecesaria en los mercados financieros, lo cual se logra proporcionando señales claras sobre el proceso de contracción monetaria, pero siempre supeditándose a los datos.

En los mercados emergentes, muchos bancos centrales han endurecido ya considerablemente sus políticas, y deberían seguir haciéndolo —según las circunstancias individuales de cada uno— a fin de preservar su credibilidad en la lucha contra la inflación y anclar las expectativas de inflación.

Las autoridades deberían hacer más estrictas ciertas herramientas macroprudenciales para abordar focos de vulnerabilidades elevadas (por ejemplo, para contrarrestar la subida de los precios de la vivienda), evitando a la vez un endurecimiento general de las condiciones financieras. Encontrar el equilibrio justo es importante en vista de las inciertas perspectivas económicas, el proceso en curso de normalización de la política monetaria y las limitaciones del espacio fiscal tras la pandemia.

Las autoridades confrontarán también cuestiones estructurales, como la fragmentación de los mercados de capital, con posibles implicaciones para el papel que cumple el dólar estadounidense. Los sistemas de pagos enfrentan riesgos similares ahora que los bancos centrales preparan la emisión de monedas digitales propias, con independencia de las redes internacionales existentes. Los reguladores también estarán bajo presión para subsanar las deficiencias de las regulaciones a fin de garantizar la integridad y proteger a los consumidores en el mundo en rápida evolución de los criptoactivos.

Al mismo tiempo, la disyuntiva entre seguridad energética (suministro adecuado y asequible) y clima (mecanismos reguladores diseñados para hacer subir los precios del gas y el petróleo) está pasando a primer plano, conforme los efectos de las sanciones internacionales a Rusia sobre la oferta y los precios se hacen sentir en Europa y otras regiones. Es posible que la transición climática sufra algunos reveses en el futuro inmediato, pero el interés por depender menos de la energía rusa podría catalizar el cambio. Por tanto, las autoridades deben procurar cumplir los compromisos sobre el clima y redoblar esfuerzos para alcanzar las metas de cero emisiones netas, a la vez que adoptan otras medidas adecuadas frente a las inquietudes relativas a la seguridad energética.

*****

Tobias Adrian es el Consejero Financiero y Director del Departamento de Mercados Monetarios y de Capital del Fondo Monetario Internacional (FMI). Desde ese cargo dirige la labor del FMI en lo que se refiere a supervisión del sector financiero y fortalecimiento de las capacidades, políticas monetarias y macroprudenciales, regulación financiera, gestión de la deuda y mercados de capital. Antes de incorporarse al FMI, fue Vicepresidente Principal del Banco de la Reserva Federal de Nueva York y Director Adjunto del Grupo de Investigación y Estadística. Dictó clases en la Universidad de Princeton y la Universidad de Nueva York y ha publicado estudios en revistas especializadas de economía y finanzas, como American Economic Review y Journal of Finance. Sus investigaciones se centran en las consecuencias globales de la evolución de los mercados de capital. Tiene un doctorado del Instituto Tecnológico de Massachusetts, una maestría de la London School of Economics, un diploma de la Universidad Goethe de Fráncfort, y una maestría de la Universidad Dauphine de París.