ويثير غزو روسيا لأوكرانيا مخاطر تهدد الاستقرار المالي في العالم ويطرح تساؤلات حول تأثيره الأطول مدى على الاقتصادات والأسواق. فاندلاع الحرب، وسط أجواء تشهد بالفعل بطء التعافي من الجائحة، يمثل اختبارا لصلابة الأسواق المالية ويفرض تهديدات على الاستقرار المالي على النحو الذي يناقشه عددنا الأخير من تقرير "الاستقرار المالي العالمي".

وتواجه أوكرانيا وروسيا أشد المخاطر إلحاحا. ومع هذا، من الواضح بالفعل أن حدة الاضطرابات في أسواق السلع الأولية والانقطاعات في سلاسل الإمداد تولدان مخاطر التطورات السلبية من خلال تأثيرها السلبي على الاستقرار المالي الكلي والتضخم والاقتصاد العالمي.

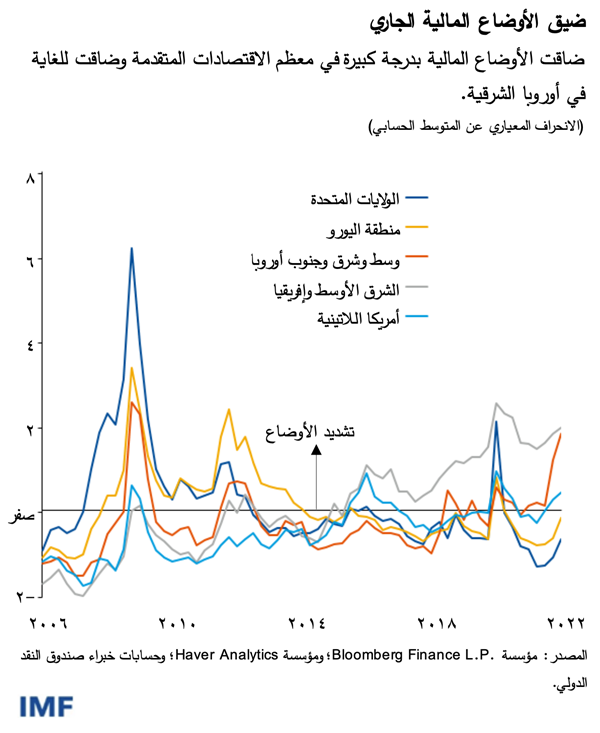

ومنذ بداية العام، ضاقت الأوضاع المالية بشكل كبير في معظم أنحاء العالم، ولا سيما في أوروبا الشرقية. ووسط تصاعد التضخم، أدت التوقعات بارتفاع أسعار الفائدة إلى تشديد الأوضاع بشكل ملموس في الاقتصادات المتقدمة خلال الأسابيع التي أعقبت غزو روسيا لأوكرانيا. وحتى مع ذلك التشديد، تظل الأوضاع المالية قريبة من متوسطاتها التاريخية، كما لا تزال أسعار الفائدة الحقيقية تيسيرية في معظم البلدان.

ويساعد تشديد الأوضاع المالية على إبطاء الطلب، كما يمنع انفلات التوقعات التضخمية (أي عندما يصبح توقع استمرار ارتفاع الأسعار مستقبلا هو القاعدة) وعلى إعادة التضخم إلى مستواه المستهدف.

وقد يصبح لزاما على كثير من البنوك المركزية الإسراع بالتحرك إلى ما هو أبعد من مستوى التسعير الحالي في الأسواق لاحتواء التضخم. وهذا من شأنه أن يرفع أسعار الفائدة الأساسية إلى مستويات أعلى من المحايدة (المستوى "المحايد" هو الذي لا تكون السياسة النقدية عنده تيسيرية ولا تقييدية وتتسق مع اقتصاد يحافظ على التوظيف الكامل لعوامل الإنتاج وعلى استقرار التضخم). ويؤدي ذلك على الأرجح إلى مزيد من تشديد الأوضاع المالية العالمية.

ويسفر الواقع الجغرافي–السياسي الجديد عن تعقيد عمل البنوك المركزية، التي واجهت بالفعل عملية توازن دقيق في ظل الارتفاع المزمن في معدلات التضخم. ويجب عليها أن تخفض التضخم وتعيده إلى مستواه المستهدف، مع مراعاة أن التشديد المفرط للأوضاع المالية العالمية يضر بالنمو الاقتصادي. وعلى هذه الخلفية، وفي ضوء تصاعد المخاطر على الاستقرار المالي، فإن أي إعادة تقييم وإعادة تسعير مفاجئة للمخاطر نتيجة اشتداد حدة الحرب في أوكرانيا، أو لتصاعد العقوبات على روسيا، قد تكشف النقاب عن بعض مواطن الضعف التي تراكمت أثناء الجائحة (طفرة أسعار المساكن والتقييمات المُغالى فيها)، مما يؤدي إلى تراجع حاد في أسعار الأصول.

انتقال آثار الصدمة

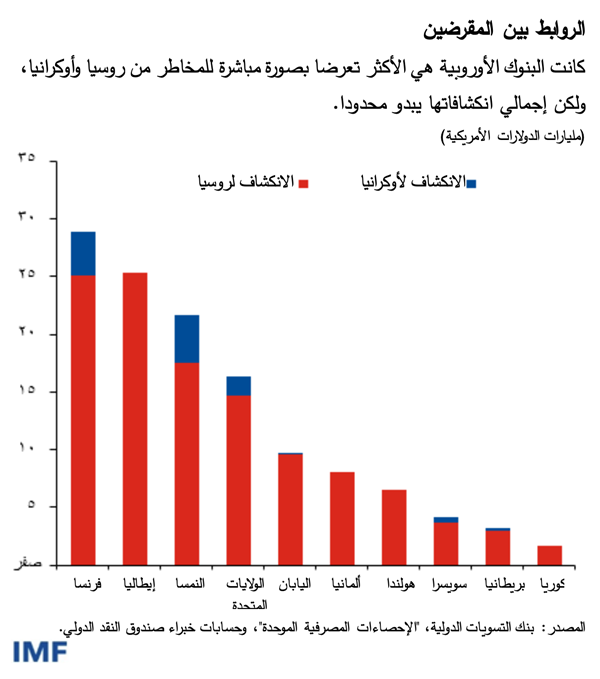

لا تزال تداعيات الحرب وما تلاها من عقوبات تتسبب في حدوث اهتزازات. وسوف تكون صلابة النظام المالي العالمي موضع اختبار من خلال مجموعة متنوعة من القنوات المحتملة لتضخيم الآثار. وتتضمن هذه القنوات تعرض المؤسسات المالية لمخاطر الانكشاف للأصول الروسية والأوكرانية، وسيولة السوق وضغوط التمويل، وتسارع وتيرة اعتماد العملات المشفرة –أي أن يختار المقيمون استخدام الأصول المشفرة بدلا من العملة المحلية – في الأسواق الصاعدة.

وتتحمل أوروبا مخاطر أعلى من المناطق الأخرى بسبب قربها الجغرافي من المناطق التي تدور فيها الحرب، واعتمادها على روسيا في توفير احتياجاتها من الطاقة، وانكشاف بعض البنوك وغيرها من المؤسسات المالية بدرجة غير قليلة للأصول والأسواق المالية الروسية. وعلاوة على ذلك، فقد يفرض التقلب الحالي في أسعار السلع الأولية ضغوطا حادة على تمويل السلع الأولية وأسواق المشتقات ويمكن أن يسبب مزيدا من الانقطاعات مثل التقلبات الشديدة التي أوقفت بعض عمليات تجارة النيكل الشهر الماضي. وظهور هذه النوبات، وسط تصاعد أجواء عدم اليقين الجغرافي–السياسي، يمكن أن يؤثر على أوضاع السيولة والتمويل.

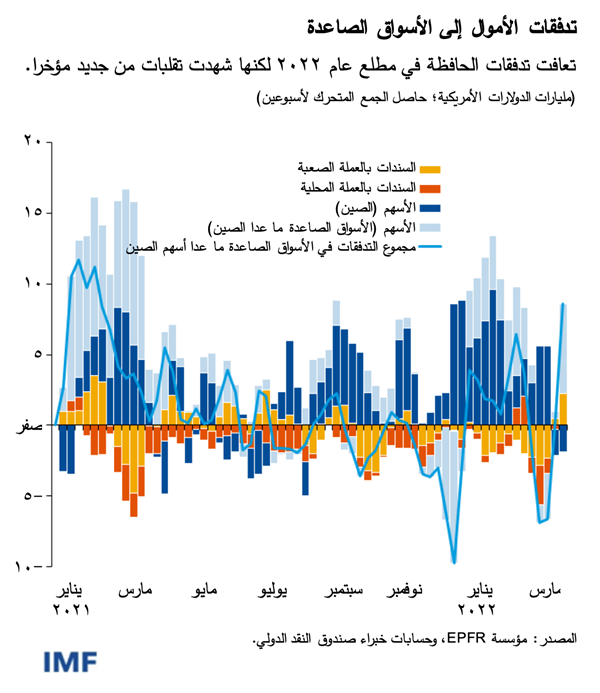

وتواجه الاقتصادات الصاعدة والواعدة الآن مخاطر أعلى من خروج التدفقات الرأسمالية، وإن كانت هناك تفاوتات عبر البلدان بين المستوردة للسلع الأولية والمصدرة لها. ووسط أجواء عدم اليقين الجغرافي–السياسي، ستزداد على الأرجح مخاطر هروب رؤوس الأموال في ظل الأثر المتبادل لضيق الأوضاع المالية الخارجية وعودة سياسة الاحتياطي الفيدرالي الأمريكي العادية (مع تطبيق أول زيادة لأسعار الفائدة في شهر مارس وتوقع سحب الدعم للميزانيات العمومية في وقت أسرع).

وعقب غزو روسيا لأوكرانيا، ارتفع عدد مصدري السندات السيادية في الأسواق الواعدة الذين تُتداول سنداتهم بأسعار بخسة (أي أن الفروق كانت أعلى من ألف نقطة أساس) إلى ما يزيد على 20% من المُصْدِرين، متجاوزا بذلك مستويات ذروة الجائحة. وفي حين كان هذا الأمر مثيرا للقلق، كان تأثيره محدودا على المخاوف النظامية نظرا لأن أولئك المُصْدِرين يسهمون بنسبة منخفضة نسبيا من مجموع الديون القائمة حتى هذا التاريخ.

وفي الصين، أدت موجة بيع الأسهم مؤخرا، ولا سيما في قطاع التكنولوجيا، مقترنة بالضغوط الجارية في قطاع العقارات وتجديد إجراءات الإغلاق العام، إلى زيادة بواعث القلق من تباطؤ النمو، مع احتمال انتقال التداعيات إلى الأسواق الصاعدة. وازدادت المخاطر التي تهدد الاستقرار المالي وسط الضغوط الجارية في قطاع العقارات المتضرر من الأزمة. وقد تنشأ الحاجة إلى تدابير دعم مالي غير عادي لتخفيف الضغوط على الميزانيات العمومية، لكنها ستضيف إلى مواطن التعرض لمخاطر الديون مستقبلا.

التحرك على صعيد السياسات

ينبغي أن تتخذ البنوك المركزية إجراء حاسما في الأجل القصير لمنع ترسخ التضخم وإبقاء توقعات ارتفاع الأسعار مستقبلا قيد السيطرة. وقد يلزم ارتفاع أسعار الفائدة إلى مستويات التسعير الحالية في الأسواق لإعادة التضخم إلى مستواه المستهدف في الوقت المناسب. وقد يتطلب ذلك دفع أسعار الفائدة إلى مستوى أعلى بكثير من مستواها المحايد. وفي حالة البنوك المركزية للاقتصادات المتقدمة، يشكل التواصل الواضح أهمية حيوية لتجنب تقلب الأسواق المالية دونما داع، من خلال تقديم إرشادات واضحة حول عملية التشديد مع مواصلة الاعتماد على البيانات.

وقد قام كثير من البنوك المركزية في الأسواق الصاعدة بتشديد السياسة إلى حد كبير بالفعل. وينبغي أن تواصل العمل في هذا الاتجاه – حسب ظروف كل منها على حدة – لتحافظ على مصداقيتها في مكافحة التضخم وتثبيت التوقعات التضخمية.

وينبغي لصناع السياسات تشديد مجموعة مُختارة من أدوات السلامة الاحترازية الكلية لمعالجة جيوب الضعف الكبيرة (وذلك مثلا بالتحرك ضد تيار ارتفاع أسعار المساكن)، مع تجنب تضييق الأوضاع المالية على نطاق واسع. ومن المهم هنا تحقيق التوازن الصحيح نظرا لأجواء عدم اليقين المحيطة بالآفاق الاقتصادية، والعملية الجارية لعودة السياسة النقدية العادية، ومحدودية الحيز المالي بعد الجائحة.

وسوف يواجه صناع السياسات كذلك قضايا هيكلية مثل التشتت في أسواق رأس المال، مما سيكون له انعكاسات على دور الدولار الأمريكي. وتواجه نظم الدفع مخاطر مشابهة بينما تسعى البنوك المركزية إلى إصدار عملاتها الرقمية المستقلة عن الشبكات الدولة الموجودة. وستواجه الأجهزة التنظيمية كذلك ضغوطا لتضييق الفجوات التنظيمية من أجل ضمان النزاهة وحماية المستهلكين في عالم الأصول المشفرة سريع التطور.

وفي الوقت نفسه، كُشِفَ النقاب عن المفاضلات بين أمن موارد الطاقة (كفاية التوريدات بتكلفة معقولة) والمناخ (الآليات التنظيمية التي تهدف إلى رفع أسعار النفط والغاز) مع تداعي آثار العقوبات الدولية على روسيا على الإمدادات والأسعار عبر أوروبا وما وراءها. وقد تحدث بعض الانتكاسات في التحول المناخي في المستقبل القريب، ولكن زخم تخفيف الاعتماد على روسيا في الحصول على الطاقة يمكن أن يصبح حافزا للتغيير. ومن ثم، ينبغي لصناع السياسات أن يسعوا للوفاء بالالتزامات التي قطعوها بشأن المناخ وتكثيف جهودهم للوصول إلى أهداف صافي الانبعاثات الصفرية، مع اتخاذ الخطوات الإضافية المناسبة لمعاجلة المخاوف بشأن أمن الطاقة.

*****

توبياس أدريان يشغل منصب المستشار المالي ومدير إدارة الأسواق النقدية والرأسمالية في صندوق النقد الدولي. وبهذه الصفة، يتولى قيادة عمل الصندوق المعني بالرقابة على القطاع المالي والإشراف على أنشطة بناء القدرات، والسياسات النقدية والاحترازية الكلية، والتنظيم المالي، وإدارة الدين، والأسواق الرأسمالية. وقبل انضمامه إلى الصندوق، كان نائبا أقدم لرئيس بنك الاحتياطي الفيدرالي في نيويورك والمدير المشارك لمجموعة البحوث والإحصاء. وقد قام السيد أدريان بالتدريس في جامعتي برينستون ونيويورك ونُشِرت له أعمال عديدة في الدوريات المتخصصة في الاقتصاد والعلوم المالية، بما في ذلك American Economic Review وJournal of Finance. وتركز أعماله البحثية على الآثار الإجمالية لتطورات أسواق رأس المال. وهو حاصل على درجة الدكتوراه من معهد ماساتشوستس للتكنولوجيا، ودرجة الماجستير من كلية لندن لعلوم الاقتصاد، ودبلوم من جامعة غوته في فرانكفورت، ودرجة الماجستير من جامعة دوفين في باريس.