Pese a que la escalada de la inflación de los últimos tres años se produjo tras una perturbación excepcional en la economía mundial, los bancos centrales pueden aprender mucho de ella.

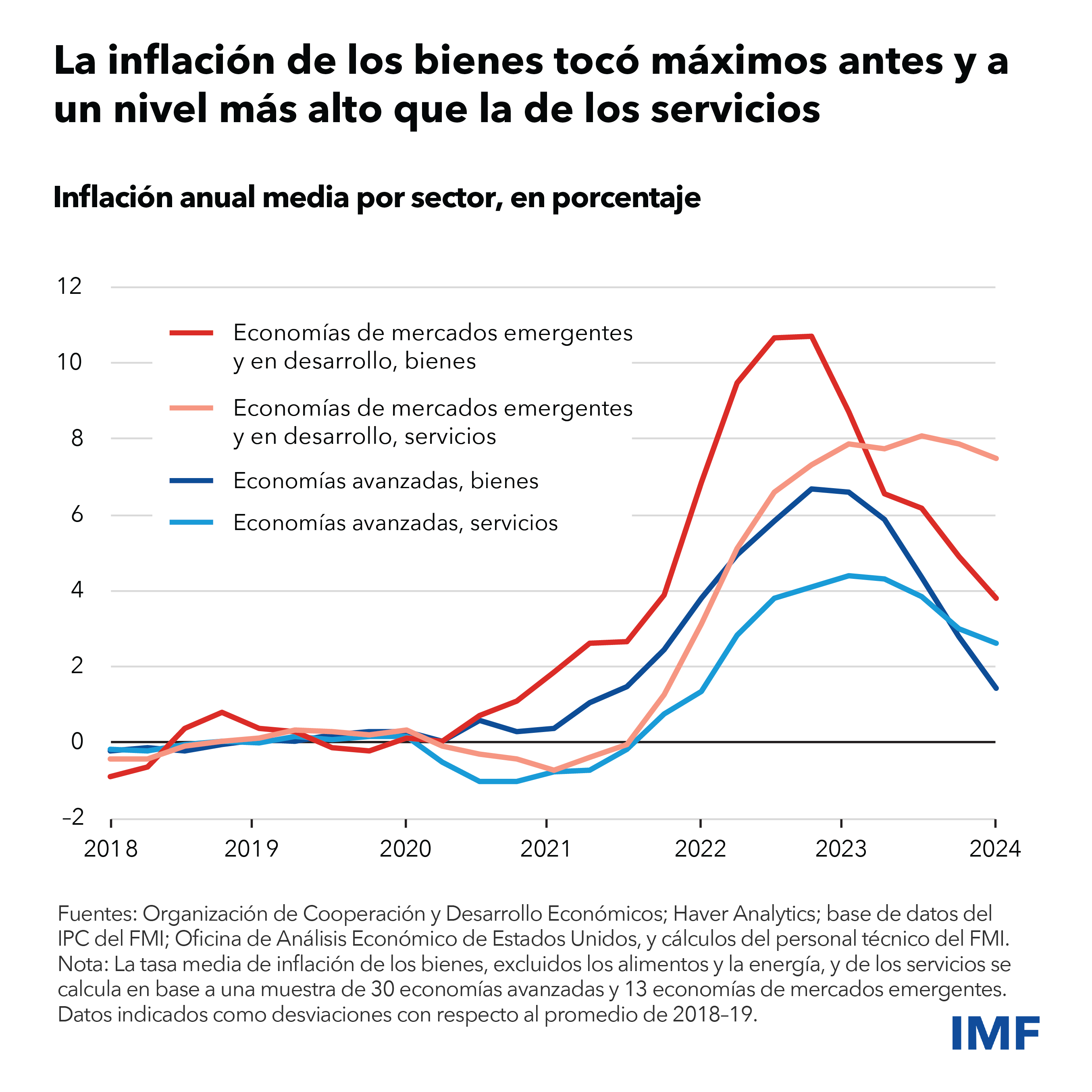

Los confinamientos con motivo de la pandemia propiciaron inicialmente un desplazamiento de la demanda de los servicios a los bienes. Sin embargo, ese desplazamiento coincidió con un estímulo fiscal y monetario sin precedentes que impulsó la demanda y, de hecho, muchas empresas no pudieron incrementar la producción lo suficientemente rápido, lo que dio lugar a desajustes entre la oferta y la demanda y a un aumento de los precios en algunos sectores.

Por ejemplo, los puertos llegaron al límite de su capacidad o incluso la superaron, en parte debido a la escasez de personal causada por la pandemia, de manera que cuando la demanda de bienes se disparó, se produjeron retrasos en la entrega de los pedidos. Con la reapertura de las economías, la demanda de servicios resurgió con fuerza y la invasión rusa de Ucrania causó un pronunciado ascenso de los precios de las materias primas, que a su vez llevó la inflación mundial hasta su nivel más alto desde la década de 1970.

Nuestro capítulo de la última edición del informe Perspectivas de la economía mundial reflexiona sobre este episodio y extrae lecciones —tanto nuevas como ya conocidas— para la política monetaria.

Para comprender la reciente escalada mundial de la inflación, el análisis ha de ir más allá de los agregados macroeconómicos tradicionales. Nuestro modelo muestra cómo los fuertes repuntes de la inflación en sectores concretos se integraron en la inflación subyacente, un indicador menos volátil que excluye los alimentos y la energía. Para nuestro análisis resulta clave la interacción entre una demanda pujante y los cuellos de botella y shocks que se produjeron en sectores concretos. Estos causaron fuertes cambios de los precios relativos que dieron lugar a una dispersión inusual de los precios.

Cuando los cuellos de botella en la oferta se generalizaron e interactuaron con la elevada demanda, la curva de Phillips —el principal indicador de la relación entre inflación y capacidad económica ociosa— se volvió más pronunciada y se desplazó hacia arriba. El aumento de la pendiente de la curva de Phillips hizo que cambios relativamente pequeños de la capacidad ociosa pudieran tener un efecto considerable en la inflación. Esto trajo consigo una noticia mala y otra buena.

La mala: la inflación se disparó, ya que muchos sectores se vieron afectados por restricciones de la capacidad productiva. La buena: se pudo frenar la inflación con un costo menor en términos de pérdida de producto.

Esta última observación es el origen de la nueva lección: cuando son generalizados, los cuellos de botella en la oferta pueden brindar una ventaja a los bancos centrales que se enfrentan a un fuerte aumento de la demanda. Como la pendiente de la curva de Phillips aumenta en esos casos, el repliegue de la política monetaria puede ser especialmente eficaz para reducir rápidamente la inflación con costos limitados en términos de producto.

En cambio, cuando los cuellos de botella están circunscritos a sectores concretos con precios relativamente flexibles, como las materias primas, el modelo nos recuerda una lección ya conocida: la práctica habitual de centrar la política monetaria en los indicadores de la inflación subyacente continúa siendo adecuada. En esos casos, un endurecimiento excesivo de la política monetaria puede resultar contraproducente, al causar una costosa contracción económica e ineficiencias en la asignación de los recursos.

A la luz de estas observaciones, los marcos de política monetaria de los bancos centrales deberían identificar las situaciones en las que conviene concentrar el repliegue en la etapa inicial. Esto requiere modelos ampliados y mejores datos sectoriales que permitan medir las fuerzas inflacionarias subyacentes, incrementar la precisión de los pronósticos y orientar el ajuste de las respuestas de política monetaria. Un primer paso en la dirección correcta podría ser recopilar datos más frecuentes sobre precios por sectores y sobre las restricciones de la oferta, para así determinar si los sectores más importantes están sufriendo cuellos de botella en la oferta. Asimismo, entender factores estructurales, como la forma en que los distintos sectores fijan los precios y los vínculos entre ellos, proporcionaría información adicional de gran valor.

Varios bancos centrales tienen previsto revisar sus marcos de política monetaria en los próximos meses. Estas revisiones son una oportunidad para incluir cláusulas de excepción bien definidas en sus marcos, con miras a atajar las presiones inflacionarias cuando aumente la pendiente de las curvas de Phillips agregadas. En esas situaciones, la comunicación sobre la orientación futura de la política monetaria debería internalizar las cláusulas de excepción y permitir la concentración del endurecimiento en la etapa inicial.

Esa flexibilidad adicional debería permitir que los bancos centrales estuvieran mejor preparados en el futuro y contribuir a proteger la credibilidad que tanto les ha costado ganarse.

—Este blog se basa en el capítulo 2 de la edición de octubre de 2024 de Perspectivas de la economía mundial, titulado “El La Gran Repliegue Restricción MonetarioMonetaria: lecciones del último episodio inflacionistainflacionario". Este blog incorpora también las contribuciones de Emine Boz, Thomas Kroen, Galip Kemal Ozhan, Nicholas Sander y Sihwan Yang.