Tras la crisis financiera mundial, la supervisión bancaria se reforzó de forma considerable, en parte con requisitos de que los bancos mantengan más capital y activos líquidos y de que se sometan a pruebas de tensión para garantizar su resiliencia ante shocks adversos.

Aun así, el sistema financiero mundial está mostrando tensiones considerables después de que el aumento de las tasas de interés haya debilitado la confianza en algunas instituciones. Las quiebras de Silicon Valley Bank y Signature Bank en Estados Unidos —provocadas por la huida de depositantes no asegurados tras darse cuenta de que las altas tasas de interés habían provocado importantes pérdidas en las carteras de títulos de estos bancos—, así como la adquisición respaldada por el gobierno del banco suizo Credit Suisse por parte de su rival USB, han sacudido la confianza del mercado y desencadenado importantes respuestas de emergencia de las autoridades.

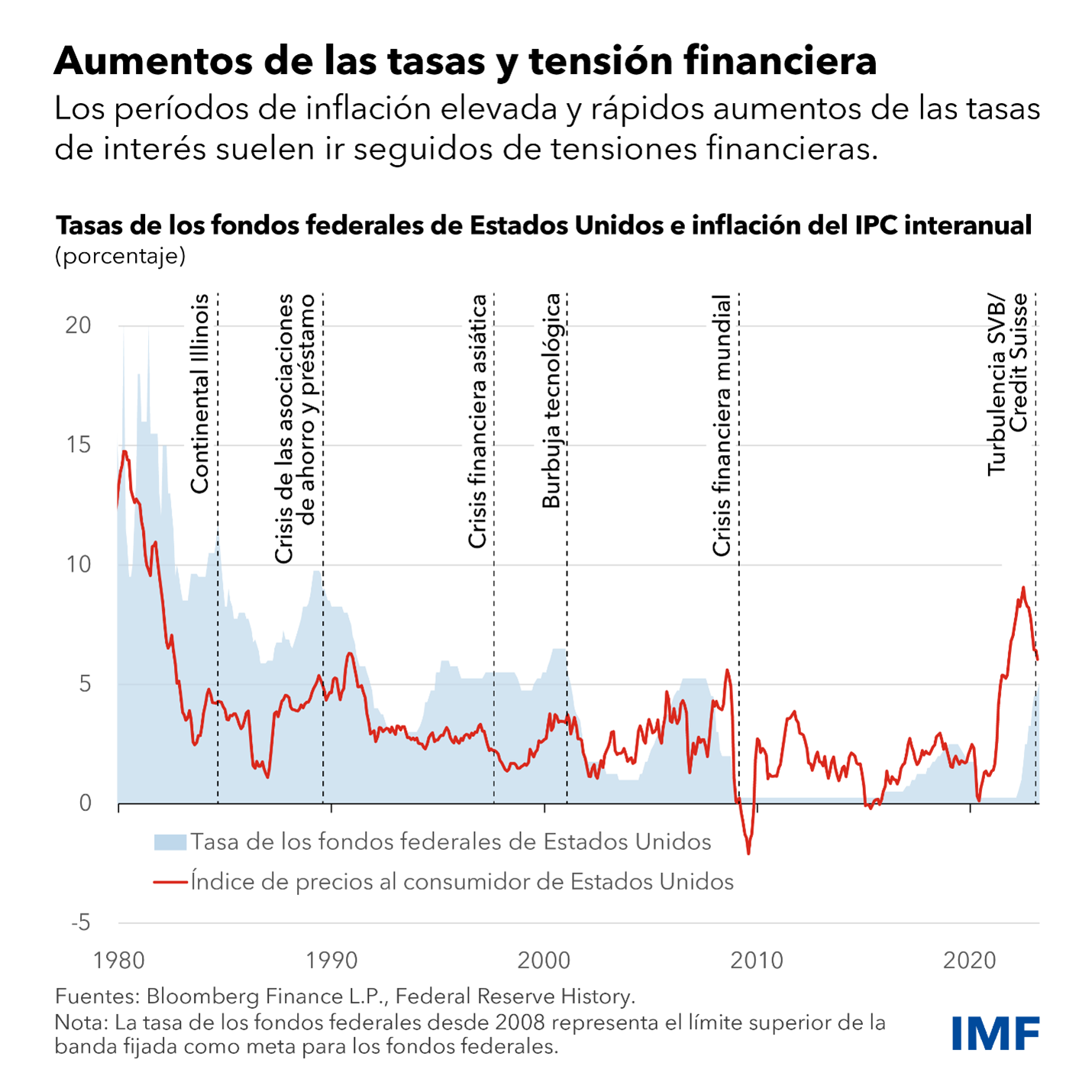

Según la última edición del Informe sobre la estabilidad financiera mundial, los riesgos para los intermediarios financieros bancarios y no bancarios han aumentado debido al rápido incremento de las tasas de interés para contener la inflación. Históricamente, estos aumentos de tasas tan contundentes de los bancos centrales suelen ir seguidos de tensiones que dejan al descubierto fallas en el sistema financiero.

El FMI, en su función de evaluar la estabilidad financiera mundial, ha señalado deficiencias en la supervisión, regulación y resolución de instituciones financieras. En anteriores ediciones del Informe sobre la estabilidad financiera mundial se advertía de tensiones en los intermediarios financieros bancarios y no bancarios ante tasas de interés más altas.

No estamos en 2008

Si bien los riesgos para la estabilidad financiera han aumentado con la turbulencia bancaria, sus raíces son fundamentalmente distintas de las raíces de la crisis financiera mundial de 2008. Antes de ese año, la capitalización de la mayor parte de los bancos era deplorablemente insuficiente según los estándares actuales, mantenían muchos menos activos líquidos y tenían una exposición mucho mayor al riesgo de crédito. Además, la transformación de los vencimientos y de los riesgos de crédito del sistema financiero en su totalidad era excesiva, el grado de complejidad de los instrumentos financieros era alto y los activos de riesgo estaban financiados predominantemente con préstamos a corto plazo. Los problemas que empezaron en algunos bancos se propagaron con rapidez a las empresas financieras no bancarias y a otras entidades debido a sus interconexiones.

La turbulencia reciente es distinta. El sistema bancario dispone de mucho más capital y financiamiento para hacer frente a shocks adversos, se han liquidado las entidades fuera de balance y se han contenido los riesgos de crédito con regulaciones más rigurosas tras la crisis. En este caso, fue la coincidencia del rápido y pronunciado aumento de las tasas de interés con instituciones financieras en rápido crecimiento que no estaban preparadas para ese aumento.

Al mismo tiempo, también hemos aprendido que los problemas de instituciones pequeñas pueden sacudir la confianza de los mercados financieros más en general, en especial si la inflación persistentemente elevada sigue provocando pérdidas en los activos de los bancos. En este sentido, la actual turbulencia se parece más a la crisis de las asociaciones de ahorro y préstamo de la década de 1980 y a los acontecimientos que dieron lugar a la quiebra del Continental Illinois National Bank and Trust Co., que en aquella época fue la mayor quiebra en la historia de Estados Unidos. Estas instituciones estaban menos capitalizadas y tenían depósitos inestables.

Amenazas crecientes

Recientemente, las acciones de los bancos han caído debido a las dificultades del sector, lo que ha aumentado el costo de financiamiento de los bancos y podría dar lugar a recortes del crédito. Al mismo tiempo, y quizás resulte sorprendente, las condiciones financieras generales no se han endurecido de forma considerable y son más laxas que en octubre. Las acciones siguen estando sobrevaloradas, en especial en Estados Unidos. El moderado aumento de los diferenciales de crédito corporativo se ve compensado en gran parte por las menores tasas de interés.

Por tanto, los inversionistas están descontando un escenario bastante optimista y esperan que la inflación disminuya sin que las tasas de interés aumenten mucho más. Aunque los participantes en el mercado consideran que las probabilidades de recesión son elevadas, también prevén que la profundidad de la recesión sea moderada.

Esta visión optimista podría cuestionarse por una nueva aceleración de la inflación, lo que daría lugar a que los inversionistas reevaluaran la trayectoria de las tasas de interés y posiblemente provocaría un endurecimiento brusco de las condiciones financieras. Y podrían surgir de nuevo tensiones en el sistema financiero. La confianza, que es la base de las finanzas, podría continuar su erosión. El financiamiento podría desaparecer con rapidez para los bancos y las entidades no bancarias, y los temores podrían propagarse, amplificados por las redes sociales y los grupos de chat privados. Las empresas financieras no bancarias —una parte en rápido crecimiento del sistema financiero— también podrían verse expuestas al deterioro del riesgo de crédito que se asocia a la ralentización de la economía. Por ejemplo, algunos fondos inmobiliarios han experimentado grandes disminuciones en las valoraciones de sus activos.

El contagio de la turbulencia bancaria en Estados Unidos y Europa ha sido por el momento escaso en las acciones de los bancos de las grandes economías de mercados emergentes. Muchos de estos prestamistas están menos expuestos al riesgo de aumento de las tasas de interés, pero suelen mantener activos con menor calidad crediticia, y algunos cuentan con un nivel bajo de cobertura de las garantías de depósito. Además, el elevado nivel de vulnerabilidades de la deuda soberana está ejerciendo presión en muchas economías preemergentes y de mercados emergentes con baja calificación, lo que presenta posibles efectos indirectos para sus sectores bancarios.

Cuantificar los riesgos

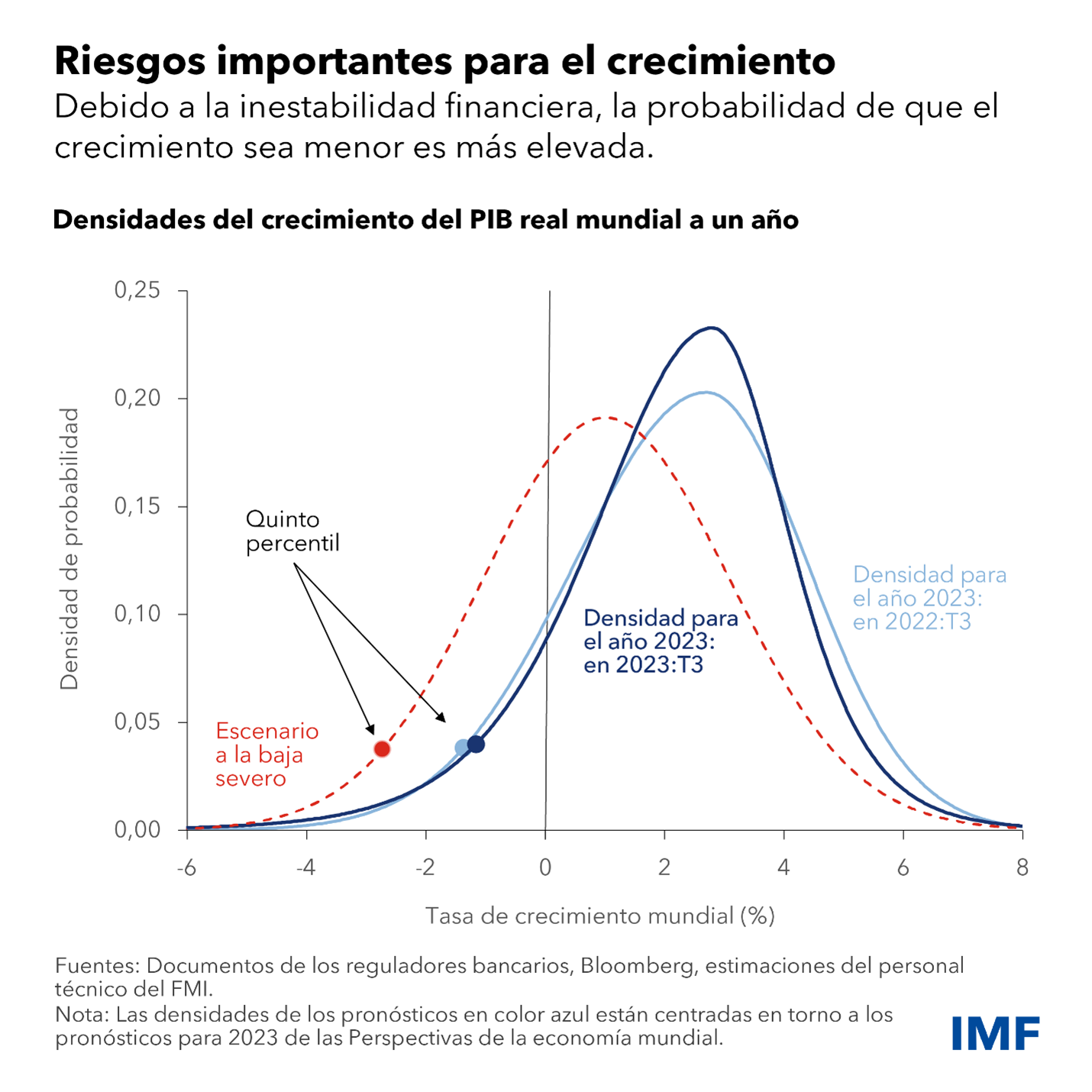

Nuestro índice de crecimiento en riesgo, una medida de los riesgos para el crecimiento económico mundial derivados de la inestabilidad financiera, indica que la probabilidad de que el producto mundial se contraiga 1,3% el próximo año es de 1 en 20. Es la misma probabilidad de que el producto interno bruto se reduzca 2,8% con un endurecimiento severo de las condiciones financieras, en el que se amplíen los diferenciales soberanos y empresariales, caigan los precios de las acciones y se debiliten las monedas en la mayoría de las economías emergentes.

Políticas decididas

Las autoridades, frente al aumento de los riesgos para la estabilidad financiera, deben actuar con decisión para mantener la confianza.

Deben solucionarse de inmediato las deficiencias en la supervisión, vigilancia y regulación. En muchos países, deben reforzarse los regímenes de resolución y los programas de garantía de depósitos. En situaciones de gestión de crisis graves, los bancos centrales quizás tengan que ampliar su apoyo en forma de financiamiento tanto para las instituciones bancarias como no bancarias.

Estas herramientas ayudarían a los bancos centrales a mantener la estabilidad financiera, lo que permitiría que la política monetaria se centrara en lograr la estabilidad de precios.

Si la tensión en el sector financiero fuera a tener repercusiones graves que afectaran a toda la economía, las autoridades podrían tener que modificar la orientación de la política monetaria para apuntalar la estabilidad financiera. Si fuera el caso, las autoridades deben comunicar claramente que siguen resueltas a logar que la inflación retorne lo antes posible al nivel fijado como meta una vez que hayan remitido las tensiones financieras.

—Este blog se basa en el capítulo 1 de la edición de abril de 2023 del Informe sobre la estabilidad financiera mundial, “Las tasas más altas de inflación y de interés ponen a prueba al sistema financiero”.