En 2021, la deuda mundial se mantuvo por encima de los niveles previos a la pandemia, incluso tras registrar la caída más pronunciada de los últimos 70 años, lo cual subraya las dificultades que enfrentan los responsables de la política económica.

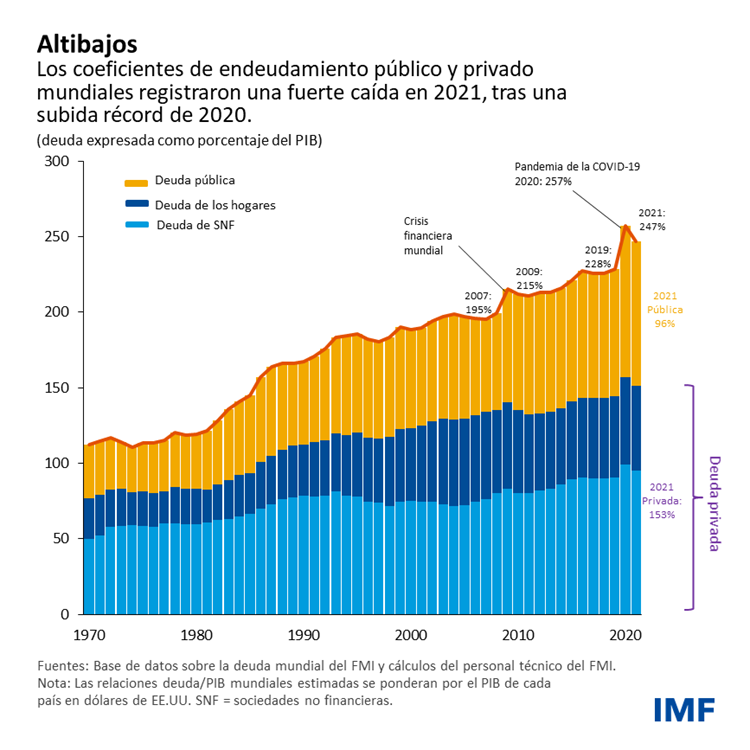

La deuda pública y privada total disminuyó en 2021 el equivalente al 247% del producto interno bruto mundial, con una caída de 10 puntos porcentuales con respecto a su nivel máximo de 2020, según la última actualización de la Base de datos sobre la deuda mundial del FMI. No obstante, la deuda mundial expresada en dólares de Estados Unidos siguió aumentando, aunque a un ritmo muy inferior, y alcanzó los USD 235 billones el año pasado.

La deuda privada, que incluye las obligaciones de las sociedades no financieras y los hogares, fue el motor de la reducción general, con un descenso de 6 puntos porcentuales hasta el 153% del PIB, según nuestra exclusiva compilación de datos, que viene publicándose anualmente desde 2016. La reducción de 4 puntos porcentuales de la deuda pública, hasta el 96% del PIB, supone la caída más importante en décadas, según revela nuestra base de datos.

Las fluctuaciones de los coeficientes de endeudamiento, inusualmente grandes, están provocadas por el repunte económico tras la COVID-19 y el consiguiente rápido aumento de la inflación. De todos modos, al final de 2021 la deuda mundial seguía casi un 19% el PIB por encima de los niveles anteriores a la pandemia, lo que plantea dificultades a los responsables de la política económica en todo el mundo.

Variaciones entre países

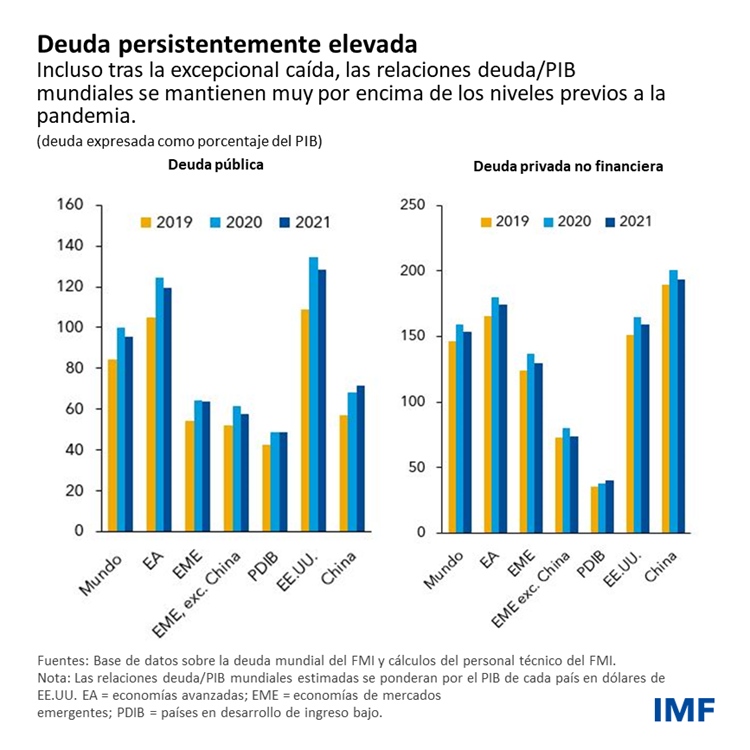

Sin embargo, la dinámica de la deuda varió considerablemente de un grupo de países a otro.

La reducción de la deuda fue especialmente significativa en las economías avanzadas, donde tanto la deuda pública como la privada disminuyeron un 5% del PIB en 2021, revirtiendo así casi una tercera parte del incremento registrado en 2020.

En los mercados emergentes (excluida China), la caída de los coeficientes de endeudamiento en 2021 fue equivalente a casi el 60% del incremento de 2020, siendo la disminución de la deuda privada más pronunciada que la de la deuda pública.

En los países en desarrollo de ingreso bajo, los coeficientes de endeudamiento totales siguieron aumentando en 2021, impulsados por el crecimiento de la deuda privada.

Factores relacionados con las fluctuaciones de la deuda

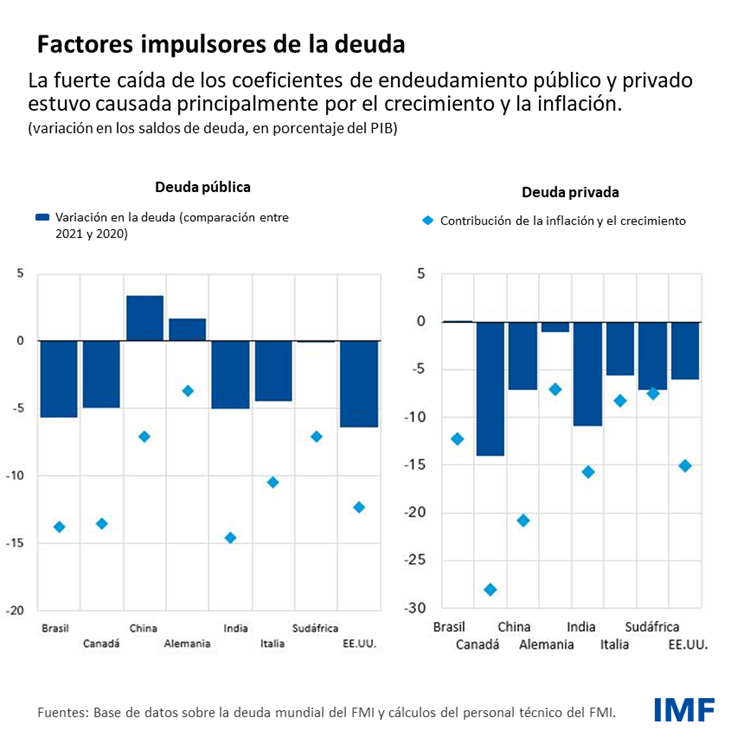

Son tres los principales factores que explican la variación excepcionalmente amplia de la deuda tanto pública como privada en todo el mundo:

- Grandes fluctuaciones del crecimiento económico. La recesión económica al inicio de la pandemia contribuyó a reducir de forma pronunciada el PIB, lo cual se tradujo en un fuerte incremento de las relaciones deuda/PIB en 2020. A medida que las economías fueron dejando atrás lo peor de la pandemia, el fuerte repunte del PIB ayudó a reducir los coeficientes de endeudamiento en 2021.

- Una inflación elevada y más volátil. Del mismo modo, las tasas de inflación registraron un fuerte descenso durante el primer año de la pandemia. Esta tendencia se revirtió en 2021 por el fuerte aumento de los precios en muchos países. A lo largo de 2020 y 2021, la actividad económica y la inflación evolucionaron a la par: la inflación disminuyó y posteriormente aumentó junto con el producto. Estos factores provocaron grandes fluctuaciones del PIB nominal, que repercutieron en las variaciones de los coeficientes de endeudamiento.

- Efectos de los shocks económicos sobre los presupuestos de gobiernos, empresas y hogares. La volatilidad de las condiciones económicas también incidió considerablemente en la dinámica de la deuda a través de los presupuestos. En 2020, la deuda y los déficits se incrementaron significativamente debido a la recesión económica y las cuantiosas ayudas proporcionadas a ciudadanos y empresas. En 2021, los déficits fiscales disminuyeron, pero se mantuvieron por encima de los niveles de antes de la pandemia (véase la edición de octubre de 2022 de Monitor Fiscal).

Algunos países permiten ilustrar estos efectos. El repunte económico y el aumento de la inflación forzaron la bajada de la deuda en más de 10 puntos porcentuales del PIB en Brasil, Canadá, Estados Unidos e India, aunque la caída de la deuda efectiva fue menor a causa de las necesidades de financiamiento de los sectores gubernamental y privado. En otros casos —por ejemplo, en China y Alemania—, la deuda pública se incrementó, ya que los grandes déficits compensaron con creces la subida del PIB nominal.

En términos más generales, el repunte ayudó a reducir los coeficientes de endeudamiento público entre un 2% y un 3,5% del PIB (los efectos más importantes se registraron en las economías avanzadas), mientras que la inflación disminuyó entre 1,5 y 3 puntos porcentuales (los efectos fueron más pronunciados en los mercados emergentes). A la inversa, los déficits fiscales originaron un incremento de la deuda pública de aproximadamente el 4,5% del PIB, con variaciones considerables entre países.

Cómo deben responder los gobiernos

Gestionar los elevados niveles de deuda será cada vez más complicado si las perspectivas económicas continúan deteriorándose y los costos de financiamiento aumentan todavía más. La elevada inflación sigue contribuyendo a reducir los coeficientes de endeudamiento en 2022, sobre todo allí donde los déficits están recuperando los niveles previos a la pandemia.

A pesar de ello, el alivio que las "sorpresas inflacionarias" —es decir, cuando los niveles de precios son distintos de lo que se esperaba— y el repunte temporal del crecimiento suponen para la dinámica de la deuda no puede ser permanente (véase la edición de abril de 2022 de Monitor Fiscal). Si la elevada inflación se tornase persistente, el gasto incrementaría (por ejemplo, en salarios) y los inversionistas exigirían una prima por inflación superior antes de prestar dinero a gobiernos y el sector privado.

El debilitamiento de las perspectivas de crecimiento y el endurecimiento de la política monetaria exigen prudencia a la hora de gestionar la deuda y ejecutar la política fiscal. La evolución reciente de los mercados de títulos de renta fija refleja la mayor sensibilidad de los inversionistas al deterioro de los fundamentos macroeconómicos y las limitaciones de las defensas fiscales.

Los gobiernos deben adoptar estrategias fiscales que ayuden a reducir las presiones inflacionarias ahora y las vulnerabilidades de la deuda en el medio plazo; por ejemplo, mediante la contención del crecimiento del gasto, protegiendo a la vez ámbitos prioritarios, como las ayudas a las personas más afectadas por la crisis del costo de vida. De este modo, se facilitaría también la labor de los bancos centrales y se conseguiría que los incrementos de las tasas de interés fuesen menores de los que se producirían en caso contrario. En tiempos de turbulencias y perturbaciones, la confianza en la estabilidad a largo plazo es un activo valioso.

—Este blog incorpora investigaciones realizadas por Youssouf Kiendrebeogo, Virat Singh, Zhonghao Wei, Andrew Womer y Chenlu Zhang.