Рост долгосрочных процентных ставок в США стал основной причиной беспокойства относительно макрофинансовой ситуации в мире. С начала года номинальная доходность по эталонным 10-летним бумагам Казначейства повысилась примерно на 70 базисных пунктов. Отчасти это связано с улучшением перспектив развития экономики США в условиях сильной бюджетной поддержки и повышения темпов восстановления от кризиса COVID-19. Таким образом, рост был ожидаемым. Однако другие факторы, например, опасения инвесторов по поводу состояния государственных финансов и неопределенность в отношении перспектив развития экономической и политической ситуации, также, возможно, играют свою роль и частично объясняют быстрое повышение ставок в начале года.

Поскольку облигации США служат основой для формирования цен на инструменты с фиксированным доходом и оказывают влияние практически на все ценные бумаги в мире, быстрое и устойчивое повышение доходности может привести к переоценке риска и более широкому ужесточению финансовых условий, что вызовет волнение в странах с формирующимся рынком и нарушит текущее восстановление экономики. В этом блоге мы рассмотрим основные факторы роста доходности по бумагам Казначейства США, чтобы помочь разработчикам экономической политики и участникам рынка в оценке перспектив изменения процентных ставок и сопутствующих рисков.

Анализ изменений доходности

В доходности по 10-летним бумагам Казначейства США отражаются различные элементы. Реальная доходность по бумагам Казначейства США, которая является условным показателем ожидаемого экономического роста, а также уровень безубыточности инфляции — показатель ожиданий инвесторов относительно будущей инфляции. Реальная доходность в сочетании с уровнем безубыточности инфляции дает нам номинальную ставку.

Важно отметить, что уровни безубыточности и реальная доходность отражают не только текущие ожидания рынка в отношении инфляции и экономического роста. Они также включают компенсацию, которую инвесторы требуют за риск, связанный с обоими элементами. Премия за инфляционный риск связана с неопределенностью в отношении будущей инфляции. Реальная доходность включает в себя компонент реальной премии за риск, который отражает неопределенность в отношении будущей траектории процентных ставок и перспектив развития экономики. Сумма этих двух компонентов, совместно именуемых надбавкой за долгосрочность, представляет собой компенсацию, ожидаемую инвесторами за принятие процентного риска, связанного с ценными бумагами Казначейства.

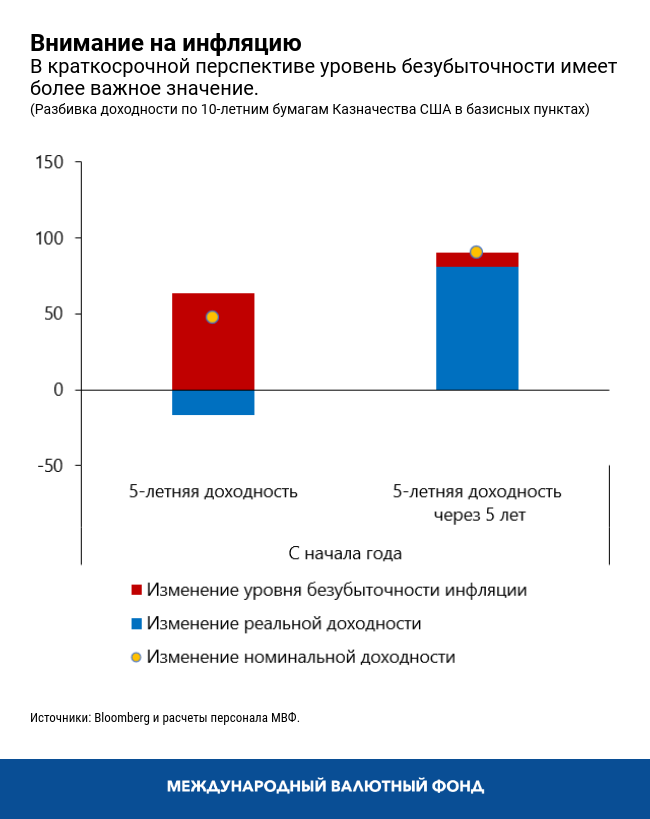

Кроме того, 10-летнюю доходность целесообразно разложить на два разных временных горизонта, поскольку в краткосрочной и долгосрочной перспективе могут действовать различные факторы: 5-летняя доходность и, как говорят на рынке, «5-летняя доходность через пять лет», охватывающая вторую половину 10-летнего срока погашения облигации.

Недавнее увеличение 5-летней доходности было вызвано резким повышением уровня безубыточности инфляции в краткосрочной перспективе. Это сопровождалось ростом цен на биржевые товары в связи с активизацией восстановления мировой экономики, а также вновь озвученным намерением Федеральной резервной системы поддерживать адаптивный курс денежно-кредитной политики для достижения своих целей полной занятости и стабильности цен.

Увеличение «5-летней доходности через пять лет», напротив, в первую очередь связано с резким повышением реальной доходности, что указывает на улучшение перспектив экономического роста, при этом представляется, что уровень безубыточности инфляции прочно закреплен в долгосрочной перспективе.

С учетом всего вышесказанного повышение уровня безубыточности инфляции в 5-летней перспективе отражает рост как ожидаемой инфляции, так и премии за инфляционный риск. Вместе с тем резкий рост реальной доходности в более долгосрочной перспективе в первую очередь связан с повышением реальной премии за риск. Это указывает на рост неопределенности в отношении экономических и бюджетных перспектив, а также прогнозов покупки активов центральным банком, помимо более долгосрочных факторов, например, демографии и производительности.

Последствия для денежно-кредитной политики

Должен ли центральный банк США контролировать эту динамику или по крайней мере пытаться влиять на нее? Денежно-кредитная политика остается крайне мягкой, и в ближайшие годы реальная доходность, как ожидается, будет резко отрицательной. Практически нулевая директивная ставка «овернайт» в сочетании с заявлением Федеральной резервной системы о том, что она в течение определенного времени будет допускать умеренное превышение инфляцией целевых показателей, обеспечивает существенное денежно-кредитное стимулирование экономики, поскольку инвесторы не ожидают повышения директивной ставки в течение по крайней мере пары лет. Выверенные и четко представленные сообщения об ожидаемой будущей траектории краткосрочных процентных ставок формируют кривую доходности в краткосрочном сегменте рынка.

Однако на долгосрочный сегмент кривой доходности существенное влияние также оказывают покупки активов. По сути, покупки активов как основной инструмент нетрадиционной денежно-кредитной политики в США действуют за счет сокращения надбавок за долгосрочность, поддерживая цены на рисковые активы и смягчая более широкие финансовые условия. Таким образом, рост реальных премий за риск на горизонте 5-летней доходности через 5-лет может рассматриваться как переоценка перспектив покупок активов и сопряженных с ними рисков с учетом ожидаемого увеличения предложения бумаг Казначейства в связи с реализацией мер бюджетной поддержки в США.

Указания относительно будущего курса денежно-кредитной политики сыграли ключевую роль во время пандемии. Мнение инвесторов формируют два аспекта указаний относительно направления политики: динамика директивных ставок и стратегия в отношении приобретения активов. Хотя динамика краткосрочных процентных ставок на данный момент представляется вполне ясной, относительно перспектив приобретения активов мнения участников рынка широко разнятся. В связи с этим крайне важно, чтобы по мере приближения начала процесса нормализации политики Федеральная резервная система предоставила точную и четко сформулированную информацию о динамике будущих покупок активов в целях избежания ненужной волатильности на финансовых рынках.

Постепенное повышение более долгосрочных ставок в США (вследствие ожидаемого уверенного восстановления экономики США) является нормальным явлением и должно восприниматься положительно. Оно также поможет ограничить непреднамеренные последствия беспрецедентных мер поддержки, принятых в связи с пандемией, например, завышение цен активов и рост финансовых факторов уязвимости.

В базовом прогнозе МВФ ожидает сохранения мягких финансовых условий, даже при дальнейшем повышении ставок в США. Однако по-прежнему существует риск ужесточения мировой финансовой конъюнктуры. Учитывая несинхронный и разноскоростной характер восстановления мировой экономики, быстрые и резкие повышения ставок в США могут привести к значительным вторичным эффектам в мире, что обернется ужесточением финансовых условий для стран с формирующимся рынком и нарушением процесса восстановления их экономики.

******

Тобиас Адриан — финансовый советник и директор Департамента денежно-кредитных систем и рынков капитала МВФ. Он возглавляет работу МВФ в области надзора за финансовым сектором и наращивания потенциала, денежно-кредитной и макропруденциальной политики, финансового регулирования, управления долгом и рынков капитала. До начала работы в МВФ он занимал должности старшего вице-президента Федерального резервного банка Нью-Йорка и заместителя директора Группы исследований и статистики. Г-н Адриан преподавал в Принстонском университете и Университете Нью-Йорка и имеет публикации в экономических и финансовых журналах, в том числе в American Economic Review и Journal of Finance. В центре его научных интересов находятся общие последствия динамики ситуации на рынках капитала. Он имеет докторскую степень Массачусетского технологического института, магистерскую степень Лондонской школы экономики, диплом Университета Гёте во Франкфурте и степень бакалавра Университета Дофин в Париже.

Рохит Гоэль — эксперт по вопросам финансового сектора в Департаменте денежно-кредитных систем и рынков капитала МВФ. Он является одним из авторов разделов «Доклада по вопросам глобальной финансовой стабильности» (глава 1) и членом группы Фонда по надзору за рынками. Он занимается глубоким изучением вопросов, связанных с рисками для финансовой стабильности в странах с формирующимся рынком, динамикой рыночной ликвидности и количественным моделированием между классами активов. Ранее его работа также была связана с вопросами стабильности корпоративного сектора в США и анализом глобального банковского сектора. До прихода в МВФ Рохит четыре года работал помощником вице-президента и пишущим аналитиком в компании Barclays Asia Equities. Рохит имеет степень бакалавра технических наук в области компьютерных наук от Индийского технологического института в Дели и MBA от Индийского института управления в Бангалоре. Он также является дипломированным финансовым аналитиком и имеет сертификаты CAIA и FRM.

Шехерьяр Малик — старший эксперт по вопросам финансового сектора в Отделе по вопросам анализа глобальных рынков Департамента денежно-кредитных систем и рынков капитала МВФ. Он является одним из авторов разделов «Доклада по вопросам глобальной финансовой стабильности», посвященных макрофинансовому надзору, а также гипотетическим вопросам и анализу. До поступления на работу в МВФ Шехерьяр занимал должности экономиста в Банке Франции и Банке Англии. Он имеет степень магистра в области финансов и экономики, а также степень доктора экономических наук от Уорикского университета.

Фабио М. Наталуччи — заместитель директора Департамента денежно-кредитных систем и рынков капитала. Он отвечает за «Доклад по вопросам глобальной финансовой стабильности», в котором приводятся результаты проводимой МВФ оценки рисков для мировой финансовой стабильности. До начала работы в МВФ Фабио занимал должность старшего помощника директора Отдела по валютным вопросам в Совете управляющих Федеральной резервной системы. С октября 2016 года по июнь 2017 года г-н Наталуччи был заместителем помощника секретаря по международной финансовой стабильности и регулированию в Министерстве финансов США. Г-н Наталуччи имеет докторскую степень по экономике от Нью-Йоркского университета.