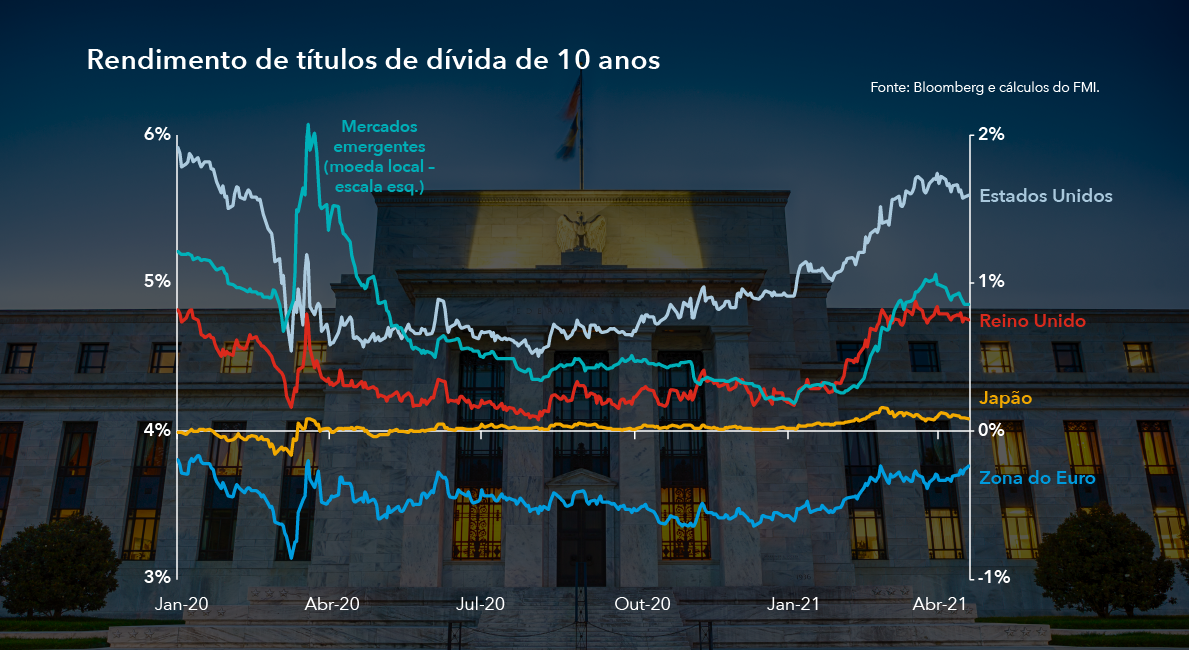

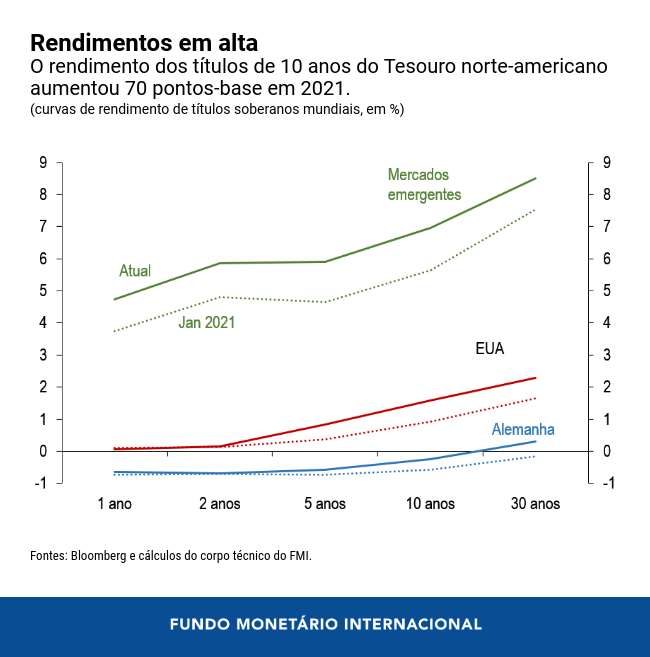

A alta dos juros de longo prazo nos Estados Unidos tornou-se uma fonte de preocupações macrofinanceiras em todo o mundo. O rendimento nominal do título de referência de 10 anos do Tesouro norte-americano aumentou cerca de 70 pontos-base desde o início do ano. Isso reflete, em parte, a melhoria das perspectivas econômicas dos EUA em meio a um forte apoio fiscal e à recuperação cada vez mais rápida da crise causada pela Covid-19. Nesse contexto, uma elevação seria esperada. Contudo, outros fatores, como as preocupações dos investidores quanto à posição fiscal e a incerteza acerca das perspectivas para a economia e as políticas, também podem estar exercendo certa influência e podem ajudar a explicar esse rápido aumento no início do ano.

Como os títulos norte-americanos são a base para os preços dos papéis de renda fixa e afetam quase todos os títulos pelo mundo afora, um aumento rápido e persistente do rendimento poderia resultar numa reavaliação do risco e num aperto mais amplo das condições financeiras, gerando turbulência nos mercados emergentes e perturbando a recuperação econômica ora em andamento. Neste blog, procuraremos nos concentrar nos fatores-chave que impulsionam o rendimento dos papéis do Tesouro para ajudar as autoridades econômicas e os participantes do mercado a avaliar o panorama dos juros e os respectivos riscos.

Dissecando a flutuação do rendimento

O rendimento de um título de 10 anos do Tesouro norte-americano reflete diversos elementos. Um é o rendimento real do papel, um indicador substituto do crescimento econômico previsto; outro é a inflação implícita, um indicador das expectativas dos investidores quanto à inflação futura. A soma do rendimento real com a inflação implícita nos dá a taxa nominal.

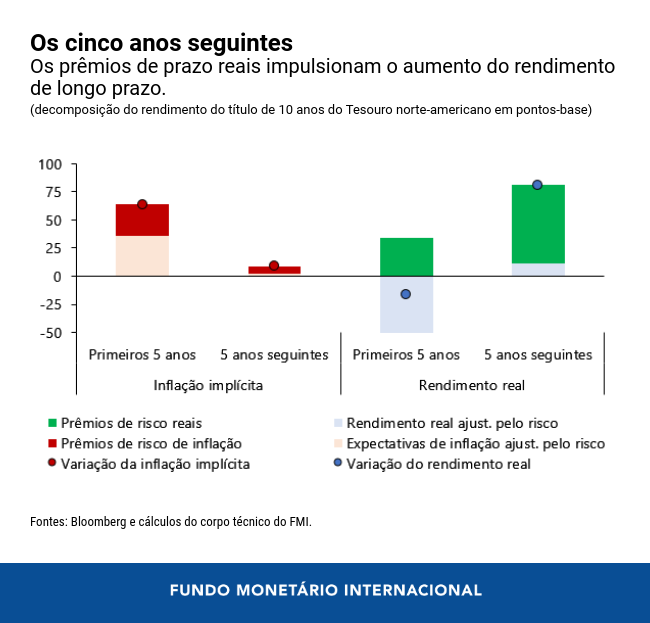

É importante notar que as taxas de inflação implícita e os rendimentos reais não representam apenas as expectativas atuais do mercado sobre a inflação e o crescimento. Também refletem a remuneração que os investidores exigem para assumir os riscos associados a esses dois elementos. O prêmio de risco de inflação está relacionado à incerteza da inflação futura. E o rendimento real contém um componente de prêmio de risco real, que reflete a incerteza sobre a trajetória futura dos juros e as perspectivas econômicas. A soma dos dois, comumente chamada de prêmio de prazo, representa a compensação exigida pelos investidores para assumir o risco da taxa de juros embutido nos títulos do Tesouro.

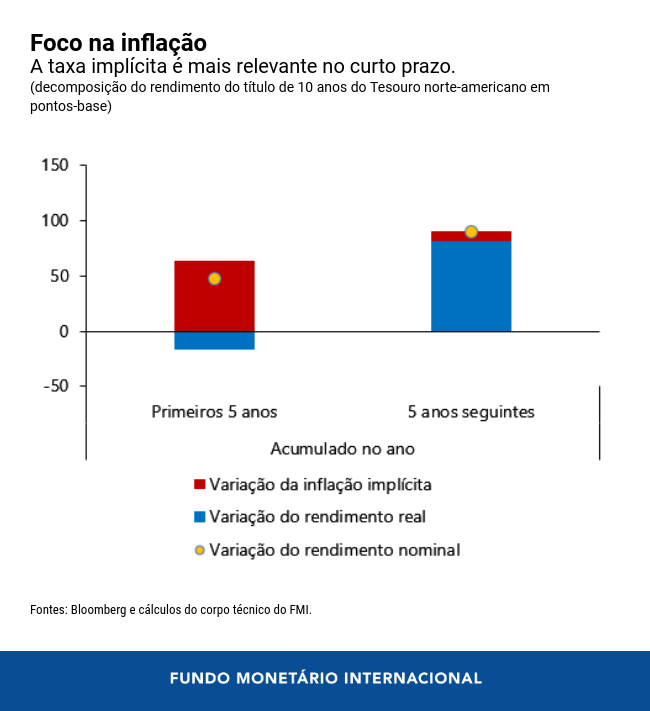

Além disso, é útil dividir o rendimento de 10 anos em dois horizontes temporais diferentes, uma vez que fatores distintos podem estar em ação no curto prazo em comparação com o longo prazo: orendimento de cinco anos, e o que os mercados chamam de “ 5-year-5-year forward”, ou seja, os cinco anos seguintes aos primeiros cinco anos, abrangendo a segunda metade do prazo de vencimento do título de 10 anos.

A recente elevação do rendimento de cinco anos foi impulsionada por um aumento acentuado da inflação implícita no curto prazo. Isso vem acompanhado tanto de um aumento nos preços das commodities, pois a recuperação da economia mundial ganhou força, como da intenção reiterada do Federal Reserve de manter a orientação acomodatícia da política monetária para alcançar seus objetivos de pleno emprego e estabilidade de preços.

Em contrapartida, o aumento nos cinco anos seguintes aos primeiros cinco anos se deve, sobretudo, a um forte aumento dos rendimentos reais, apontando para uma melhoria das perspectivas de crescimento, com a inflação de longo prazo parecendo bem ancorada.

Somando todos esses fatores, o aumento da inflação implícita de cinco anos reflete uma alta tanto da inflação prevista quanto dos prêmios de risco de inflação. Enquanto isso, a forte elevação do rendimento real no prazo mais longo se deve, em especial, ao aumento do prêmio de risco real. Isso aponta para uma maior incerteza sobre as perspectivas econômicas e fiscais, bem como sobre as perspectivas em relação à compra de ativos pelo banco central, além de fatores de prazo mais longo como a demografia e a produtividade.

Implicações para a política monetária

O banco central americano deve controlar ou pelo menos tentar moldar essa dinâmica? A orientação da política monetária continua a ser altamente acomodatícia, com a previsão de rendimentos reais fortemente negativos nos próximos anos. A taxa de juros de referência overnight essencialmente no zero, combinada com a indicação do Federal Reserve de que permitirá que a inflação supere moderadamente a meta por algum tempo, oferece um estímulo monetário significativo à economia, pois os investidores não preveem uma elevação dos juros de referência por pelo menos alguns anos. A comunicação cuidadosa e bem telegrafada sobre a trajetória futura prevista para os juros de curto prazo moldou a curva de juros na ponta mais curta.

Contudo, a ponta mais longa da curva de juros também é afetada de forma importante pela compra de ativos. Na verdade, a compra de ativos como a principal ferramenta de política monetária não convencional nos EUA funciona por meio de uma compressão dos prêmios de prazo, sustentando os preços dos ativos de risco e suavizando as condições financeiras mais amplas. Assim, o aumento dos prêmios de risco reais nos cinco anos seguintes aos primeiros cinco anos pode ser interpretado como uma reavaliação das perspectivas e riscos em torno da compra de ativos, levando em conta a previsão de aumento da oferta pelo Tesouro relacionado ao apoio fiscal nos Estados Unidos.

O forward guidance sobre a política monetária no futuro vem cumprindo um papel crucial durante a pandemia. Há dois aspectos dessa orientação que moldam a visão dos investidores:a trajetória dos juros de referência e a estratégia relativa à compra de ativos. Embora a trajetória dos juros de curto prazo pareça ser bem entendida a esta altura, há uma ampla gama de opiniões entre os participantes do mercado sobre as perspectivas em relação à compra de ativos. Portanto, uma vez que se aproxime o início do processo de normalização da política monetária, é crucial que o Federal Reserve comunique de forma clara e bem telegrafada o ritmo das futuras compras de ativos para evitar volatilidade desnecessária nos mercados financeiros.

Um aumento gradual dos juros de longo prazo nos EUA — reflexo da forte recuperação prevista para a economia americana — é saudável e deve ser encarado de forma positiva. Ele ajudaria a conter as consequências indesejáveis das políticas de apoio sem precedentes exigidas pela pandemia, como os aumentos excessivos dos preços dos ativos e as crescentes vulnerabilidades financeiras.

A previsão no cenário de referência do FMI é de que as condições financeiras continuem brandas, mesmo que os juros nos EUA subam ainda mais. Contudo, o aperto das condições financeiras mundiais continua a ser um risco. Tendo em conta a assincronia e a velocidade variável da recuperação mundial, aumentos rápidos e súbitos dos juros nos EUA poderiam produzir repercussões significativas em todo o mundo, tornando mais restritivas as condições financeiras para os mercados emergentes e travando o processo de recuperação dessas economias.

******

Tobias Adrian é o Conselheiro Financeiro e Diretor do Departamento de Mercados Monetários e de Capitais do FMI. Nessa função, dirige o trabalho do FMI relacionado com a supervisão e capacitação do setor financeiro, as políticas monetária e macroprudencial, a regulação financeira, a gestão da dívida e os mercados de capitais. Antes de ingressar no FMI, foi Vice-Presidente Sênior do Federal Reserve Bank de Nova York e Diretor Adjunto do Grupo de Estudos e Estatística. Lecionou na Universidade de Princeton e na Universidade de Nova York e é autor de numerosos artigos em publicações especializadas de economia e finanças, como American Economic Review e Journal of Finance. Seus estudos concentram-se nas consequências agregadas da evolução dos mercados de capitais. Tem um doutorado do Instituto de Tecnologia de Massachusetts (MIT), um mestrado da London School of Economics, um diploma da Universidade Goethe de Frankfurt e um mestrado da Universidade Dauphine de Paris.

Rohit Goel é Perito do Financeiro no Departamento de Mercados Monetários e de Capitais do FMI. Contribui para seções do Relatório sobre a Estabilidade Financeira Mundial (Capítulo 1) e é membro da equipe do FMI encarregada da supervisão dos mercados. Concentra-se amplamente nos riscos para a estabilidade financeira nos mercados emergentes, nas tendências de liquidez dos mercados e na modelagem quantitativa entre as classes de ativos. Seus trabalhos anteriores também focalizaram a estabilidade das empresas nos EUA e a análise do sistema bancário mundial. Antes de ingressar no FMI, foi Vice-Presidente Adjunto e analista de redação no Barclays Asia Equities por quatro anos. É Bacharel em Ciência da Computação pelo Instituto Indiano de Tecnologia, Délhi, e concluiu um MBA no Instituto Indiano de Administração, Bangalore. Além disso, é Analista Financeiro Certificado (CFA) e já obteve as certificações CAIA e FRM.

Sheheryar Malik é Perito Sênior do Setor Financeiro no Departamento de Mercados Monetários e de Capitais do FMI, Divisão de Análise dos Mercados Globais. Contribui para a supervisão macrofinanceira, bem como para as seções conjectural e analítica do Relatório sobre a Estabilidade Financeira Mundial. Antes de ingressar no FMI, ocupou cargos de economista no Banco da França e no Banco da Inglaterra. É Mestre em Finanças e Economia e doutor em Economia pela Universidade de Warwick.

Fabio M. Natalucci é Subdiretor do Departamento de Mercados Monetários e de Capitais. É responsável pelo Relatório sobre a Estabilidade Financeira Mundial , que apresenta a avaliação do FMI dos riscos para a estabilidade financeira global. Antes de ingressar no FMI, foi Diretor Associado Sênior da Divisão de Assuntos Monetários do Federal Reserve Board. Entre outubro de 2016 e junho de 2017, foi Subsecretário Adjunto de Estabilidade e Regulamentação Financeira Internacional do Departamento do Tesouro dos EUA. É doutor em Economia pela Universidade de Nova York.