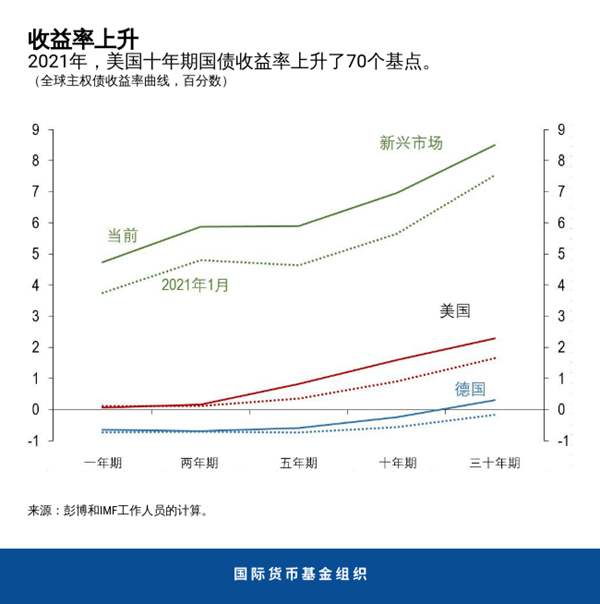

美国长期利率的上升已成为全球宏观金融领域的一大焦点问题。自年初以来,十年期美国国债基准名义收益率已上升约70个基点。这在一定程度上反映出,在强有力财政支持和从新冠疫情中加快复苏的背景下,美国的经济前景正在改善。因此,长期利率预计会出现上行。但其他因素(如投资者对财政政策立场的担忧以及有关经济和政策前景的不确定性)也可能发挥了作用,并能帮助解释今年初长期利率的快速上行。

美国债券是固定收益市场的定价基础,影响着全世界几乎任何证券。鉴于此,若其收益率持续快速上升,可能引发风险再定价,导致融资环境普遍收紧,引发新兴市场动荡,干扰当下的经济复苏。本博客将聚焦于美国国债收益率的主要驱动因素,以帮助政策制定者和市场参与者评估利率前景和相关风险。

对收益率变动进行分解

十年期美国国债的收益率是对不同要素的反映。其中,美国国债的“实际收益率”是预期经济增速的一个替代指标;而“盈亏平衡通胀率”是衡量投资者未来通胀预期的指标。实际收益率加上盈亏平衡通胀率,就得到了名义利率。

重要的是,盈亏平衡通胀率和实际收益率不仅代表着当前市场对通胀和增长的预期,它们还涵盖了投资者因承担与二者相关风险所要求的回报。通胀风险溢价与未来通胀的不确定性相关。同时,实际收益率则包含了实际风险溢价,其反映的是未来利率的走势和经济前景的不确定性。两者的和(一般称为“期限溢价”)代表着投资者因承担国债隐含利率风险所要求的回报。

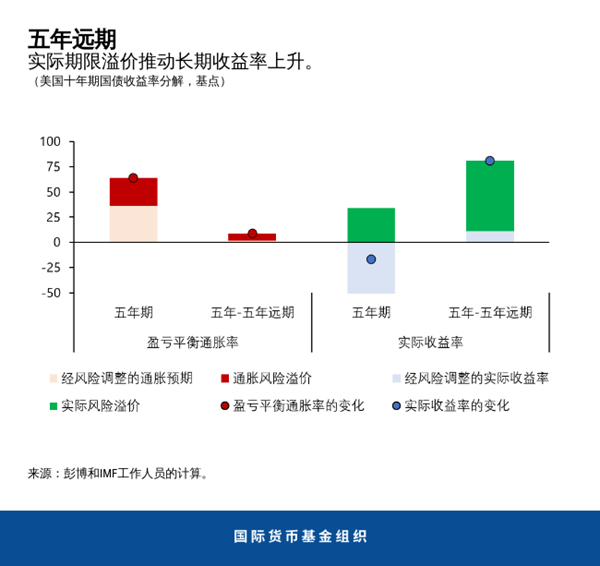

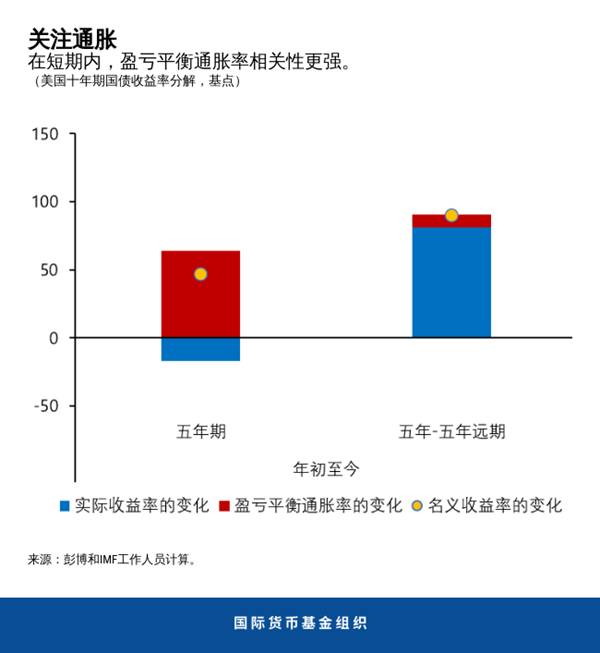

此外,短期和长期的影响因素可能有所不同,因此一个有用的做法是将十年期收益率划分为两个不同期限:五年期收益率,以及市场所说的“五年-五年远期利率”(其涵盖了债券十年期限的后五年)。

最近五年期收益率的上升,主要原因在于短期盈亏平衡通胀率快速上升。与此同时发生的,还包括全球经济复苏企稳下大宗商品价格上涨,以及美联储重申保持宽松货币政策立场的计划,以实现充分就业和价格稳定目标。

相比之下,“五年-五年远期利率”上升的主要原因是实际收益率的急剧上升,这显示增长前景改善,且更长期的盈亏平衡通胀率似乎得到了充分锚定。

综上所述,五年期盈亏平衡通胀率的上升反映了预期通胀和通胀风险溢价的上升。同时,更长期实际收益率急剧上升的主要原因是实际风险溢价的上升。这表明除人口和生产率等更长期因素外,经济和财政前景以及央行资产购买计划的前景也存在更大的不确定性。

货币政策启示

美联储是否应影响或至少尝试影响这些走势?当前的货币政策依然极为宽松,预计未来数年实际利率将在负区间处于极低水平。隔夜政策利率基本保持在零,加上美联储表示将允许通胀在一段时间内小幅超出通胀目标,为经济提供了重要的货币刺激,因为投资者可以预期政策利率至少在未来若干年内不会上升。美联储就短期利率预期的未来走势事先开展了谨慎沟通,这影响了收益率曲线的短端。

然而,收益率曲线的长端也受到资产购买计划的重要影响。事实上,资产购买计划作为美国主要的非常规货币政策工具,它压缩了期限溢价,支持了风险资产价格,也更普遍地放松了融资环境。因此,“五年-五年远期利率”的实际风险溢价上升,可解读为市场对资产购买的前景及风险进行了重新评估,其中也考虑了美国因推出财政支持措施而预期增加的国债供给。

关于未来货币政策立场的前瞻性指引在疫情中发挥了关键作用。前瞻性指引的两方面内容影响了投资者的观点:政策利率路径和资产购买策略。尽管短期利率路径目前似乎已被充分理解,但市场参与者们对资产购买前景的看法存在很大差异。因此,关键在于,一旦美联储即将启动政策常态化进程,其必须围绕未来资产购买的节奏事先开展明确的政策沟通,以避免金融市场出现不必要的波动。

美国长期利率的逐步上升(反映出市场预期美国经济即将强劲复苏)是健康且受欢迎的。这也将有助于控制应对疫情所需的空前政策支持带来的意外后果,例如资产价格的高估和金融脆弱性的加剧。

国际货币基金组织(IMF)的基线预期是宽松的融资环境得以延续,即便美国利率进一步上升也是如此。然而,全球融资环境收紧仍然构成了风险。考虑到全球各国经济复苏不同步且速度各异,美国利率突然飙升可能在世界范围内产生重大溢出效应,导致新兴市场融资环境收紧,并拖累其经济复苏进程。

******

Tobias Adrian 是IMF金融顾问兼货币与资本市场部主任。他领导开展了IMF关于金融部门监督和能力建设、货币和宏观审慎政策、金融监管、债务管理以及资本市场的工作。在加入IMF之前,他曾担任纽约联邦储备银行高级副行长及研究统计部副主任。Adrian先生曾在普林斯顿大学和纽约大学任教,并在《美国经济评论》和《金融杂志》等经济学和金融期刊上发表文章。他的研究聚焦于资本市场发展的总体后果。他拥有麻省理工学院博士学位、伦敦经济学院硕士学位、法兰克福歌德大学的理学硕士学位以及巴黎第九大学硕士学位。

Rohit Goel 是IMF货币与资本市场部的金融部门专家。他参与了《全球金融稳定报告》第一章的撰写,也是IMF市场监督团队的成员。他的研究范围非常广泛,包括新兴市场的金融稳定风险、市场流动性趋势以及不同资产类别的量化建模。此前,他还曾从事关于美国企业稳定性和跨国银行分析的工作。在加入IMF之前,Rohit曾在巴克莱亚洲证券任职四年,担任助理副总裁和研究分析师。Rohit拥有印度理工学院(德里)电脑科学的技术学士学位和印度管理学院(班加罗尔)的工商管理硕士学位。他还是特许金融分析师(CFA),并获得了特许另类投资分析师(CAIA)和金融风险管理师(FRM)认证。

Sheheryar Malik 是IMF货币与资本市场部全球市场分析处的高级金融部门专家。他参与了宏观金融监督工作以及《全球金融稳定报告》推测和分析部分的撰写。在加入IMF之前,Sheheryar曾在法国央行和英格兰银行担任经济学家。他拥有华威大学的经济学硕士和博士学位。

Fabio M. Natalucci 是IMF货币与资本市场部副主任。他负责《全球金融稳定报告》的撰写工作,该报告提供IMF关于全球金融稳定风险的评估。在加入IMF之前,他曾担任美国联邦储备委员会货币事务部的高级助理主任。2016年10月至2017年6月,他担任美国财政部负责国际金融稳定和监管的副助理部长。他拥有纽约大学经济学博士学位。