Fabio Natalucci, Mahvash Qureshi e Felix Suntheim

Os fundos mútuos que permitem aos investidores comprar ou vender suas cotas diariamente constituem um importante componente do sistema financeiro, oferecendo oportunidades de investimento aos investidores e de financiamento a empresas e governos.

Os chamados fundos de investimento abertos deram um salto nas últimas duas décadas, com US$ 41 trilhões em ativos no nível mundial este ano, o que representa cerca de um quinto das participações no setor financeiro não bancário.

Esses fundos podem investir em ativos relativamente líquidos, como ações e títulos públicos, ou em papéis menos negociados, como os títulos privados. Entretanto, os fundos que possuem posições menos líquidas têm grande potencial de vulnerabilidade. Os investidores podem vender cotas diariamente a um preço definido ao término de cada pregão, mas os gestores de fundos podem levar vários dias até vender ativos para atender a esses resgates, sobretudo quando os mercados financeiros estão voláteis.

Essa discrepância de liquidez pode representar um grande problema para os gestores de fundos nos períodos de saída de capital, já que o preço pago aos investidores pode não refletir por completo todos os custos operacionais associados aos ativos vendidos. Em vez disso, os investidores restantes arcam com esses custos, o que cria um incentivo para o resgate de cotas antes que outros o façam, o que pode ocasionar pressões de saída de capital em caso de deterioração do sentimento do mercado.

As pressões dessas corridas de investidores podem obrigar os fundos a vender ativos de forma apressada, o que rebaixaria ainda mais as avaliações. Isso, por sua vez, intensificaria o impacto do choque inicial e poderia comprometer a estabilidade do sistema financeiro.

Falta de liquidez e volatilidade

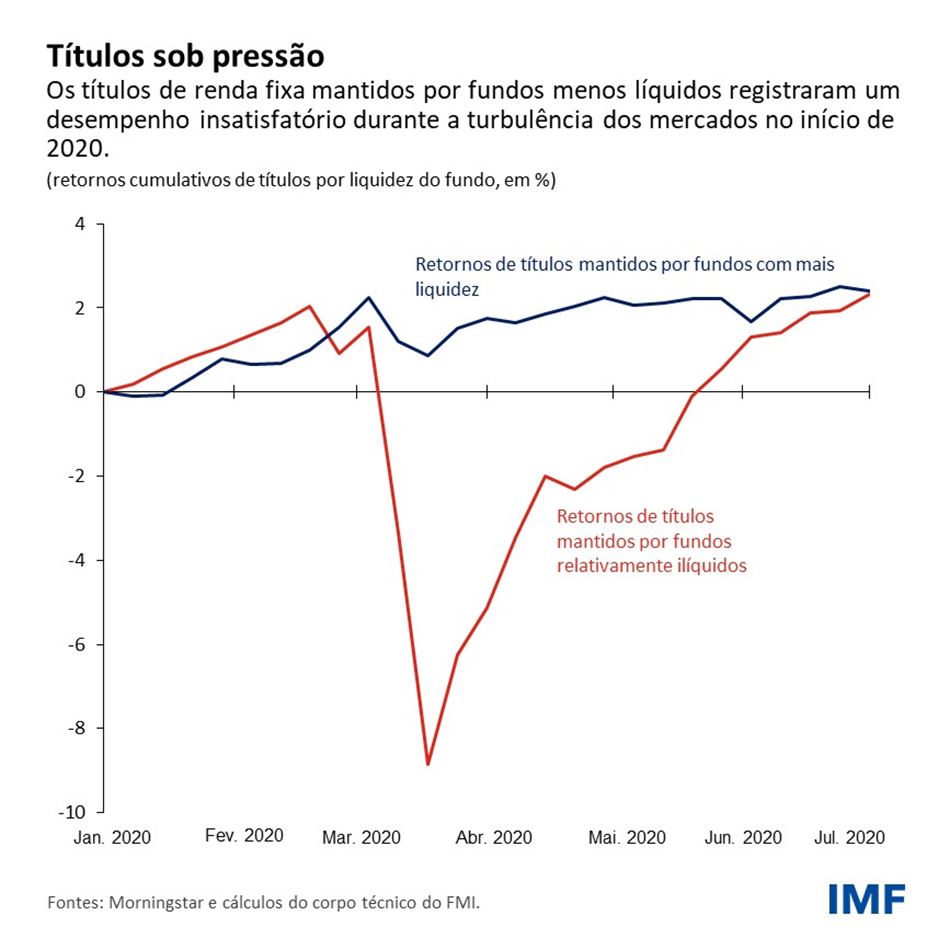

Essa provavelmente foi a dinâmica que testemunhamos durante o período de turbulência dos mercados no início da pandemia, conforme mencionado num capítulo analítico do Relatório sobre a Estabilidade Financeira Mundial. Os fundos abertos se viram obrigados a vender ativos em meio a saques de cerca de 5% de seu patrimônio total, que foram superiores aos resgates na crise financeira global ocorrida uma década e meia antes.

Consequentemente, os ativos como títulos privados mantidos por fundos abertos com ativos menos líquidos em suas carteiras registraram desvalorização mais acentuada do que os ativos mantidos por fundos líquidos. Essas distorções representavam um sério risco para a estabilidade financeira, que só foi resolvido após a intervenção dos bancos centrais com a compra dos títulos privados e outras medidas.

Olhando além da agitação dos mercados provocada pela pandemia, nossa análise revela que os retornos dos ativos mantidos por fundos com relativa falta de liquidez em geral são mais voláteis do que os de posições comparáveis menos expostas a esses fundos, principalmente em períodos de tensão dos mercados. Por exemplo, se a liquidez se esgota, como ocorreu em março de 2020, a volatilidade dos títulos mantidos por esses fundos pode registrar 20% de aumento.

Isso também é motivo de preocupação para as economias de mercados emergentes. Uma queda na liquidez de fundos domiciliados em economias avançadas pode ter repercussões internacionais consideráveis e aumentar a volatilidade dos retornos de títulos privados de mercados emergentes.

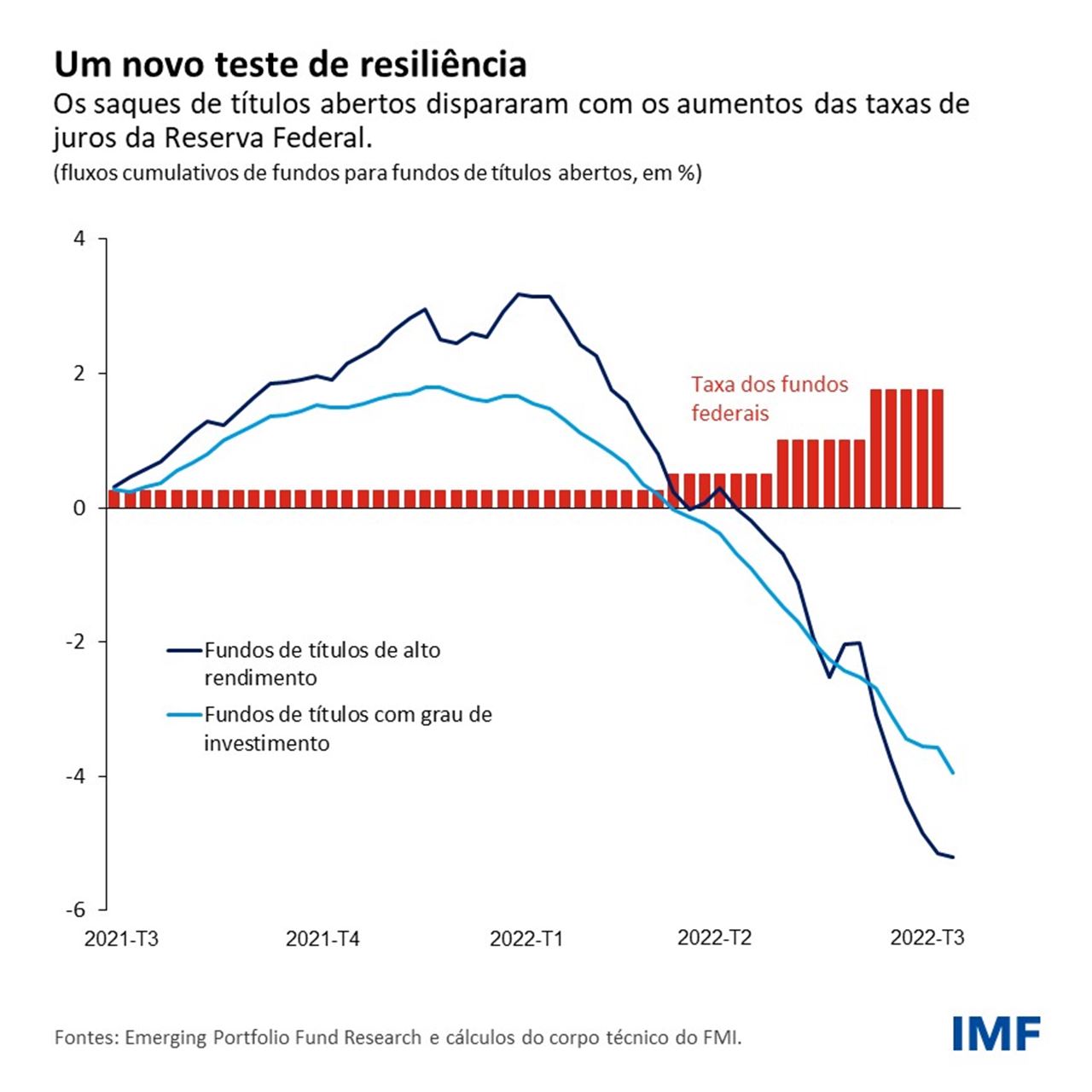

Agora, podemos estar diante de um novo teste de resiliência do setor de fundos abertos, desta vez em meio à escalada das taxas de juros e incerteza econômica elevada. Os saques de fundos de títulos abertos aumentaram nos últimos meses, e um choque desfavorável súbito, como um aperto desordenado das condições financeiras, poderia desencadear mais saques e intensificar as tensões nos mercados de ativos.

Conforme declarou Kristalina Georgieva, Diretora-Geral do FMI, em um pronunciamento no ano passado, “as autoridades econômicas colaboraram para tornar os bancos mais seguros após a crise financeira mundial, e agora precisamos fazer o mesmo com os fundos de investimento.”

Como esses riscos devem ser contidos?

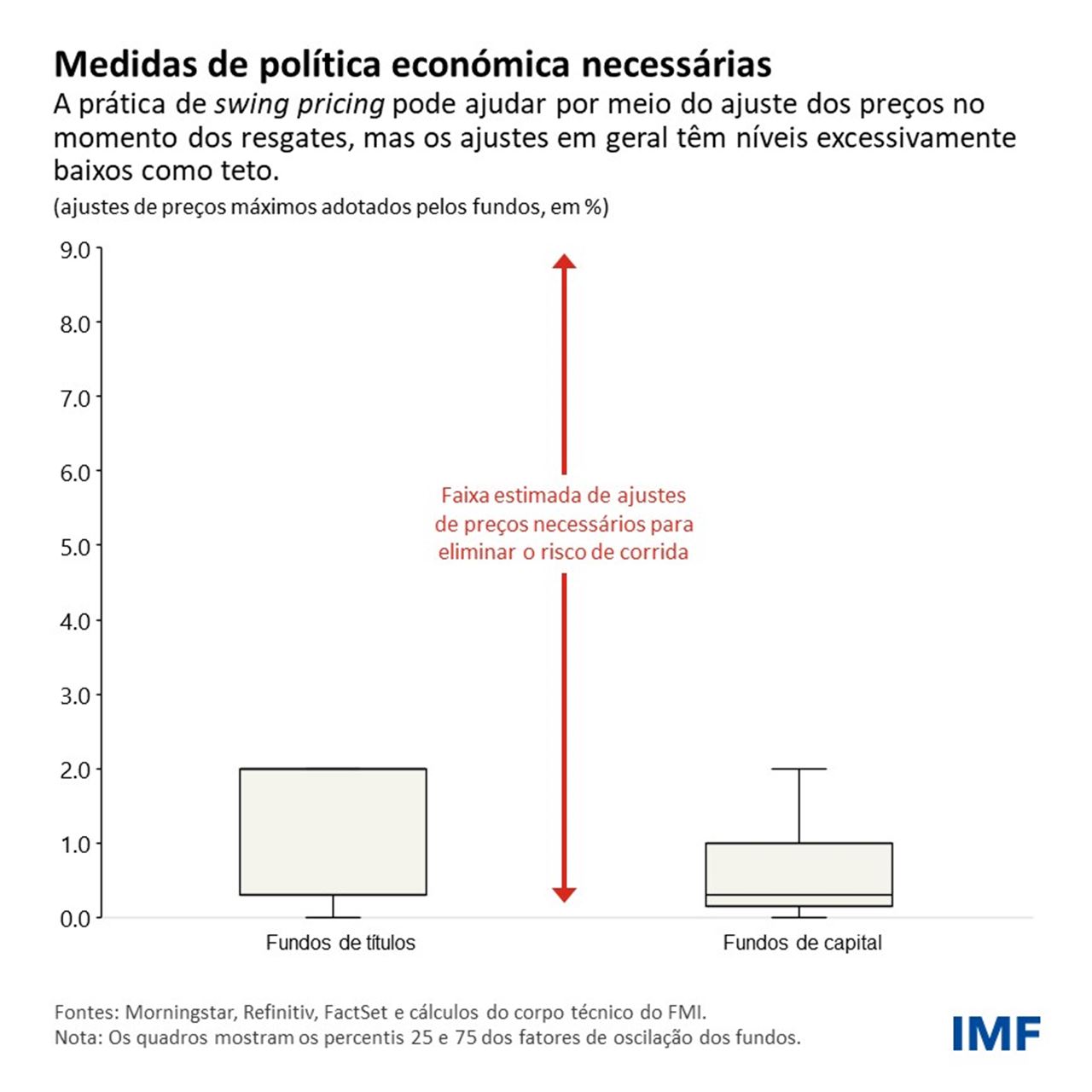

Nesta altura em que redigimos o capítulo, a volatilidade de ativos causada pelos fundos abertos pode ser reduzida se os fundos repassarem os custos de transação aos investidores que fizerem resgates. Por exemplo, uma prática conhecida como swing pricing permite aos fundos ajustar seu preço ao final do dia para baixo ao enfrentar saques, o que reduz o incentivo para a antecipação de resgates. Essa prática atenua as pressões de saques enfrentadas pelos fundos em períodos de tensão, além da probabilidade de vendas de ativos forçadas.

Porém, embora o método de swing pricing – e mecanismos semelhantes, como taxas antidiluição, que repassam os custos de transação para os resgates mediante a cobrança de uma tarifa – possa ajudar a mitigar os riscos de estabilidade financeira, precisa ser calibrada adequadamente para isso, o que não é o caso no momento.

Os ajustes que os fundos podem fazer nos preços de fim de dia – conhecidos como fatores de oscilação – geralmente têm níveis insuficientes como teto, sobretudo em períodos de tensão nos mercados. Portanto, as autoridades econômicas precisam oferecer orientação sobre a calibragem desses mecanismos e o acompanhamento de sua aplicação.

No caso dos fundos que detêm ativos de liquidez muito baixa, como imóveis, a calibragem de mecanismos de swing pricing ou instrumentos semelhantes pode ser difícil mesmo em tempos de normalidade. Nesses casos, devem ser consideradas políticas alternativas, como a limitação da frequência de resgates dos investidores. Essas políticas também podem ser adequadas para fundos baseados em jurisdições onde a prática de swing pricing não pode ser adotada por motivos operacionais.

As autoridades econômicas também devem considerar um monitoramento mais rigoroso das práticas de gestão de liquidez pelos supervisores e exigir a divulgação de informações adicionais por parte dos fundos abertos para avaliar melhor as vulnerabilidades. Ademais, o incentivo à intensificação das operações por intermédio de câmaras de compensação centrais e a ampliação da transparência das operações de títulos podem ajudar a aumentar a liquidez. Essas medidas reduziriam os riscos de discrepâncias de liquidez em fundos abertos e aumentariam a resistência dos mercados em períodos de tensão.

*****

Fabio M. Natalucci é Subdiretor do Departamento de Mercados Monetários e de Capitais. É responsável pelo Relatório sobre a Estabilidade Financeira Mundial, que apresenta a avaliação do FMI sobre os riscos para a estabilidade financeira mundial. Antes de ingressar no FMI, foi Diretor Adjunto Sênior da Divisão de Assuntos Monetários do Conselho de Governadores do Federal Reserve System. Entre outubro de 2016 e junho de 2017, foi Subsecretário Adjunto de Estabilidade e Regulamentação Financeira Internacional do Departamento do Tesouro dos EUA. É doutor em Economia pela Universidade de Nova York.

Mahvash S. Qureshi é chefe de divisão do Departamento de Mercados Monetários e de Capitais do FMI, onde está à frente da Divisão de Análise da Estabilidade Financeira Mundial e supervisiona a produção dos capítulos analíticos do Relatório sobre a Estabilidade Financeira Mundial. Anteriormente, foi chefe de divisão adjunta no Departamento de Pesquisa e na Divisão de Estudos Regionais do Departamento da África. Sua pesquisa trata de questões relacionadas à estabilidade do sistema monetário e financeiro internacional, inclusive regimes cambiais, dinâmicas da balança externa, fluxos e controles de capitais, bem como comércio e desenvolvimento internacional. Tem inúmeras publicações sobre temas de política macroeconômica internacional em revistas acadêmicas e é autora e editora de diversos livros, inclusive Taming the Tide of Capital Flows (MIT Press, 2017). Fez Mestrado e Doutorado em Economia pela Universidade de Cambridge, Trinity College.

Felix Suntheim é perito sênior do setor financeiro na Divisão de Análise da Estabilidade Financeira Mundial do Departamento de Mercados Monetários e de Capitais do FMI. Anteriormente, trabalhou no Departamento de Economia da Autoridade de Conduta Financeira (FCA) do Reino Unido. Suas pesquisas concentram-se em finanças empresariais empíricas e intermediação financeira. É doutor em Finanças pela Universidade Bocconi, Itália, e diplomou-se em Economia pela Universidade de Bonn.