Bonne nouvelle pour les habitants de Las Vegas, Miami et Phœnix : le risque d’une crise immobilière comparable à celle vécue lors de la crise financière mondiale est plutôt faible. Pour ceux de Toronto et de Vancouver, en revanche, la situation générale ne s’est pas améliorée depuis 2008 et le risque d’une chute des prix de l’immobilier reste élevé.

C’est ce qui ressort notamment des résultats générés par le nouvel outil du FMI qui permet d’évaluer le danger d’une forte baisse des prix immobiliers. Les propriétaires, bien sûr, sont particulièrement intéressés par la valeur de ce qui constitue probablement leur bien le plus précieux. Mais il existe également une forte corrélation entre les prix de l’immobilier, le système financier et l’économie. Cette corrélation est particulièrement forte lorsque les prix baissent, comme nous l’expliquons dans le chapitre deux du Rapport sur la stabilité financière dans le monde, publié tous les semestres par le FMI.

Pourquoi les prix de l’immobilier ont-ils une influence sur l’économie en général ? La construction de logements et les dépenses connexes, pour des travaux de rénovation par exemple, représentent un sixième de l’économie des États-Unis et de la zone euro, ce qui en fait une des principales composantes du PIB. Par ailleurs, les hypothèques et autres prêts liés à l’immobilier constituent une part importante des actifs des banques dans de nombreux pays. Ainsi, toute variation des prix immobiliers a une incidence sur la santé du système bancaire.

Cycle expansion-récession

Il n’est donc pas étonnant que plus des deux tiers des crises financières de ces dernières décennies aient été précédés par un cycle expansion-récession et que les banques centrales aux États-Unis, en Chine, en Australie et ailleurs se soient récemment déclarées préoccupées par les fortes hausses des prix de l’immobilier.

Heureusement, le nouvel outil du FMI peut aider les dirigeants à évaluer la probabilité d’une future baisse de ces prix et à prendre des mesures préventives pour en limiter les effets négatifs. Baptisé House Prices at Risk (prix de l’immobilier à risque), il relève du modèle Growth at risk (croissance à risque) du FMI, qui établit des liens entre les conditions financières et le danger d’un ralentissement économique (voir l’édition d’octobre 2017 du Rapport sur la stabilité financière dans le monde).

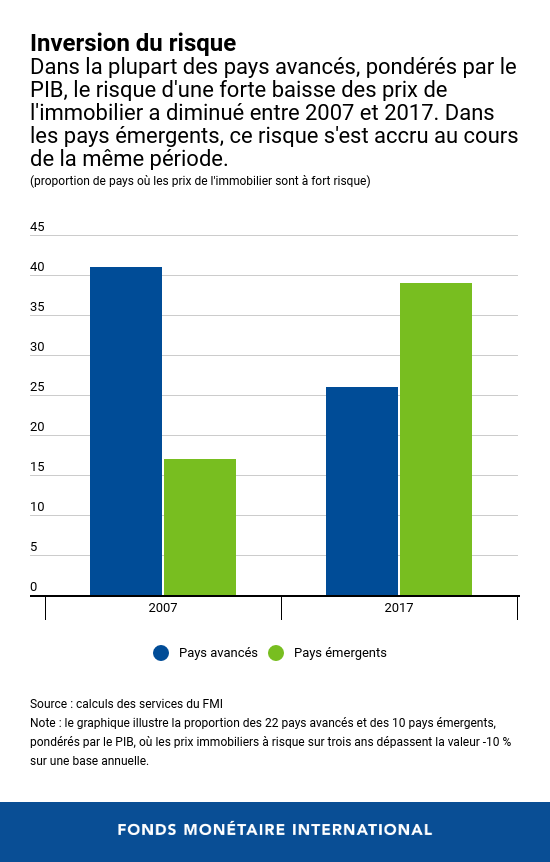

Notre étude s’appuie sur des données provenant de 22 pays avancés, de 10 pays émergents et des principales villes de ces pays. Elle révèle que, dans la plupart des pays avancés de l’échantillon, pondérés par le PIB, la probabilité d’une chute brutale des prix de l’immobilier corrigés de l’inflation était plus faible à la fin de l’année 2017 que dix ans auparavant, mais restait supérieure à la moyenne historique. Dans les pays émergents, en revanche, le risque était plus élevé en 2017 qu’à la veille de la crise financière mondiale. Selon notre étude, les risques à la baisse des prix immobiliers demeurent élevés dans plus de 25 % des pays avancés et dans près de 40 % des pays émergents. Parmi ces derniers, la Chine, notamment ses provinces de l’Est, se distingue tout particulièrement.

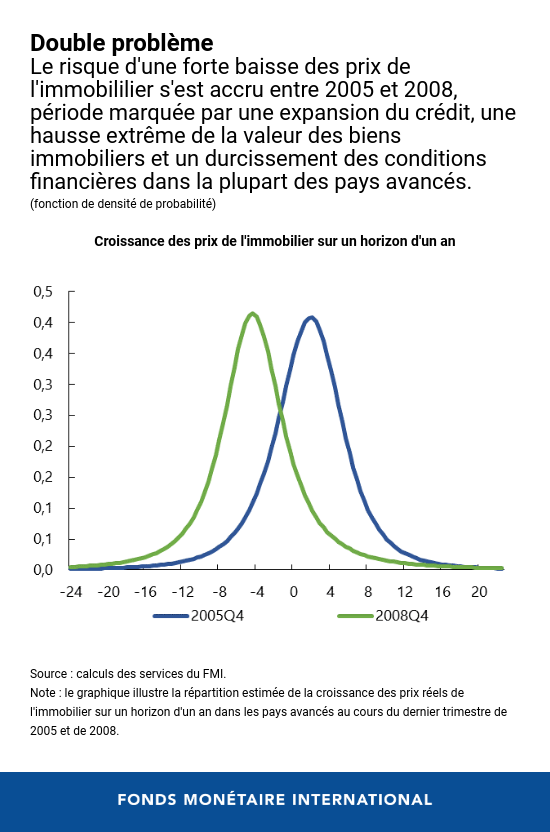

Les lecteurs se demandent peut-être comment nous sommes parvenus à ces conclusions. Nous avons d’abord mis en évidence cinq conditions ayant une incidence sur les prix de l’immobilier : les précédentes hausses des prix, la croissance économique, les expansions du crédit, la surévaluation et les conditions de financement. Nous nous sommes ensuite posé la question suivante : si l’on considère les fortes baisses des prix de l’immobilier, à savoir celles ayant généralement lieu environ tous les 20 ans (et dont la probabilité de se produire est de 5 %), peut-on les prévoir en observant l’évolution de ces cinq conditions ? Que se passe-t-il si, par exemple, les conditions de financement se durcissent, les ménages sont très endettés et les prix de l’immobilier tendus ? Réponse : dans ce scénario, il est à prévoir que les prix de l’immobilier connaissent une nette diminution.

Des fluctuations synchronisées

Il est à noter que les bonnes nouvelles d’aujourd’hui peuvent annoncer un plus grand danger à terme. La facilité d’accès au crédit soutient les prix de l’immobilier à court terme, mais peut, à long terme, inciter les propriétaires à trop emprunter et favoriser ainsi une récession. En outre, comme décrit dans l’édition d’avril 2018 du Rapport sur la stabilité financière dans le monde, les prix de l’immobilier dans les plus grandes villes du monde évoluent de concert, ce qui rend plus forte la probabilité qu’un choc dans un pays ait des répercussions sur d’autres marchés immobiliers.

Nous avons également constaté que de fortes baisses des prix de l’immobilier sont associées à des contractions économiques et à des risques d’instabilité financière. Nos estimations révèlent, par exemple, que si nous obtenons la valeur -12 à l’issue de notre évaluation (ce qui correspond à une probabilité de 5 % qu’une baisse des prix de 12 % se produise), la probabilité qu’une crise financière ait lieu deux ans plus tard est de 31 % dans les pays avancés et de 10 % dans les pays émergents.

Notre nouveau modèle constitue ainsi un outil de prédiction utile pour les dirigeants qui cherchent à garantir l’équilibre de leur économie et de leur système financier.

Choix de politique économique

Comment les dirigeants devraient-ils réagir à une accentuation des risques des prix de l’immobilier ? S’ils devraient éviter d’agir sur les prix, ils peuvent cependant, selon les résultats de notre étude, prendre des mesures préventives pour améliorer la résilience des ménages, des banques et de l’économie. Ils peuvent notamment durcir les politiques dites macroprudentielles lorsque l’économie est vigoureuse et l’immobilier en expansion. Ces politiques peuvent consister à restreindre le montant du prêt immobilier en fonction de la valeur du bien concerné et à limiter l’ampleur des remboursements hypothécaires mensuels en fonction du revenu.

Une autre possibilité consiste à réduire les taux d’intérêt de la banque centrale, même si cette réduction, selon les résultats de notre étude, ne contribuerait qu’à une atténuation des risques à court terme (jusqu’à quelques trimestres) et n’aurait d’effet que dans les pays avancés. Des mesures de gestion des flux de capitaux pourraient aussi aider ces pays si une forte hausse de ces flux accentue les risques à la baisse des prix de l’immobilier. Notre analyse a principalement porté sur des facteurs cycliques, mais le recours à d’autres instruments peut également être envisagé, y compris à des politiques structurelles à long terme (pour accroître l’offre de biens immobiliers ou imposer des restrictions géographiques) ou à des mesures budgétaires, notamment l’impôt foncier.

Il existe donc des moyens d’atténuer les risques. À l’aide de notre outil, les dirigeants peuvent prendre les mesures nécessaires en temps voulu, et prévenir ainsi des crises comparables à celle qui a bouleversé le monde en 2008.

Claudio Raddatz Kiefer est chef de la division analyse de la stabilité financière mondiale du département des marchés monétaires et de capitaux du FMI. Auparavant, il a été directeur des départements de politique financière (2014-17) et de recherche économique (2011-14) de la Banque centrale du Chili, économiste principal au sein du groupe de recherche sur l'économie du développement de la Banque mondiale (2008-11) et économiste dans la même institution. M. Raddatz a publié de nombreuses études sur des questions macrofinancières. Il est diplômé de l'Université du Chili et titulaire d'un doctorat d’économie du Massachusetts Institute of Technology (2003).

Nico Valckx est économiste principal au département des marchés monétaires et de capitaux du FMI. Il s’intéresse principalement à l’évolution structurelle du secteur financier. Il a travaillé auparavant sur des questions de politique monétaire et financière de la zone euro au sein du département Europe du FMI, et sur des questions de stabilité financière et de recherche financière à la Banque centrale européenne et à la Banque des Pays-Bas. Il est titulaire d’une maîtrise de l’Université catholique de Louvain et d’un doctorat en économie financière appliquée de l’UFSIA (Université d’Anvers).