Malgré une crise économique mondiale qui ne peut être comparée qu’à la Grande Dépression, les risques pour la stabilité financière à court terme ont été maîtrisés grâce à l’assouplissement sans précédent des politiques monétaires et au considérable appui budgétaire apporté dans le monde entier. Cependant, de nombreux pays présentaient des facteurs de vulnérabilité préexistants, qui sont aujourd’hui exacerbés et pourraient ralentir la reprise.

Les pouvoirs publics ont pris des mesures exceptionnelles qui ont stabilisé les marchés, rassuré les investisseurs et préservé le flux de crédit en faveur de l’économie mondiale. Surtout, ces mesures ont permis d’éviter que le ralentissement de l’activité économique et le décrochage des marchés financiers ne s’entretiennent mutuellement dans un cercle vicieux destructeur.

Le rebond des prix des actifs et l’assouplissement des conditions financières mondiales ont profité non seulement aux pays avancés, mais aussi aux pays émergents. En outre, contrairement à ce qui s’est passé lors des crises précédentes, les pays émergents ont cette fois-ci également pu réagir en baissant les taux directeurs, en injectant des liquidités et, pour la première fois, en recourant à des programmes d’achat d’actifs.

Attention au décalage entre économie réelle et marchés financiers

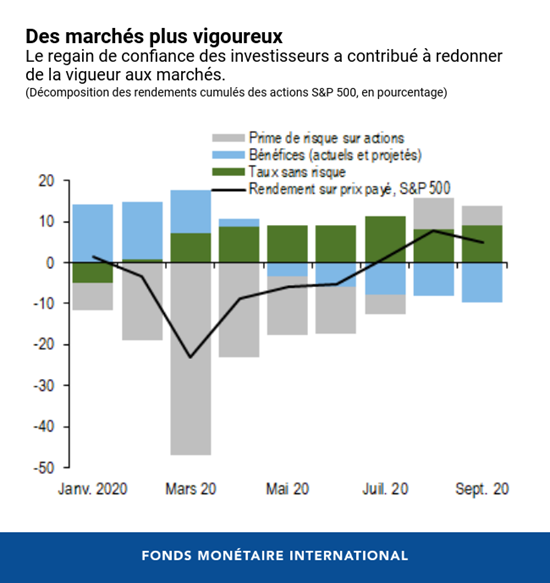

L’amélioration notable des conditions financières a permis de maintenir le flux de crédit en faveur de l’activité économique, mais les perspectives restent très incertaines. Un décalage persiste, par exemple, entre d’une part les marchés financiers, où les valorisations boursières ont augmenté (malgré les récentes révisions), et d’autre part la faiblesse de l’activité économique et l’incertitude des perspectives. Cet écart peut se résorber progressivement si l’économie se redresse rapidement. En revanche, si la reprise tarde à se concrétiser, par exemple parce qu’il faut plus de temps pour maîtriser le virus, la confiance des investisseurs pourrait s’éroder.

Tant que les investisseurs pensent que les pouvoirs publics continueront de soutenir les marchés, la valeur des actifs pourrait rester élevée pendant un certain temps. Néanmoins, et surtout si l’activité économique tarde à se redresser, on pourrait assister à un ajustement brutal des prix des actifs ou à des flambées périodiques de volatilité.

Les facteurs de vulnérabilité des entreprises s’aggravent encore

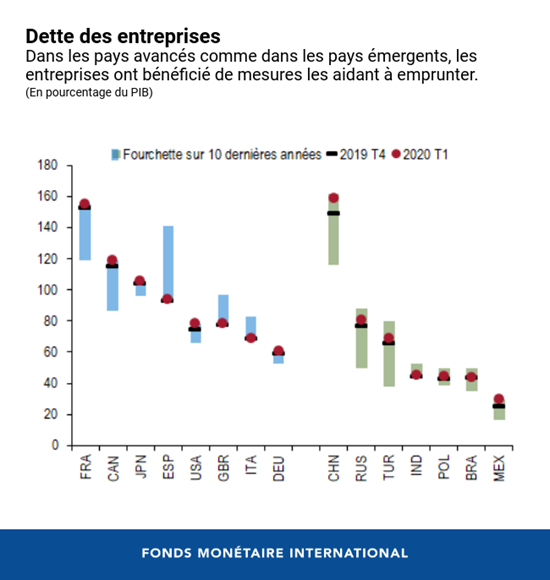

Les mesures prises par les pouvoirs publics ont permis aux entreprises de faire face aux pénuries de liquidités qu’elles ont connues quand l’économie s’est arrêtée en s’endettant davantage. Si ces emprunts supplémentaires ont permis d’éviter une vague de faillites au début de la crise, ils ont également alourdi le fardeau de la dette des entreprises. Mais nombre de ces entreprises étaient déjà très endettées avant la crise, et l’endettement atteint aujourd’hui de nouveaux sommets dans certains secteurs. Aussi se peut-il que les risques d’insolvabilité aient été différés, et de nouvelles pressions sur les liquidités pourraient alors donner lieu à des faillites, surtout si la reprise tarde à venir.

La résilience des banques mise à l’épreuve

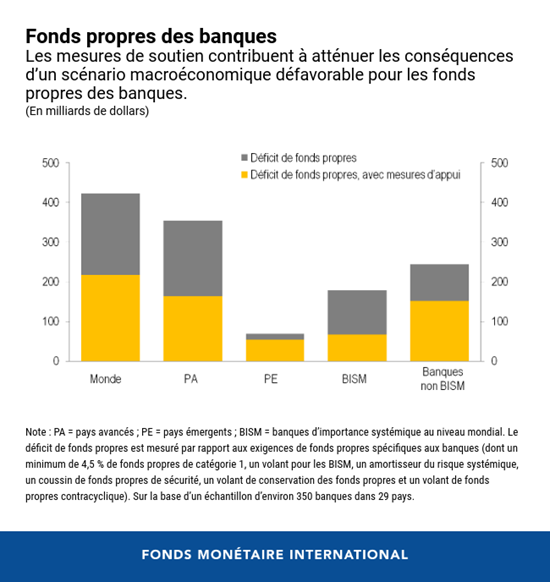

Lorsque la crise de la COVID-19 a éclaté, le secteur bancaire disposait de volants de fonds propres et de liquidités plus importants qu’au début de la crise financière mondiale. Les résultats remarquables découlant des réformes menées au cours des dix dernières années lui ont permis de participer de la solution plutôt que du problème jusqu’à présent, les banques ayant continué à fournir des crédits aux entreprises et aux ménages pendant la pandémie. Néanmoins, l’analyse du FMI montre que, dans un scénario macroéconomique défavorable, certains systèmes bancaires pourraient enregistrer un important déficit de fonds propres parce qu’un grand nombre d’entreprises et de ménages ne seraient pas en mesure de rembourser leurs prêts (même en tenant compte des mesures actuellement mises en place par les pouvoirs publics) et que la rentabilité vacillerait.

La multiplication des interdépendances

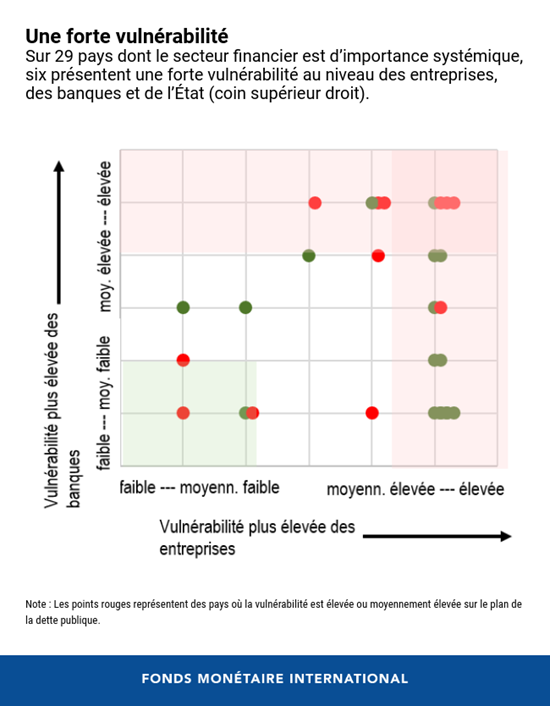

L’ampleur sans précédent de la crise liée à la pandémie exacerbe les facteurs de vulnérabilité dans de nombreux secteurs. Les administrations publiques ont dû accumuler des déficits budgétaires plus importants pour pouvoir soutenir les entreprises et les ménages. Dans le même temps, les banques et autres institutions financières ont dû acheter davantage d’obligations d’État. À l’avenir, la capacité budgétaire nécessaire pour fournir un appui supplémentaire pourrait être plus restreinte.

Par ailleurs, les institutions financières non bancaires, comme les gestionnaires d’actifs et les sociétés d’assurance, jouent désormais un rôle important sur les marchés du crédit, y compris sur ses segments les plus risqués. Elles ont réussi à résister aux turbulences des marchés causées par la pandémie grâce à l’appui des pouvoirs publics, mais les fragilités, telles que les asymétries de liquidité et l’exposition au risque de crédit, restent importantes. Ces fragilités pourraient tôt ou tard se propager à l’ensemble du système financier.

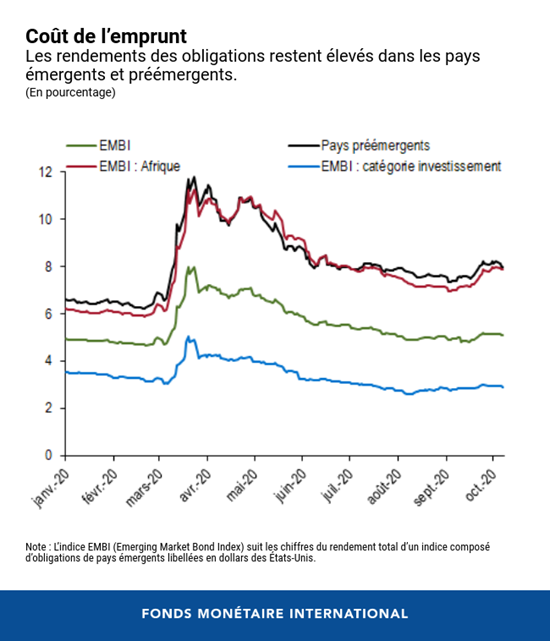

Les difficultés de financement des pays émergents

Les pays émergents et les pays à faible revenu se heurtent à des difficultés de financement qui leur sont propres. L’assouplissement des conditions financières au niveau mondial a, dans l’ensemble, amélioré les perspectives en termes de flux d’investissements de portefeuille vers la plupart des pays émergents et stabilisé l’accès de ces derniers au financement. Toutefois, certains pays à faible revenu ont des dettes telles qu’ils pourraient se retrouver sous peu en situation de surendettement en raison de coûts d’emprunt prohibitifs.

Des politiques pour assurer le redressement et voir plus loin

Pour la suite, les décideurs devraient soigneusement échelonner leur riposte afin d’assurer une transition sans heurt vers la reprise. Ils devront faire face à des arbitrages difficiles entre le soutien à court terme et les risques pour la stabilité macrofinancière à moyen terme, et ils doivent surveiller de près les éventuelles conséquences involontaires de leur soutien sans précédent.

Au fur et à mesure que les économies rouvrent, la politique monétaire devrait rester accommodante pour soutenir la reprise. L’État devrait également continuer d’apporter une aide de trésorerie, même si son prix doit être progressivement ajusté pour encourager le retour à un financement normal par le marché. Il sera essentiel de mettre en place un solide mécanisme de restructuration de la dette pour réduire le surendettement et remédier aux problèmes des entreprises non viables. Il conviendrait de maintenir l’appui multilatéral aux pays à faible revenu ayant des difficultés de financement.

Une fois la pandémie endiguée, un solide programme de réformes financières pourrait être axé sur la reconstitution des volants de fonds propres des banques, le renforcement du cadre réglementaire applicable aux institutions financières non bancaires et le durcissement du contrôle prudentiel afin de limiter la prise de risques excessifs dans un environnement où les taux d’intérêt devraient demeurer plus bas plus longtemps.

*****

Tobias Adrian est conseiller financier et directeur du département des marchés monétaires et de capitaux du FMI. À ce titre, il dirige les travaux du FMI sur la surveillance du secteur financier, les politiques monétaires et macroprudentielles, la réglementation financière, la gestion de la dette et les marchés de capitaux. De plus, il supervise les activités de renforcement des capacités dans les pays membres du FMI. Avant d’entrer au FMI,

M. Adrian était premier vice-président de la Banque fédérale de réserve de New York et directeur adjoint du Research and Statistics Group. Adrian a enseigné à l’université de Princeton et à l’université de New York et est l’auteur de nombreuses publications dans des revues économiques et financières, dont American Economic Review, Journal of Finance, Journal of Financial Economics etReview of Financial Studies. Il est titulaire d’un doctorat du Massachusetts Institute of Technology, d’une maîtrise de la London School of Economics, d’un diplôme de l’université Goethe de Francfort et d’une maîtrise de l’université Paris-Dauphine. Il a obtenu son diplôme de fin d’études secondaires en littérature et mathématiques à la Humboldtschule de Bad Homburg.