منذ أشهر قليلة فقط توقعت البنوك المركزية في الاقتصادات الرئيسية أنها قد تشدد السياسة النقدية بخطوات تتوخى التدرج الشديد. وبدا التضخم مدفوعا بمزيج غير معتاد من صدمات العرض التي اقترنت بالجائحة ومؤخرا بالغزو الروسي لأوكرانيا، وكان من المتوقع أن ينخفض سريعا بمجرد تراجع هذه الضغوط.

والآن، في ضوء تصاعد التضخم إلى مستويات لم يصل إليها منذ عدة عقود وامتداده إلى خدمات الإسكان وغيرها، تدرك البنوك المركزية ضرورة التحرك بسرعة أكبر لتجنب انفلات التوقعات التضخمية وإلحاق الضرر بمصداقيتها. وينبغي أن ينتبه صناع السياسات لدروس الماضي وأن يكونوا حازمين في سعيهم لتجنب إجراء تعديلات قد تكون أكثر إيلاما وإرباكا في المستقبل.

وقد أجرى بالفعل كل من الاحتياطي الفيدرالي وبنك كندا المركزي وبنك إنجلترا المركزي زيادة كبيرة في أسعار الفائدة وأشار إلى أنه يتوقع إجراء زيادات أكبر هذا العام. وأجرى البنك المركزي الأوروبي زيادة في أسعار الفائدة مؤخرا لأول مرة منذ أكثر من عشر سنوات.

ارتفاع أسعار الفائدة الحقيقية للمساعدة على خفض التضخم

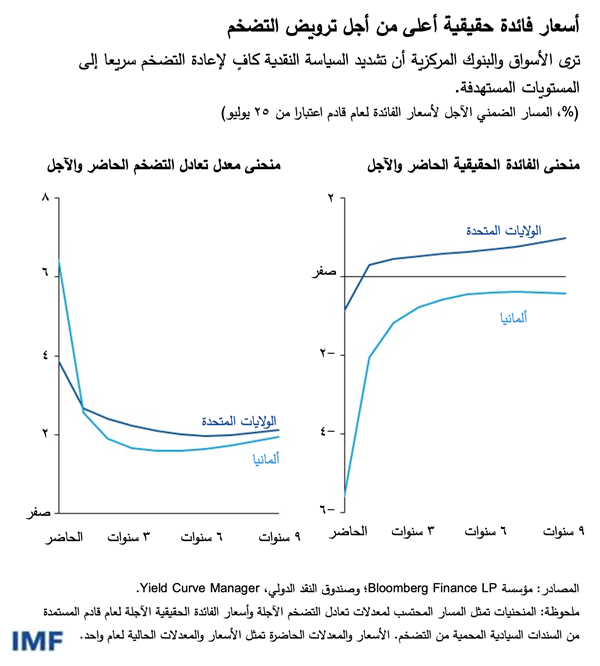

أدت إجراءات البنوك المركزية وتصريحاتها بشأن المسار المرجح للسياسة النقدية إلى ارتفاع كبير في أسعار الفائدة الحقيقية (أي المعدلة لتحييد التضخم) على سندات الدين الحكومي منذ بداية العام.

وبينما لا تزال أسعار الفائدة الحقيقية قصيرة الأجل سالبة، فإن المنحنى الآجل لأسعار الفائدة الحقيقية في الولايات المتحدة – أي مسار أسعار الفائدة الحقيقية لسنة قادمة على مدار سنة واحدة إلى عشر سنوات والمستمدة ضمنا من أسعار السوق – ارتفع عبر المنحنى ليتراوح بين 0,5 و1%.

ويتسق هذا المسار تقريبا مع موقف سياسة أسعار الفائدة الحقيقية "المحايد" الذي يسمح للناتج بالتوسع حول معدله الممكن. وقد أشار ملخص التوقعات الاقتصادية الذي أصدره الاحتياطي الفيدرالي في منتصف يونيو إلى سعر فائدة حقيقي محايد يبلغ حوالي 0,5%، وتوقع صناع السياسات توسعا في الناتج بمقدار 1,7% في العامين الحالي والقادم، وهو ما يقترب كثيرا من تقديرات المستوى الممكن.

وفي منطقة اليورو، ارتفع أيضا المنحنى الآجل لأسعار الفائدة الحقيقية، ممثَّلة بالسندات الألمانية، وإن ظل في حدود سالبة كبيرة. ويتسق هذا مع اقتراب أسعار الفائدة الحقيقية من المستوى المحايد على نحو يلتزم التدرج.

ونتيجة لارتفاع أسعار الفائدة الحقيقية على السندات الحكومية، حدث ارتفاع أكبر في تكاليف الاقتراض بالنسبة للمستهلكين ومؤسسات الأعمال، وساهم ذلك في حدوث انخفاضات حادة في أسعار الأسهم على مستوى العالم. ويبدو أن الرؤية النمطية لكل من البنوك المركزية والأسواق تستشرف كفاية هذا التشديد للأوضاع المالية من أجل تخفيض التضخم إلى المستويات المستهدفة بسرعة نسبية.

وللتوضيح نقول إن مقاييس توقعات التضخم القائمة على السوق تشير إلى عودة التضخم إلى نحو 2% في غضون عامين أو ثلاثة أعوام لكل من الولايات المتحدة وألمانيا. وتشير أحدث تنبؤات البنوك المركزية، ومنها أحدث التوقعات ربع السنوية الصادرة عن الاحتياطي الفيدرالي، إلى تراجع مماثل في معدل الزيادات السعرية، وهو ما يُستَخلَص أيضا من مسوح الاقتصاديين والمستثمرين.

ويبدو هذا السيناريو خطا أساسيا معقولا للتوقعات، وذلك لعدة أسباب:

· يُتوقع أن يؤدي التشديد النقدي والمالي الجاري إلى تخفيف الطلب على كل من الطاقة والسلع غير الطاقة، وخاصة في الفئات الحساسة لأسعار الفائدة مثل السلع الاستهلاكية المعمرة. ومن شأن هذا أن يؤدي إلى ارتفاع أسعار السلع بوتيرة أبطأ أو حتى إلى هبوطها، وقد يدفع أيضا بأسعار الطاقة إلى مستويات أدنى ما لم تطرأ اضطرابات أخرى في أسواق السلع الأولية.

· يُتوقع أن تقل الضغوط على جانب العرض مع انحسار الجائحة وانخفاض معدل تواتر الإغلاقات العامة وانقطاعات الإنتاج.

· يُتوقع أن يؤدي تباطؤ النمو الاقتصادي في نهاية المطاف إلى خفض التضخم في قطاع الخدمات وكبح نمو الأجور.

احتمال كبير بارتفاع التضخم

غير أن حجم الطفرة التي شهدها التضخم كان مفاجئا للبنوك المركزية والأسواق، ولا يزال التضخم محفوفا بقدر كبير من عدم اليقين. فمن الممكن أن ينخفض بسرعة أكبر مما تستشرف البنوك المركزية، وخاصة إذا تراجعت انقطاعات سلاسل الإمداد وأدى تشديد السياسات عالميا إلى سرعة انخفاض أسعار الطاقة والسلع.

ومع ذلك، يبدو أن ميزان المخاطر يميل بقوة صوب ارتفاع التضخم عن المستويات المتوقعة. وهناك احتمال كبير بأن يترسخ التضخم المرتفع، وأن تنفلت التوقعات التضخمية عن الركيزة المستهدفة.

ويبدو أن معدلات التضخم في قطاع الخدمات – كل الخدمات بدءا من إيجارات المساكن إلى الخدمات الشخصية – آخذة في الارتفاع عن مستوياتها المرتفعة من الأصل، ومن غير المرجح أن تتراجع بسرعة. وقد تتعزز هذه الضغوط بتأثير نمو الأجور الاسمية. ففي البلدان ذات أسواق العمل القوية، يمكن أن تبدأ الأجور الاسمية في الارتفاع بسرعة تتجاوز الوتيرة المعقولة التي يمكن أن تستوعبها الشركات، مع انتقال الزيادة المصاحبة في تكاليف وحدة العمل إلى الأسعار. ومن شأن هذه "الجولة الثانية من الآثار" أن تتجسد في صورة تضخم أكثر استمرارية وتوقعات تضخمية متصاعدة. وأخيرا، فإن زيادة احتدام التوترات الجغرافية-السياسية التي تدفع إلى طفرة جديدة في أسعار الطاقة أو تفاقم الانقطاعات القائمة يمكن أن تتسبب أيضا في إطالة أمد التضخم المرتفع.

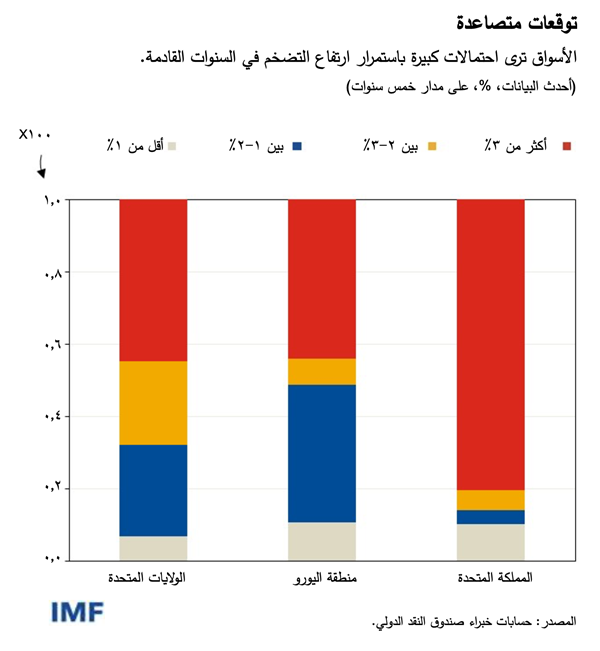

وبينما قد تبدو الأدلة القائمة على السوق بشأن توقعات التضخم "المتوسطة" التي ناقشناها آنفا باعثا على الاطمئنان، يبدو أن الأسواق تُرَجِّح كثيرا إمكانية أن يبلغ التضخم مستويات أعلى بكثير من مستهدفات البنوك المركزية على مدار السنوات القليلة القادمة. وعلى وجه التحديد، تشير الأسواق إلى وجود احتمال كبير بأن تظل معدلات التضخم أعلى من 3% في السنوات القادمة في الولايات المتحدة ومنطقة اليورو والمملكة المتحدة.

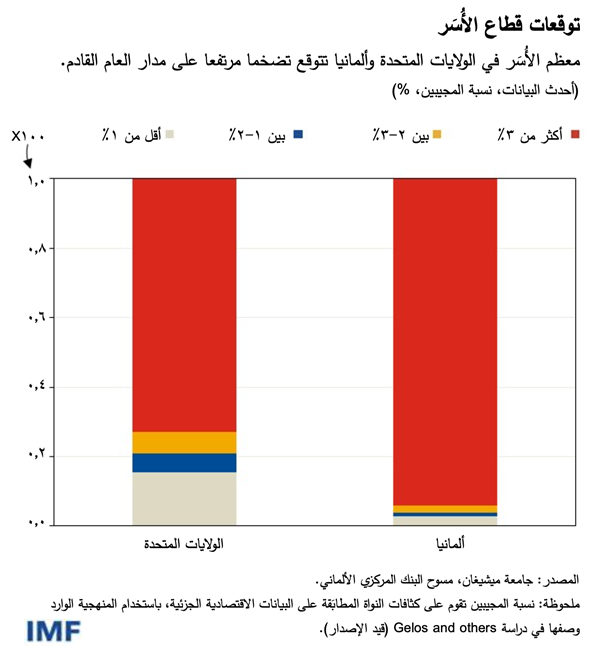

وقد أصبح المستهلكون ومؤسسات الأعمال يستشعرون قلقا متزايدا أيضا في الشهور القليلة الماضية بشأن مخاطر ارتفاع التضخم عن المستوى المتوقع. ففي الولايات المتحدة وألمانيا، تشير مسوح قطاع الأُسَر إلى أن الناس يتوقعون معدلات تضخم مرتفعة على مدار العام القادم، ويرجحون بقوة احتمال أن يرتفع كثيرا عن المستوى المستهدف على مدار الخمس سنوات القادمة.

قد تكون هناك حاجة لزيادة تشديد السياسة

قد يثبت أن تكاليف تخفيض التضخم أعلى بكثير إذا تحققت مخاطر ارتفاعه عن المستوى المتوقع وأصبح تضخما عميق الجذور. وفي تلك الحالة، ستضطر البنوك المركزية إلى اتخاذ موقف أكثر حزما وإجراء تشديد أقوى لتهدئة فورة الاقتصاد، ومن المرجح أن ترتفع البطالة إلى حد كبير.

وفي ظل دلائل ضعف السيولة بالفعل، فإن تعجيل وتيرة تشديد السياسة قد يؤدي إلى انخفاض حاد آخر في أسعار الأصول ذات المخاطر – مما يؤثر على الأسهم والائتمان وأصول الأسواق الصاعدة. والاحتمال كبير بأن يكون تشديد الأوضاع المالية غير منظم، مما يختبر صلابة النظام المالي ويفرض ضغوطا كبيرة على الأسواق الصاعدة. وقد يضعف التأييد العام لتشديد السياسة النقدية، وهو تأييد قوي حاليا في ظل التضخم الذي بلغ مستويات مرتفعة لم يصل إليها لعدة عقود سابقة، بسبب تزايد التكاليف الاقتصادية وتلك المرتبطة بالعمل.

ومع ذلك، فإن استعادة استقرار الأسعار تكتسب أهمية بالغة وهي شرط ضروري لاستمرار النمو الاقتصادي. ومن الدروس الأساسية المستقاة من فترة ارتفاع التضخم في ستينات وسبعينات القرن الماضي أن التحرك ببطء شديد لكبح التضخم يؤدي إلى تشديد السياسة بتكلفة أكبر بكثير من أجل إعادة توقعات التضخم إلى ركيزتها المستهدفة، واستعادة مصداقية السياسة النقدية. وسيكون من المهم للبنوك المركزية أن تحرص على إبقاء هذه التجربة نصب أعينها وهي تتحسس طريقها الصعب في الفترة القادمة.

*****

توبياس أدريان يشغل منصب المستشار المالي ومدير إدارة الأسواق النقدية والرأسمالية في صندوق النقد الدولي. وبهذه الصفة، يتولى قيادة عمل الصندوق المعني بالرقابة على القطاع المالي والإشراف على أنشطة بناء القدرات، والسياسات النقدية والاحترازية الكلية، والتنظيم المالي، وإدارة الدين، والأسواق الرأسمالية. وقبل انضمامه إلى الصندوق، كان نائبا أقدم لرئيس بنك الاحتياطي الفيدرالي في نيويورك والمدير المشارك لمجموعة البحوث والإحصاء. وقد قام السيد أدريان بالتدريس في جامعتي برينستون ونيويورك ونُشِرت له أعمال عديدة في الدوريات المتخصصة في الاقتصاد والعلوم المالية، بما في ذلك American Economic Review وJournal of Finance. وتركز أعماله البحثية على الآثار الإجمالية لتطورات أسواق رأس المال. وهو حاصل على درجة الدكتوراه من معهد ماساتشوستس للتكنولوجيا، ودرجة الماجستير من كلية لندن لعلوم الاقتصاد، ودبلوم من جامعة غوته في فرانكفورت، ودرجة الماجستير من جامعة دوفين في باريس.

كريستوفر إيرسيغ يعمل نائبا لمدير إدارة الأسواق النقدية والرأسمالية في صندوق النقد الدولي، حيث تشمل مسؤولياته الإشراف على مجالات مثل السياسات النقدية والاحترازية الكلية، وعمليات البنك المركزي، ونمذجة السياسة النقدية، وإدارة تدفقات رأس المال. وقبل الانضمام إلى الصندوق، كان يعمل مديرا مشاركا أقدم في قسم التمويل الدولي بمجلس الاحتياطي الفيدرالي. وتشمل اهتماماته البحثية السياسة النقدية وسياسة المالية العامة، والاستقرار المالي، والاقتصاد الكلي في الاقتصاد المفتوح، بالإضافة إلى مشاركته في وضع نماذج اقتصادية كلية عالمية طوال حياته العملية. والسيد إيرسيغ حاصل على درجة الدكتوراه في الاقتصاد من جامعة شيكاغو.

فابيو ناتالوتشي يعمل نائبا لمدير إدارة الأسواق النقدية والرأسمالية. وهو مسؤول عن "تقرير الاستقرار المالي العالمي" الذي يتضمن تقييم الصندوق للمخاطر التي يتعرض لها الاستقرار المالي العالمي. وقبل انضمامه إلى الصندوق، كان مديرا مشاركا أقدم في قسم الشؤون النقدية بمجلس الاحتياطي الفيدرالي. وبين أكتوبر 2016 ويونيو 2017، كان نائبا لمساعد وزير الخزانة الأمريكية لشؤون الاستقرار والتنظيم الماليين الدوليين. والسيد ناتالوتشي حاصل على درجة الدكتوراه في الاقتصاد من جامعة نيويورك.