Некоторые страны Ближнего Востока и Северной Африки находятся на краю долгового кризиса

В некоторых частях Ближнего Востока и Северной Африки (БВСА) назревает долговой шторм. Долг в этом регионе возрастает и в нескольких странах достигает весьма высоких уровней (рис. 1). Египет, Иордания и Тунис находятся в неустойчивой ситуации, их экономическая стабильность пошатнулась в условиях, когда они пытаются справиться с перспективами наступления долгового кризиса. Поучительным примером служит Ливан, уже переживающий потрясения от одного из худших экономических кризисов в истории. Стремительный дефолт Ливана резко высветил острые проблемы долга этих стран и их более широкие последствия.

Нарастающий вал долга в сочетании с непростыми перспективами развития мировой экономики порождают ситуацию «идеального шторма» (рис. 2). Этот кризис усиливается более ограниченным наличием финансирования с низкими процентными ставками и нежеланием обеспеченных стран БВСА — производителей нефти продолжать и далее оказывать безусловную финансовую поддержку. Это сложное уравнение усугубляется трудной социальной ситуацией, с которой сталкиваются эти страны, практически не оставляя возможностей для значительной бюджетной консолидации. Поэтому поддержание устойчивости долговой ситуации представляет собой колоссальную проблему для этих стран, решать которую становится все сложнее.

Возникают риски не только для перспектив экономического роста, но и для социально-политической стабильности этих стран. Ставки высоки. Среди этих суровых реалий кроется узкий путь к спасению — но этот путь требует принятия активных, смелых мер для решительного преодоления долгового кризиса.

Причины кризиса

Глубинные причины проблем быстро разрастающегося долга региона БВСА кроются в сочетании неудачного поворота событий и принятия непродуманных решений в области политики. Каждая из стран — Египет, Иордания, Ливан и Тунис — сталкивается с множеством особых проблем и характеризуется разным политическим и экономическим ландшафтом, а также различиями в структуре их непогашенного долга. Однако в их трудностях есть общая тема.

Эти страны скованы устойчивыми структурными проблемами, связанными с основами управления и регулирования, контролем государства над экономикой, раздутым государственным сектором, сдерживающим рост частного сектора, низким уровнем мобилизации внутренних доходов и недостаточно адресными субсидиями. Эти проблемы существуют уже давно, в основном из-за недостаточных реформ. Зависимость этих стран от фиксированных валютных курсов и финансирования за счет займов также усиливает зарождающийся кризис. Ситуация усугубляется колебаниями в мировой экономике и последними шоками (такими как пандемия и вторичные эффекты вторжения России в Украину), а также более высокими ценами на продовольствие, что способствует всплеску уровней долга. Проблему усложняют социальные трудности и недоверие к правительству, что мешает справедливому распределению бремени экономической корректировки. Как следствие, государственный долг используется в качестве промежуточного, временного решения, чтобы отсрочить принятие мер для устранения экономических проблем, но без поиска долговременных решений.

Рассмотрим конкретные случаи.

В Египте на протяжении многих лет продолжается экономическая стагнация, что может отчасти объясняться повсеместным контролем военных над экономикой. Трудности Египта усугубляются негативным влиянием пандемии на туризм, а также увеличением затрат на импорт продовольствия вследствие войны России в Украине. Стойкие дефициты бюджета и расходы на поддержание фиксированного валютного курса ведут к возникновению существенных потребностей в финансировании, частично удовлетворяемых за счет краткосрочных притоков капитала. Как отмечалось в апрельском выпуске «Бюджетного вестника» 2023 года МВФ, в 2023 году валовые потребности Египта в финансировании составляют ошеломляющие 35 процентов его ВВП, что делает Египет весьма уязвимым к скачкам процентных ставок и рискам пролонгации кредитов.

Иордания также пытается справиться с низким ростом, отчасти являющимся следствием завышенного фиксированного валютного курса, а также дестабилизации геополитической ситуации и экономики. Крупный приток сирийских беженцев и нарушения в торговле вследствие гражданской войны в Сирии создают дополнительную нагрузку на экономику Иордании. В то же время Иордании с трудом удается управлять своими государственными финансами, обремененными ощутимыми субсидиями, трансфертами государственным предприятиям и расходами в сфере безопасности (в основном связанными с геополитическими факторами) при сильной зависимости от официальной помощи. К счастью, Иордания имеет более действенную основу разработки и проведения экономической политики, чем три другие страны, и успешно выполняет целевые показатели текущей программы МВФ. Тем не менее, высокий уровень долга Иордании делает ее весьма уязвимой к неблагоприятным изменениям ситуации.

Долговой кризис Ливана был обусловлен неустойчивой системой, опирающейся на фиксированные валютные курсы и слабые государственные финансы, что требовало установления высоких процентных ставок для привлечения притоков иностранного капитала — классическая схема Понци. Эта несовершенная система, а также длительная тупиковая ситуация в политической сфере и чрезмерное влияние банковского сектора на разработку и проведение экономической политики спровоцировали многогранный экономический и социальный кризис, приведший к дефолту по внутреннему и внешнему суверенному долгу.

Тунис выделяется как единственная страна «арабской весны», которая, как представлялось, предпринимала шаги в направлении укрепления демократии и управления. Однако усиление роли государства в качестве источника занятости и субсидий в сочетании с шоком пандемии COVID-19, обрушившимся на экономику и бюджет (Mazarei and Loungani, 2023), породили нестабильную ситуацию в стране. Официальные органы настаивали на поддержании стабильности валютного курса, даже когда это требовало непосильных затрат. Это привело к зависимости от притока внешнего капитала, в основном от официальных кредиторов, поддерживавших процесс перехода Туниса к демократии. Но последние политические потрясения, подрывающие процесс демократизации Туниса, в сочетании с отказом от проведения необходимых реформ уменьшают возможности Туниса для погашения долга, что неумолимо ведет страну к критической долговой ситуации.

Предыдущие долговые кризисы БВСА

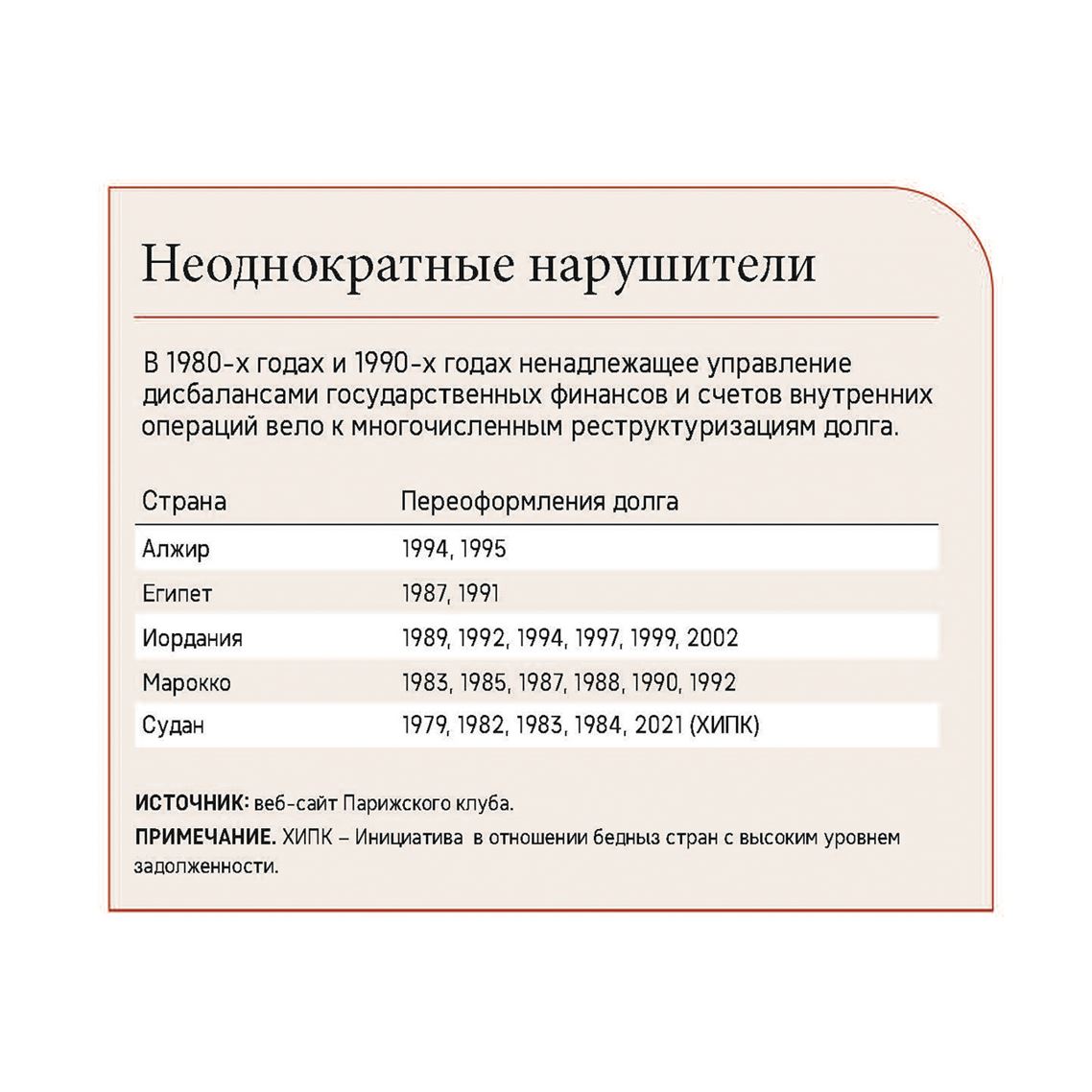

Долговые кризисы ― явление не новое для региона БВСА. В 1980-х годах и 1990-х годах этот регион был свидетелем эпизодов критической ситуации с долгом, вызванной внутренними и международными конфликтами, а также неблагоприятными глобальными условиями, в частности негативными изменениями цен на сырьевые товары. Слабое управление дисбалансами государственных финансов и счетов внешних операций вело к многочисленным случаям реструктуризации долга, который был в основном государственным и гарантированным государством (см. таблицу).

Во время этих кризисов основными кредиторами стран БВСА были Парижский клуб и региональные двусторонние кредиторы, коммерческие банки и многосторонние агентства. Долговые кризисы 1980-х годов урегулировались посредством соглашений в рамках Парижского клуба и частных банков (известных как «сделки Брейди»), требовавших наличия программ структурной перестройки.

Еще одна серия усилий по переоформлению долга предпринималась в 1990-х годах и в начале 2000-х годов для преодоления критической ситуации с долгом, частично вызванной последствиями региональных конфликтов, в частности первой войны в Персидском заливе. Эти усилия, особенно в случае Египта, Ирака и Иордании, осуществлялись при существенной поддержке со стороны международного сообщества и международных финансовых организаций.

Несмотря на эти прошлые эпизоды реструктуризации долга, сегодня путь к дальнейшей реструктуризации сопряжен со множеством проблем. Учитывая нынешний экономический климат, этот путь, вероятно, будет значительно сложнее и труднее.

Новая реальность долга

В последние годы значительно продвинулось формирование глобальной архитектуры в области долга, прежде всего внедрение положений о коллективных действиях в договорах о суверенных облигациях. Эти изменения ускорили процесс реструктуризации долга по суверенным еврооблигациям — это шаг в правильном направлении. Однако в целом развитие ситуации ведет к усложнению реструктуризации суверенного долга, и это усугубляется недостатками глобальной финансовой архитектуры. Тяжелые испытания, которые пришлось пройти Шри-Ланке в процессе реструктуризации, наглядно показывают, с какими длительными задержками и потенциальными травмами связаны такие процедуры сегодня.

Сейчас проводить реструктуризацию труднее, чем в прошлом, по нескольким причинам. Во-первых, усиление роли Китая и других кредиторов, не являющихся членами Парижского клуба, означает, что база официальных кредиторов носит более фрагментированный характер. Хотя требования Китая к странам БВСА с высоким уровнем задолженности не являются существенными по величине, его выход на позиции ведущего глобального кредитора сделало реструктуризацию в целом в большей степени политическим, более медленным и более трудным процессом. Во-вторых, частные кредиторы демонстрируют нежелание облегчать бремя задолженности и медлительность в этом процессе. В-третьих, значительное число стран БВСА (показательным примером служит Египет) имеют существенный непогашенный внутренний долг. В будущем кредиторы могут потребовать применения расширенных рамок реструктуризации для включения такого долга. Однако основная часть этого внутреннего долга принадлежит отечественным банкам и пенсионным фондам, что делает его включение особенно проблематичным.

Наконец, Общая основа Группы 20-ти применяется только к странам с низкими доходами и, следовательно, не применима к большинству стран БВСА, представляющих собой страны со средними доходами. Исключение составляют Судан (который наконец решает свои давние проблемы долга в рамках Инициативы в отношении бедных стран с высоким уровнем задолженности, но может столкнуться в этом с трудностями из-за внутреннего конфликта) и Йемен (который все еще переживает конфликт и которому, вероятно, понадобится время для решения проблем долга). Эта новая реальность долга означает, что решение проблем растущего долга БВСА — крайне тяжелая задача.

Что дальше?

Над странами БВСА с высоким уровнем задолженности навис призрак неустойчивого долга и затяжной, тяжелой реструктуризации. Эти риски можно снизить посредством сочетания мер политики, повышающих рост, нового финансирования и той или иной степени бюджетной консолидации. Однако пока перспективы представляются тревожными.

Во-первых, мировая экономика стоит перед лицом мрачного прогноза: перспективы роста постоянно понижаются в условиях устойчиво высокой инфляции.

Во-вторых, привлечение внешнего финансирования будет весьма сложной задачей, и, если его и удастся получить, то по высоким процентным ставкам. Богатые нефтью страны Совета по сотрудничеству стран Залива, традиционно предоставлявшие существенное финансирование, пересмотрели свою стратегию оказания помощи. Теперь они настаивают на том, чтобы заемщики демонстрировали вызывающие доверие конкретные намерения проводить структурные реформы, в частности реформы, призванные повысить привлекательность их экономики для прямых иностранных инвестиций.

В-третьих, хотя бюджетная консолидация может принести пользу, сокращение долга при этом не гарантировано, как отмечается в апрельском выпуске доклада МВФ «Перспективы развития мировой экономики» 2023 года. Кроме того, ввиду напряженного социального и политического климата, сложившегося в странах БВСА с высоким уровнем задолженности, вероятно, будет непросто добиться принятия обществом сокращения расходов, особенно субсидий.

Этим странам может показаться заманчивым продолжать как-нибудь справляться с ситуацией в надежде, что доноры и многосторонние агентства придут им на помощь. Некоторые страны, возможно, даже прибегнут к инфляционным сюрпризам, чтобы облегчить бремя своего внутреннего долга, как прогнозируется в майском выпуске доклада МВФ «Перспективы развития региональной экономики. Ближний Восток и Северная Африка» 2023 года. Однако путь настоящей, долговременной реформы требует принятия более существенных мер.

Каждая страна БВСА с высоким уровнем задолженности должна предпринять срочные шаги, чтобы избежать возникновения критической ситуации с долгом и потенциальных кризисов. Меры будут различными в разных странах, но все меры должны решать основные проблемы управления в целом (ERF-FDL, 2022) и убедительно демонстрировать приверженность реформе. Например, Египту для стимулирования роста следует упразднить систему чрезмерного регулирования и уменьшить роль армии в экономике, а также осуществлять активную приватизацию, привлекающую иностранные инвестиции. Иордании следует проводить более глубокие структурные реформы, чтобы предотвратить кризис. Тунису необходимо быстро устранить возникшие недавно отступления от демократии и начать проводить важнейшие реформы. Ливан должен срочно сформировать правительство, способное преодолеть его укоренившуюся систему деления по конфессиональному признаку (то есть разделения власти между религиозными сектами) и вести страну к реформе.

Вероятность того, что будут проведены требуемые реформы либо мировой экономический климат станет благоприятным, невелика — при этом необходимо и то, и другое. У стран БВСА с высоким уровнем задолженности есть узкий путь для того, чтобы уйти от надвигающихся долговых кризисов, при этом существующие меры политики и неблагоприятные изменения в мире, вероятно, будут и далее сужать его. В частности, шансы на проведение глубинных изменений в области политики и экономического управления невелики. Следовательно, возможно, не удастся избежать реструктуризации долга в той или иной форме. Реструктуризация долга должна рассматриваться как крайняя мера ввиду связанных с ней неминуемых сбоев в экономике и экономического ущерба. Но если она действительно неизбежна, желательно проводить ее превентивно, в рамках более широкого набора коррективных мер.

На страны БВСА с высоким уровнем задолженности надвигается долговой шторм, порожденный внутренней неэффективностью, ненадлежащим управлением и не прощающей ошибок мировой экономикой. Чтобы избежать этой бури, потребуются оперативные, выверенные меры вмешательства, реальная реформа, а также готовность и возможность пойти на реструктуризацию долга. Время не ждет: настал момент для решительных действий. Вопрос в том, осуществят ли эти страны необходимые политические изменения и воспользуются ли они этим критическим моментом, чтобы заявить о приверженности реформе и провести ее, или же просто продолжат дрейфовать все дальше в бескрайнее море долга.

Мнения, выраженные в статьях и других материалах, принадлежат авторам и необязательно отражают политику МВФ.

Литература:

Economic Research Forum (ERF) and Finance for Development Lab (FDL), 2022. “Embarking on a Path of Renewal: MENA Commission on Stabilization and Growth.” Giza, Egypt.

International Monetary Fund (IMF). 2023a. “Coming Down to Earth: How to Handle Soaring Public Debt.” World Economic Outlook, Chapter 3. Washington, DC, April.

International Monetary Fund (IMF). 2023b. Regional Economic Outlook: Middle East and Central Asia. Washington, DC, May.

Mazarei, Adnan, and Prakash Loungani, 2023. “The IMF’s Engagement with Middle East and Central Asian Countries /during the Pandemic.” IMF Independent Evaluation Office Background Paper BP/23-01/10, International Monetary FUND, Washington, DC.