中東・北アフリカ地域の一部の国々は債務危機にひんしている

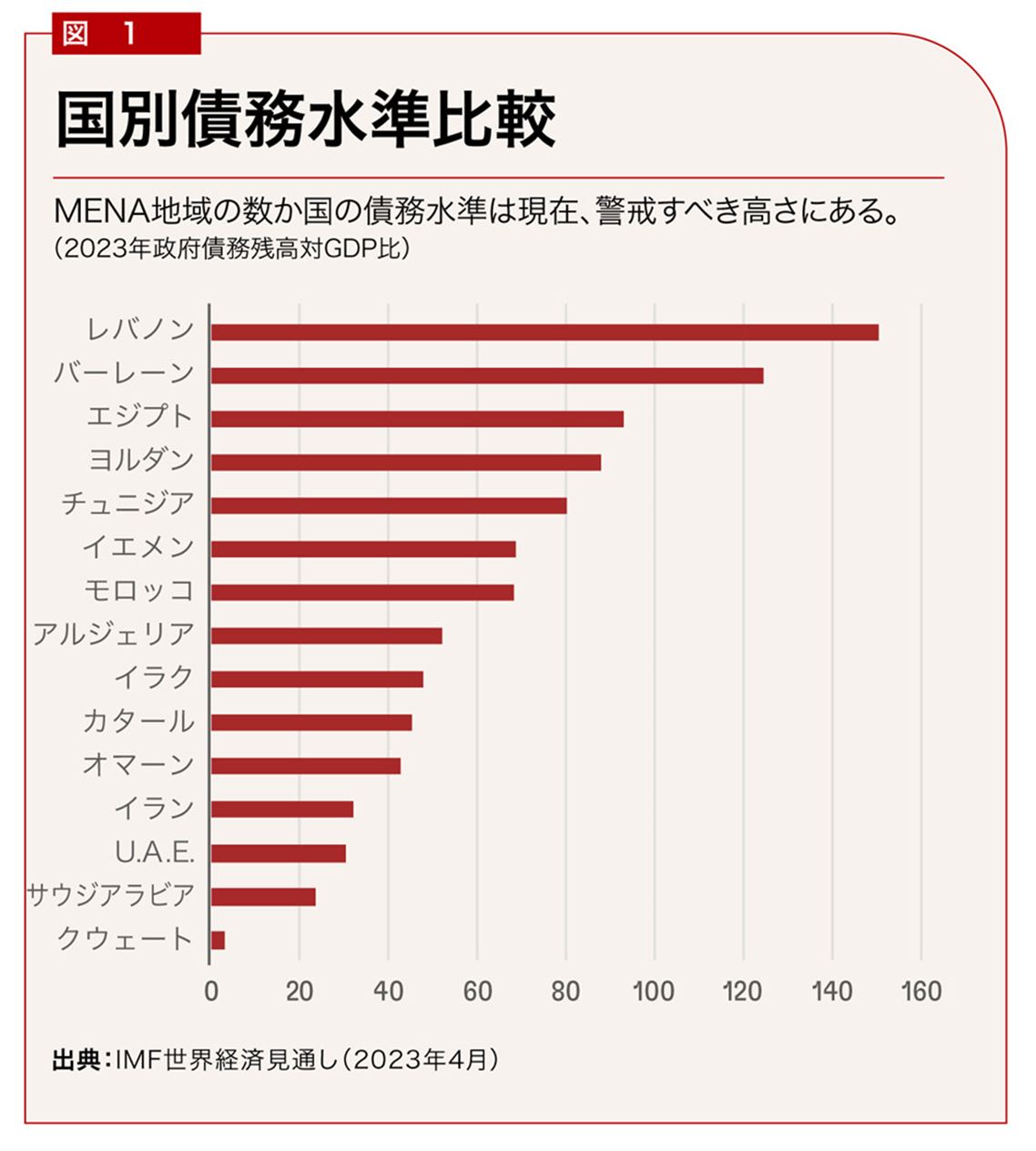

中東・北アフリカ地域(MENA)の一部の国々で債務の嵐が猛威をふるっている。同地域全体で債務は急増しており、数か国で極めて高い水準に達している(図1)。エジプト、ヨルダン、チュニジアは危険な状態で、債務危機の可能性に対処する中、経済の安定が揺らいでいる。レバノンはすでに同国史上最悪の経済危機に匹敵する混乱に陥り、他国に警告を発している。同国がデフォルトに陥ったことにより、同地域の深刻な債務問題と、予期し得ないより広範な影響に厳しい目が注がれている。

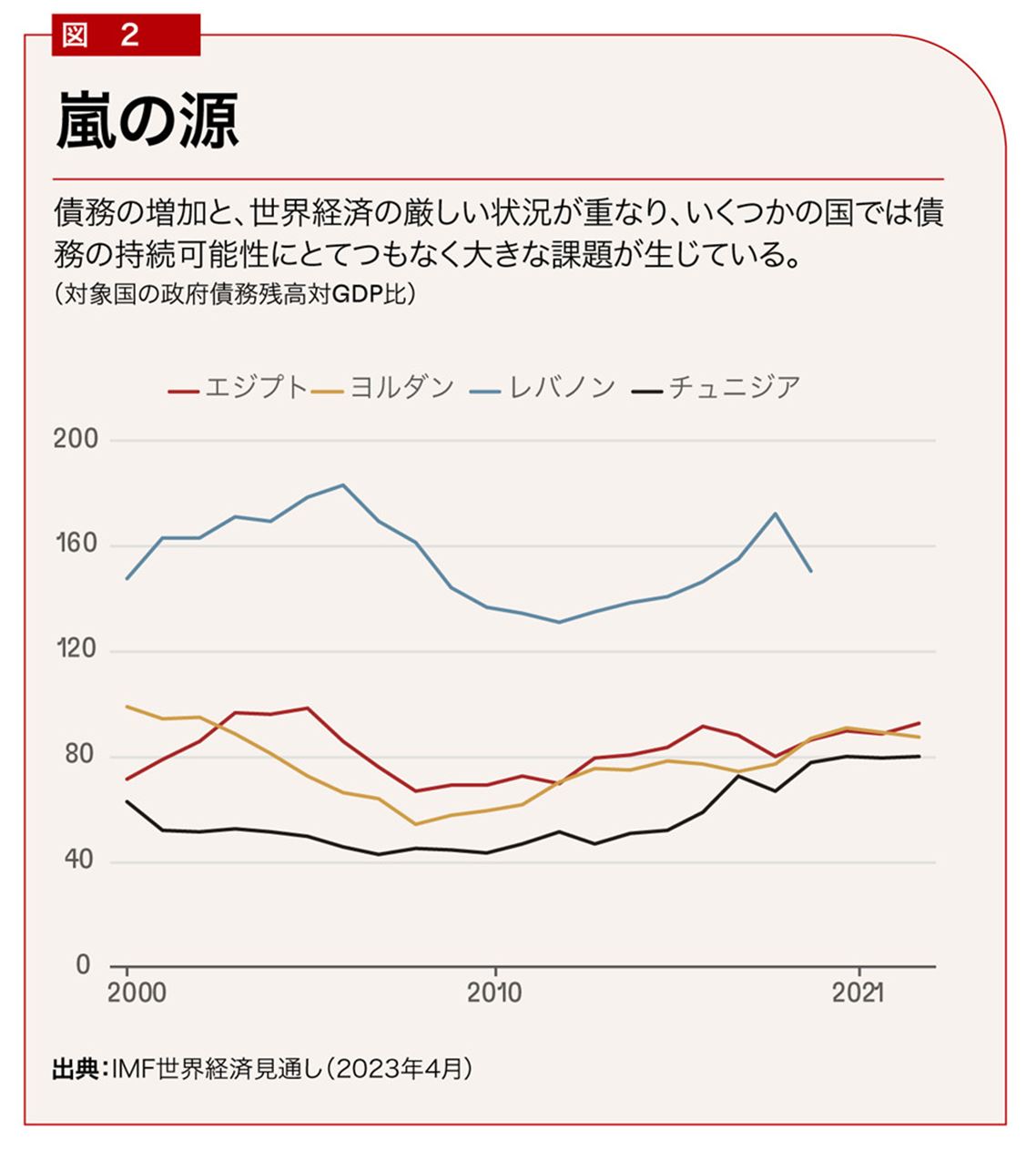

債務の増加は、世界経済の厳しい見通しと相まって、最悪の嵐の源となっている(図2)。低金利融資がより一層不足していることと、MENA地域の富裕な産油国が過去の無制限な金融支援を継続したがらないことにより、危機は一層悪化している。こうした複雑な問題をさらに困難にしているのが、各国が直面している厳しい社会状況であり、大幅な財政再建の余地が限られている。そのため、債務の持続可能性を維持することは、こうした国々にとってとてつもなく大きな課題であり、それはこれまでよりさらに困難になっている。

こうした国々では経済成長の見通しだけではなく、社会政治的な安定性も危機にひんしている。危機の度合いは大きい。厳しい現実の真っただ中で救済の道筋は険しいが、債務危機に真正面から取り組むには、先を見越した大胆な方策が求められる。

危機の原因

MENA地域の膨れ上がる債務の問題は、不運と誤った政策決定が重なったことに深く根差している。エジプト、ヨルダン、レバノン、チュニジアは、各国固有の一連の問題に直面しており、政治的・経済的状況および未払い債務の構成に明らかな違いが見られる。しかし、各国の窮状には共通する脈絡がある。

これらの国々は長引く構造的な問題によって機能不全に陥っている。統治と規制の枠組み、国家による統制経済、民間セクターの成長を抑える肥大化した公共セクター、国内歳入動員の低さ、十分対象を絞れていない補助金に関連する問題である。こうした問題が長く続いているのは主に、改革が不十分なためである。固定為替レートと借り入れによる資金調達への依存も危機を生む原因である。状況を悪化させている要因には、世界的な経済変動と最近ではパンデミックやロシアによるウクライナ侵攻の波及的影響などのショック、および食料価格の高騰があり、これらが債務水準急騰の一因となっている。社会的な課題や政府に対する不信により景気調整負担の配分が偏り、問題を複雑にしている。その結果、一時的なその場しのぎの解決策として公的借り入れが活用され、恒久的な解決策がないまま経済的問題への取り組みが遅れている。

国別の状況は以下の通りである。

エジプトの経済停滞が長引いている原因の一端は、軍部の経済支配のまん延にある。パンデミックが観光業に与えた損害は、ウクライナでのロシアの戦争が引き起こした食料輸入コストの急騰と相まって、エジプトに新たな難題をもたらした。長引く財政赤字と固定為替レートの堅持により、相当額の資金ニーズが生じており、その一部は短期的な資本流入により対処している。IMFの「財政モニター」(2023年4月)で指摘した通り、2023年のエジプトの資金ニーズ総額は同国GDPの35%にも達し、金利の上昇と借り換えリスクの影響を受けやすくなっている。

ヨルダンも固定為替レートが過大評価されていることなどから低成長の問題に取り組み、併せて地政学的・経済的混乱に対処している。シリア内戦後のシリア難民の大量流入と貿易の攪乱は同国の経済負担を大きくしている。同時に、ヨルダンは高額の補助金、公企業の譲渡、大半が地政学的要因による安全保障支出などの課題を抱えた国家財政の管理に苦闘しているが、一方でこれらのすべては公的援助に大きく依存している。幸いなことに、ヨルダンは他の3か国よりは有効な政策決定の枠組みがあるため、現行のIMFプログラムがうまく機能している。とはいえ、多額の債務により不利な展開に対しては極めて脆弱である。

レバノンの債務危機は、固定為替レートと弱い国家財政の上に築かれた持続不可能なシステムが問題であった。このシステムは、海外の資金流入を引き寄せるために高金利を必要とする典型的なポンジ・スキーム(金融詐欺の一種)である。欠陥を抱えたこのシステムは、持続する政治的な行き詰まりと銀行セクターによる政策決定への不適切な影響と相まって、多くの面で経済的・社会的危機を促進し、国内外で国債のデフォルトを招いた。

チュニジアは「アラブの春」を経験し、民主主義とガバナンスの向上に向け前進しているように見える唯一の国として際立っている。しかし、雇用と補助金を提供する政府の役割が増したことが、経済と財政を襲った新型コロナウイルスによるショック(Mazarei and Loungani 2023)と重なり、チュニジアの基盤を揺るがしている。当局は費用を負担しきれないときでさえ、安定した為替レートの維持を主張した。これが海外資金の流入に依存する結果を招いた。主な資金源はチュニジアの民主化への移行を支援する公的債権者であった。しかし、最近の政治的な激変はチュニジアの民主化の進展をむしばみ、必要な改革の拒否と相まって、チュニジアの債務支払い能力を損ない、同国を容赦なく債務困難期へと導いている。

MENA地域の過去の債務危機

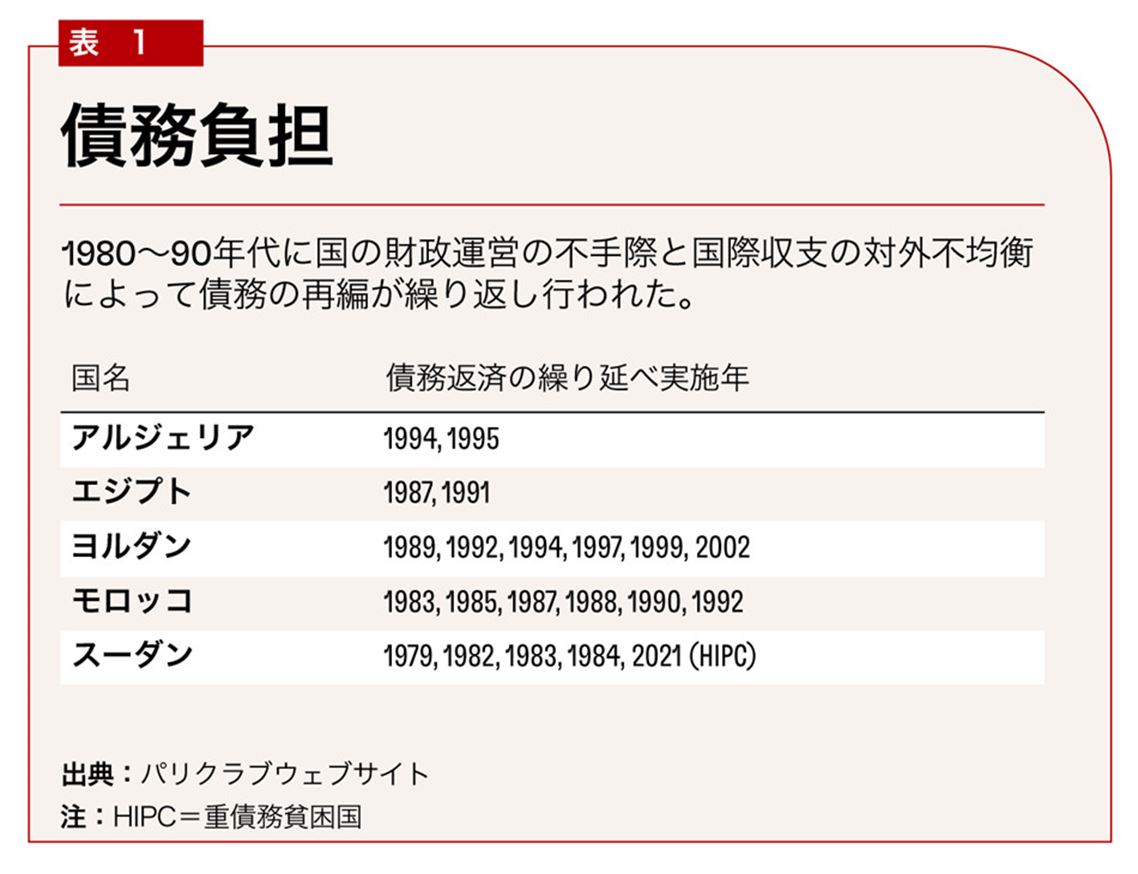

MENA地域が債務危機に見舞われるのは、最近に始まった現象ではない。同地域は1980~90年代に国内・国際紛争や、商品価格の悪化などの不利な世界的状況から債務困難期を経験した。国の財政運営の不手際と国際収支の対外不均衡によって、主として公的債務および公的保証債務の再編が繰り返し行われた(表1を参照)。

債務危機の間のMENA諸国の主要債権者は、パリクラブと同地域内の二国間債権者、商業銀行、および多国間機関であった。1980年代の債務危機は、パリクラブと民間銀行間の契約(「ブレディー型の契約」として知られている)によって管理され、構造調整計画を求められた。

債務返済繰り延べに関するもうひとつの一連の取り組みが1990年代から2000年代初頭の間に行われた。これは、同地域内の紛争、とりわけ第1次湾岸戦争による影響が一因となり引き起こされた債務困難に対処するものだった。この間の債務返済繰り延べの取り組みは、特にエジプト、イラク、ヨルダンにおいて、国際社会と国際金融機関の多大な支援により実行された。

こうした債務再編の歴史的な経験にもかかわらず、今日のさらなる再編への道のりは課題だらけである。現下の経済情勢を考慮すると、状況はかつてよりはるかに複雑かつ困難になるおそれがある。

債務の新たな現実

近年、世界の債務構造には大きな前進が見られ、中でも注目すべきはソブリン債契約における集団行動条項の導入である。こうした変化はユーロ・ソブリン債の債務再編を加速させ、正しい方向に進んでいる。しかし、全体としては、新たな進展により公的債務の再編が複雑になり、さらにこの複雑さが世界の金融構造の欠陥により増強されている。スリランカにおける債務再編の試練は、このような今日の事態の進展に伴う大幅な遅れと潜在的なトラウマの証しとなっている。

債務再編が現在、かつてより困難である背景にはいくつかの原因がある。第1に、中国および非パリクラブ債権者の存在が大きくなり、公的債権者の母体が分裂していることである。MENA地域の高債務国に対する中国の債権はそれほど大きくないが、中国が世界の主要債権者として出現したことにより、債務再編の過程が概してより政治的になり、時間がかかるようになり、より困難になっている。第2に、民間の債権者が債務救済の提供に抵抗と遅延の態度を示していることである。第3に、MENA諸国の大多数が、エジプトを顕著な例として、相当額の国内債務残高を抱えていることである。債権者は将来、そのような債務を含められるように再編対象の拡大を要求する可能性がある。しかし、このような国内債務の多くは国内の銀行や年金基金が保有しており、それを含めることは特に問題となる。

最後に、G20の債務処理のための共通枠組みは低所得国のみに適用されるため、ほとんどが中所得国であるMENA諸国には適用されない。例外国のひとつはスーダンであり、同国は重債務貧困国(HIPC)イニシアティブの下で、ようやく、長年続いてきた債務問題の解決に取り組んでいる(しかし、内戦により手続きが困難になる可能性がある)。もうひとつの例外国であるイエメンはいまだに内戦が進行しており、債務問題の解決には時間がかかりそうである。こうした債務の新たな現実は、急増するMENA地域の債務問題への対処が極めて骨の折れる作業であることを物語っている。

今後の見通し

持続不可能な債務と長引く再編の苦闘により、MENA地域の高債務国で不安が漂っている。こうしたリスクは、成長を後押しする政策や新規資金調達、さらにある程度の財政再建を組み合わせることで、軽減することができるだろう。しかし、現在のところ、その見通しは厳しいように思われる。

第1に、世界経済予測が悲観的であり、長引く高インフレにより、成長見通しが下がり続けていることである。

第2に、海外から資金調達を確保するには大きな課題があり、調達できたとしても、高金利になることである。湾岸協力理事会(GCC)の石油資源が豊富な国々は従来、相当な額の資金を提供してきたが、支援戦略を見直している。現在は、借入国に構造改革に対する具体的で信用できる約束をするよう要求しており、改革には、借入国が海外から直接投資の誘致を増やすことも含まれている。

第3に、財政再建が有益であるとしても、債務の削減が保証されるわけでないことは、IMFの「世界経済見通し」(2023年4月)で述べている通りである。さらに、MENA地域の高債務国の緊迫した社会・政治状況を考慮すると、歳出、特に補助金の削減を国民が受け入れることは難しいように思われる。

こうした国々は、資金提供者や多国間機関が救済の手を差し伸べてくれると希望を抱きながら、何とか切り抜けていきたいと思うかもしれない。国によっては、IMFの中東・北アフリカ地域経済見通し(2023年5月)で予測した通り、国内の債務負担を軽減するためインフレ・サプライズに訴えるところさえあるかもしれない。しかし、長続きする本物の改革への道筋は、もっと実質的な対策を必要とする。

MENA地域の各高債務国は、過剰債務および潜在的な債務危機を回避するため緊急に取り組まなければならない。国により対策はさまざまであろうが、ガバナンスの主要な課題に広く対処し(ERF-FDL 2022)、信頼される改革に全力を注ぐ必要がある。例えば、エジプトが成長を促進させるには、威圧的な規制制度を廃止し、また、経済における軍部の役割を減らさなければならず、海外からの投資を呼び込む確実な民営化を実行すべきである。ヨルダンは危機回避のため、より徹底した構造改革を実施すべきである。チュニジアは民主主義の最近の崩壊を早急に食い止め、核心的な改革に乗り出す必要がある。レバノンは、根深い宗派の分断(つまり、宗派による権力の分割)を超越し、改革に向け同国の舵をとる政権の樹立が早急に必要である。

必要不可欠な改革を実施するか、あるいは世界の経済状況が好転するか、いずれのチャンスもわずかであるが、両方が必要である。MENA地域の高債務国が差し迫った債務危機から脱する道筋はわずかながらあるものの、政策が変わらず、世界経済が好転しない限り、その道筋はさらに狭まるだろう。特に、政治・経済運営の抜本的改革の見通しは暗い。その結果、何らかの形での債務再編は避けられないと思われる。債務の再編は、経済の混乱と損害を免れないため、最後の手段として考えるべきである。しかし、やはり避けられないのであれば、より広範な是正措置の一環として、機先を制して行うことが望ましい。

MENA地域の高債務国は、債務をめぐる嵐が国内の非効率、ガバナンスの貧困、そして容赦ない世界経済によって生じ、自国がその嵐の進路にいることに気付いている。この嵐を避けるには、狙いを正確に捉えて即座に介入し、実際に改革し、債務再編に立ち向かうための準備と力を身に付ける必要がある。時期が肝要であり、今こそが大胆に行動するチャンスである。注目すべきは、こうした国々が改革を期して実行に移すために必要な政治改革を行い、この重大な局面を活かすか、あるいはこのまま債務の海を漂流し続けるかどうかである。

記事やその他書物の見解は著者のものであり、必ずしもIMFの方針を反映しているとは限りません。

[参考文献]

Economic Research Forum (ERF) and Finance for Development Lab (FDL). 2022. “Embarking on a Path of Renewal: MENA Commission on Stabilization and Growth.” Giza, Egypt.

International Monetary Fund (IMF). 2023a. “Coming Down to Earth: How to Handle Soaring Public Debt.” World Economic Outlook, Chapter 3. Washington, DC, April.

International Monetary Fund (IMF). 2023b. Regional Economic Outlook: Middle East and Central Asia. Washington, DC, May.

Mazarei, Adnan, and Prakash Loungani. 2023. “The IMF’s Engagement with Middle East and Central Asian Countries during the Pandemic.” IMF Independent Evaluation Office Background Paper BP/23-01/10, International Monetary Fund, Washington, DC.