Les banques centrales devraient exploiter le génie technique des cryptoactifs pour établir un écosystème monétaire florissant

Lorsqu’ils effectuent un paiement, les particuliers ou les entreprises font confiance à deux éléments : la monnaie elle-même et le système permettant d’exécuter la transaction. Souvent jugés comme allant de soi, ces deux éléments forment une base essentielle de toute économie. Chaque jour, pour des milliards de transactions, les ménages et les entreprises font confiance à ce système et aux institutions qui le sous-tendent.

L’innovation numérique révolutionne à la fois la monnaie et les paiements. Les cryptoactifs et la finance décentralisée (DeFi) reposent sur le principe de la décentralisation et visent à remplacer les intermédiaires financiers traditionnels (banquiers, courtiers, dépositaires) par des solutions technologiques. L’essor remarquable des cryptoactifs captive l’imagination populaire et laisse entrevoir de nouvelles capacités techniques. Il s’agit notamment de la possibilité de programmer les paiements (programmabilité), de combiner différentes opérations en une seule transaction (composabilité) et de générer une représentation numérique de l’argent et des actifs (conversion en jetons).

Pourtant, les récents développements ont montré que les cryptoactifs ne remplissent pas les exigences pour un système monétaire pleinement au service de la société. Leurs insuffisances ne sont pas simplement dues à des anomalies, mais à des défauts structurels. Par conséquent, nous soutenons que le système monétaire du futur devrait exploiter les nouvelles capacités techniques démontrées par les cryptoactifs, mais devrait être fondé sur la confiance apportée par les banques centrales (BRI, 2022).

En d’autres termes, toute transaction légitime réalisable avec des cryptoactifs peut être mieux effectuée avec de la monnaie de banque centrale. Les monnaies numériques de banque centrale (MNBC) et d’autres infrastructures publiques peuvent servir de fondation à un écosystème monétaire riche et diversifié, qui soutient l’innovation dans l’intérêt général.

Les défauts structurels des cryptoactifs

Commençons par examiner les conditions requises pour qu’un système monétaire puisse être pleinement au service de la société. Ce système doit être sûr et stable, avec des participants (publics et privés) qui ont une responsabilité envers le public. Il doit être efficace et inclusif. Les utilisateurs doivent avoir le contrôle de leurs données, et la fraude et les abus doivent être évités. Le système doit également s’adapter à l’évolution des demandes. Enfin, il doit être ouvert au-delà des frontières, afin d’appuyer l’intégration économique internationale. Le système monétaire actuel est généralement sûr et stable, mais il peut être amélioré dans de nombreux domaines (voir le tableau, page 13).

Les cryptoactifs et la DeFi visent à reproduire la monnaie, les paiements et une gamme de services financiers. Ils s’appuient sur une technologie de registres distribués sans autorisation, comme la chaîne de blocs. Cette technologie inclut des fonctions techniques capables de s’adapter aux nouvelles demandes au fur et à mesure qu’elles se présentent, ainsi qu’une ouverture au-delà des frontières. Pourtant, les cryptoactifs présentent de graves défauts structurels qui ne leur permettent pas de constituer une base solide pour le système monétaire.

Premièrement, les cryptoactifs n’ont pas d’ancrage nominal solide. Le système repose sur des cryptomonnaies volatiles et ce qu’on appelle des cryptomonnaies stables (ou aussi jetons indexés), qui recherchent un tel ancrage en maintenant une valeur fixe par rapport à une monnaie souveraine, telle que le dollar américain. Mais les cryptomonnaies ne sont pas des monnaies, et les cryptomonnaies stables ne sont pas stables. Ce constat a été mis en évidence par l’implosion du TerraUSD en mai 2022 et par les doutes persistants sur les actifs réels qui soutiennent le principal jeton indexé, émis par Tether. En d’autres termes, les cryptomonnaies stables cherchent à « emprunter » la crédibilité de la monnaie réelle émise par les banques centrales. Cela montre que, si la monnaie des banques centrales n’existait pas, il faudrait l’inventer.

Deuxièmement, les cryptomonnaies induisent une fragmentation. La monnaie est une convention sociale, caractérisée par des effets de réseau : plus le nombre d’individus qui utilisent un type de monnaie donné augmente, plus celui-ci devient attrayant pour les autres. Ces effets de réseau sont fondés sur une institution de confiance, la banque centrale, qui garantit la stabilité de la monnaie ainsi que la sécurité et la finalité (règlement et irréversibilité) des transactions.

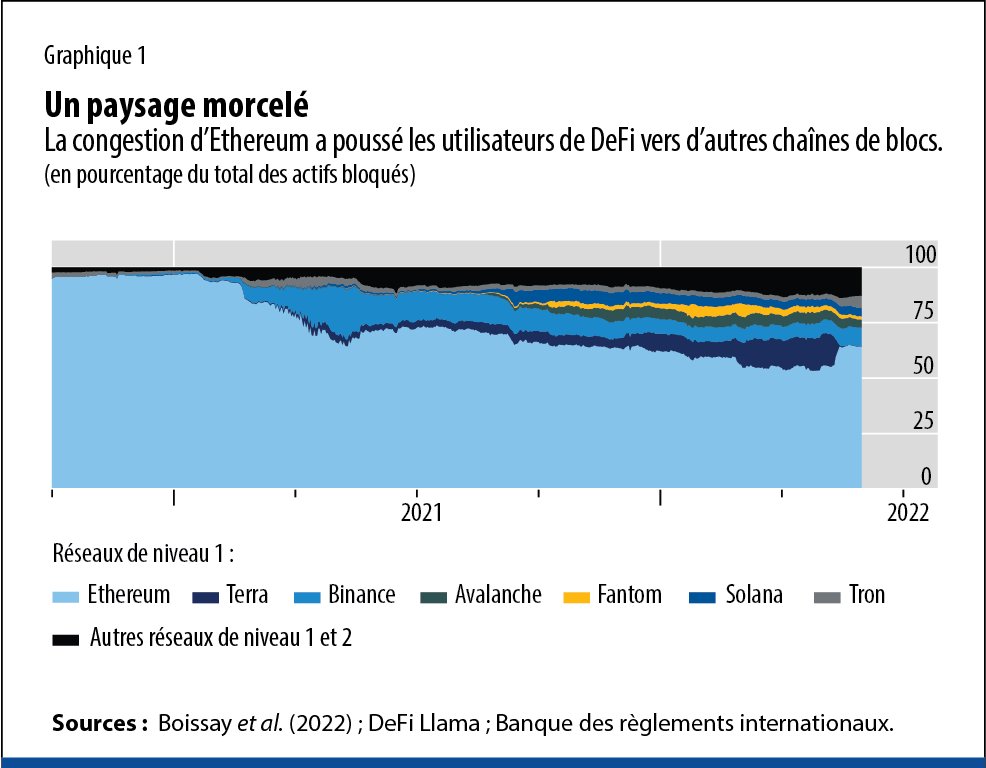

En raison de leur nature décentralisée, les cryptoactifs s’appuient sur des incitations à des validateurs anonymes pour confirmer les transactions, sous forme de frais et de rentes. Ce système provoque une congestion et empêche toute extensibilité. Par exemple, lorsque le réseau Ethereum (une chaîne de blocs largement utilisée pour les applications de DeFi) se rapproche de sa limite de transaction, les frais augmentent de manière exponentielle. Par conséquent, au cours des deux dernières années, les utilisateurs se sont déplacés vers d’autres chaînes de blocs, ce qui a entraîné une fragmentation croissante du paysage de la DeFi (graphique 1). Cette caractéristique inhérente empêche une utilisation généralisée (Boissay et al., 2022).

En raison de ces défauts, les cryptomonnaies ne sont ni stables ni efficaces. Ce secteur échappe en grande partie à toute réglementation, et ses acteurs ne sont soumis à aucune responsabilité vis-à-vis de la société. La fréquence des fraudes, des vols et des escroqueries suscite de vives inquiétudes quant à l’intégrité du marché.

Les cryptoactifs nous ouvrent des perspectives en matière d’innovation. Cependant, les éléments les plus utiles doivent reposer sur des bases plus solides. En adoptant de nouvelles capacités techniques, tout en s’appuyant sur un socle de confiance, la monnaie de banque centrale peut servir de base à un écosystème monétaire riche et diversifié, évolutif et conçu dans l’intérêt général.

Les arbres et la forêt

Les banques centrales sont particulièrement bien placées pour établir ce socle de confiance, compte tenu de leurs rôles clés dans le système monétaire. Le premier rôle est celui d’émetteurs de monnaie souveraine. Le second rôle consiste à fournir les moyens de garantir le caractère définitif des paiements. Les banques centrales sont également responsables du bon fonctionnement des systèmes de paiement et de la préservation de leur intégrité par la réglementation et la surveillance des services privés.

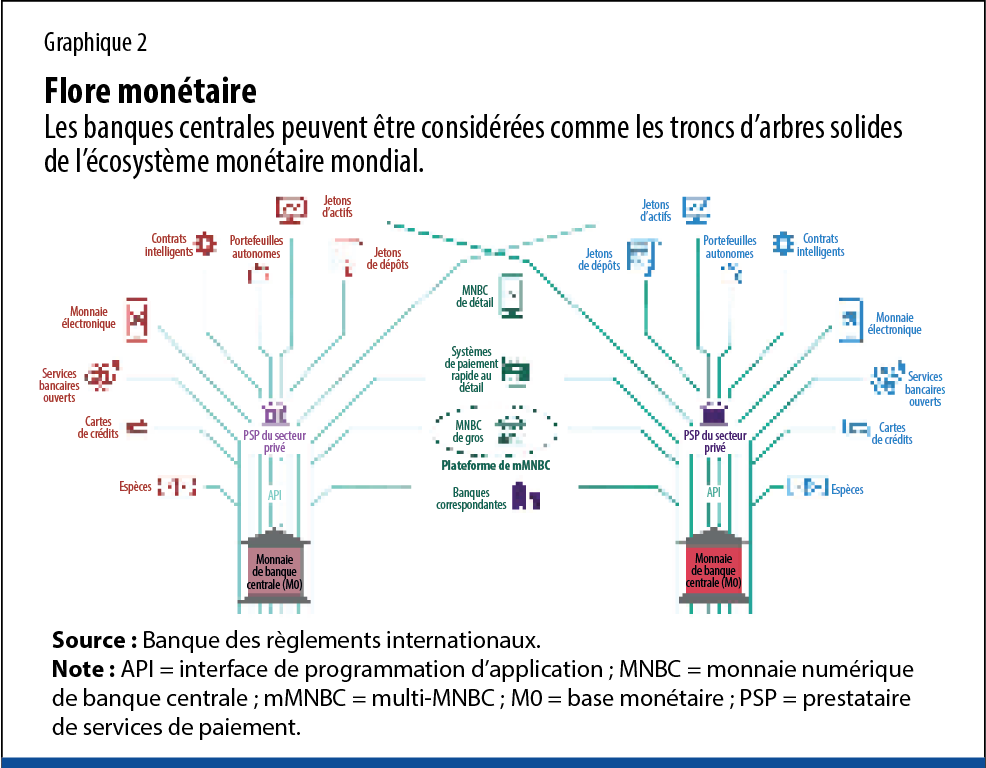

Si le système monétaire était un arbre, la banque centrale en serait le tronc solide. Les branches seraient les banques et les autres prestataires privés, en concurrence pour offrir des services aux ménages et aux entreprises. Les biens publics de la banque centrale appuieront des services innovants pour soutenir l’économie numérique. Le système repose sur les règlements figurant au bilan de la banque centrale.

En agrandissant l’image, nous pouvons voir le système monétaire mondial comme une forêt saine (graphique 2). Dans la canopée des arbres, les branches se rejoignent et permettent une intégration économique au-delà des frontières.

Comment cette vision peut-elle être réalisée ? De nouvelles infrastructures publiques seront requises aux niveaux des transactions de gros, de détail et transfrontalières.

Tout d’abord, les MNBC de gros, une représentation supérieure de la monnaie de la banque centrale à l’usage exclusif des banques et autres institutions de confiance, peuvent offrir de nouvelles capacités techniques. Ces capacités comprennent la programmabilité, la composabilité et la conversion en jetons mentionnées ci-dessus. Les MNBC de gros pourraient stimuler des innovations majeures qui profiteraient aux utilisateurs finaux. Par exemple, l’acheteur et le vendeur d’une maison pourraient convenir dès le départ que le paiement par jeton et le transfert du titre de propriété par jeton doivent être simultanés. En arrière-plan, les MNBC de gros régleraient ces transferts en une seule transaction. Le travail concret des banques centrales met en évidence cette application et bien d’autres (voir « L’intérêt des cryptomonnaies » dans ce numéro de F&D).

Deuxièmement, au niveau des transactions de détail, les MNBC ont un grand potentiel, tout comme leurs cousins germains, les systèmes de paiement rapide. Les MNBC de détail fonctionneraient comme une monnaie numérique à la disposition des ménages et des entreprises, les services étant fournis par des entreprises privées. Les systèmes de paiement rapide de détail gérés par les banques centrales sont similaires aux MNBC de détail, en ce sens qu’ils offrent cette plateforme commune tout en garantissant que les services sont entièrement connectés. Les deux systèmes promettent de réduire les coûts de paiement et de permettre l’inclusion financière. Le système Pix du Brésil a été adopté par deux tiers des Brésiliens adultes en un an seulement. Les commerçants ne paient en moyenne que 0,2 % de la valeur d’une transaction, soit un dixième du coût d’un paiement par carte de crédit. Plusieurs banques centrales travaillent actuellement sur des modèles inclusifs pour les MNBC de détail afin d’améliorer les services aux personnes non bancarisées (Carstens et Queen Máxima, 2022).

En conclusion, au niveau mondial, les banques centrales peuvent relier leurs MNBC de gros entre elles pour permettre aux banques et aux prestataires de services de paiement d’effectuer des transactions directement en monnaie de banque centrale en plusieurs devises. Cela est possible grâce à la technologie de registres distribués avec autorisation, réservée aux parties fiables. Les travaux menés par le Centre d’innovation de la Banque des règlements internationaux avec dix banques centrales montrent que de tels accords peuvent permettre d’effectuer des paiements transfrontaliers plus rapides, moins chers et plus transparents (Bech et al., 2022). Cette approche peut aider les migrants à payer moins cher leurs envois de fonds, à développer le commerce électronique transfrontalier et à soutenir des chaînes de valeur mondiales complexes.

Les technologies numériques offrent un avenir prometteur au système monétaire. En adhérant au socle de confiance que constitue la monnaie de banque centrale, le secteur privé peut adopter les nouvelles technologies les plus performantes pour favoriser un écosystème monétaire riche et diversifié. Par-dessus tout, les besoins des utilisateurs doivent être la priorité de l’innovation privée, et l’intérêt public le fil conducteur des banques centrales.

Les opinions exprimées dans la revue n’engagent que leurs auteurs et ne reflètent pas nécessairement la politique du FMI.

Bibliographie :

Bank for International Settlements (BIS). 2022. “The Future Monetary System.” Chapter 3 in Annual Economic Report. Basel.

Bech, M., C. Boar, D. Eidan, P. Haene, H. Holden, and W. Toh. 2022. “Using CBDCs across Borders: Lessons from Practical Experiments.” BIS Innovation Hub, Bank for International Settlements, Basel.

Boissay, F., G. Cornelli, S. Doerr, and J. Frost. 2022. “Blockchain Scalability and the Fragmentation of Crypto.” BIS Bulletin 56 (June).

Carstens, A., and H. M. Queen Máxima of The Netherlands. 2022. “CBDCs for the People.” Project Syndicate, April 18.