El horizonte empieza a despejarse. La economía mundial está iniciando el descenso final hacia un aterrizaje suave, con una inflación que disminuye de forma constante y un crecimiento que resiste. No obstante, el ritmo de expansión sigue siendo lento y podrían avecinarse turbulencias.

Durante el segundo semestre del año, la actividad económica mundial fue resiliente, puesto que los factores de la oferta y la demanda respaldaron las principales economías. Por el lado de la demanda, la mayor solidez del gasto público y privado apoyó la actividad económica, a pesar de las condiciones monetarias restrictivas. Por el lado de la oferta, el aumento de la participación en la fuerza laboral, el restablecimiento de las cadenas de suministro y el abaratamiento de los precios de la energía y las materias primas tuvieron efectos positivos, pese a las renovadas incertidumbres geopolíticas.

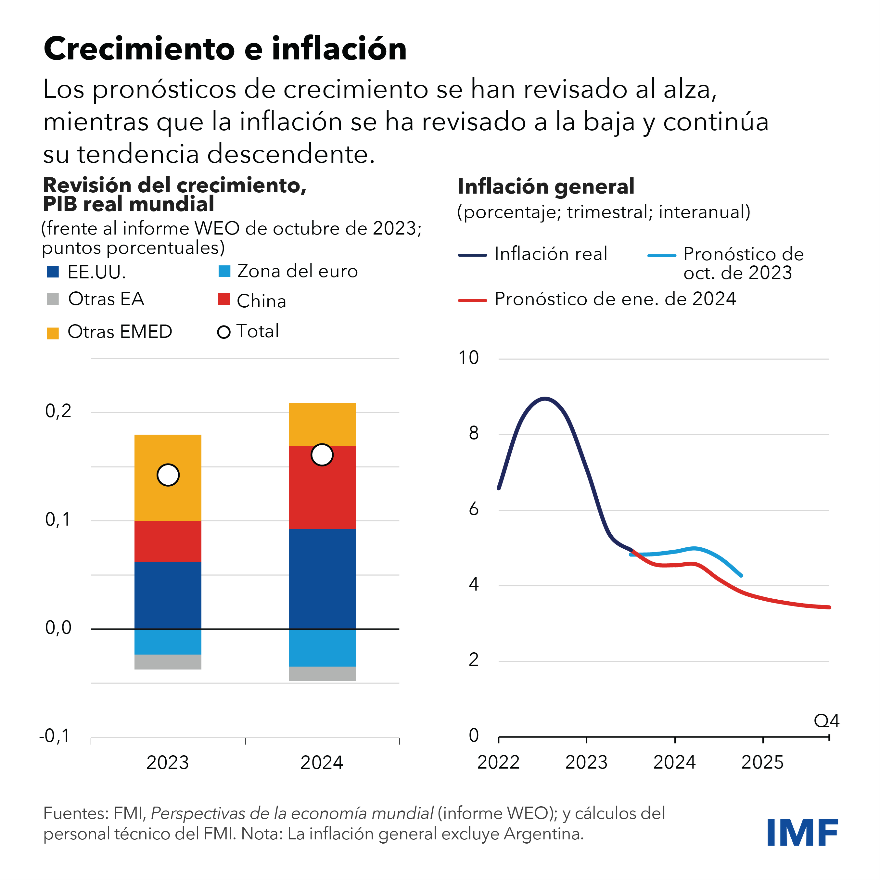

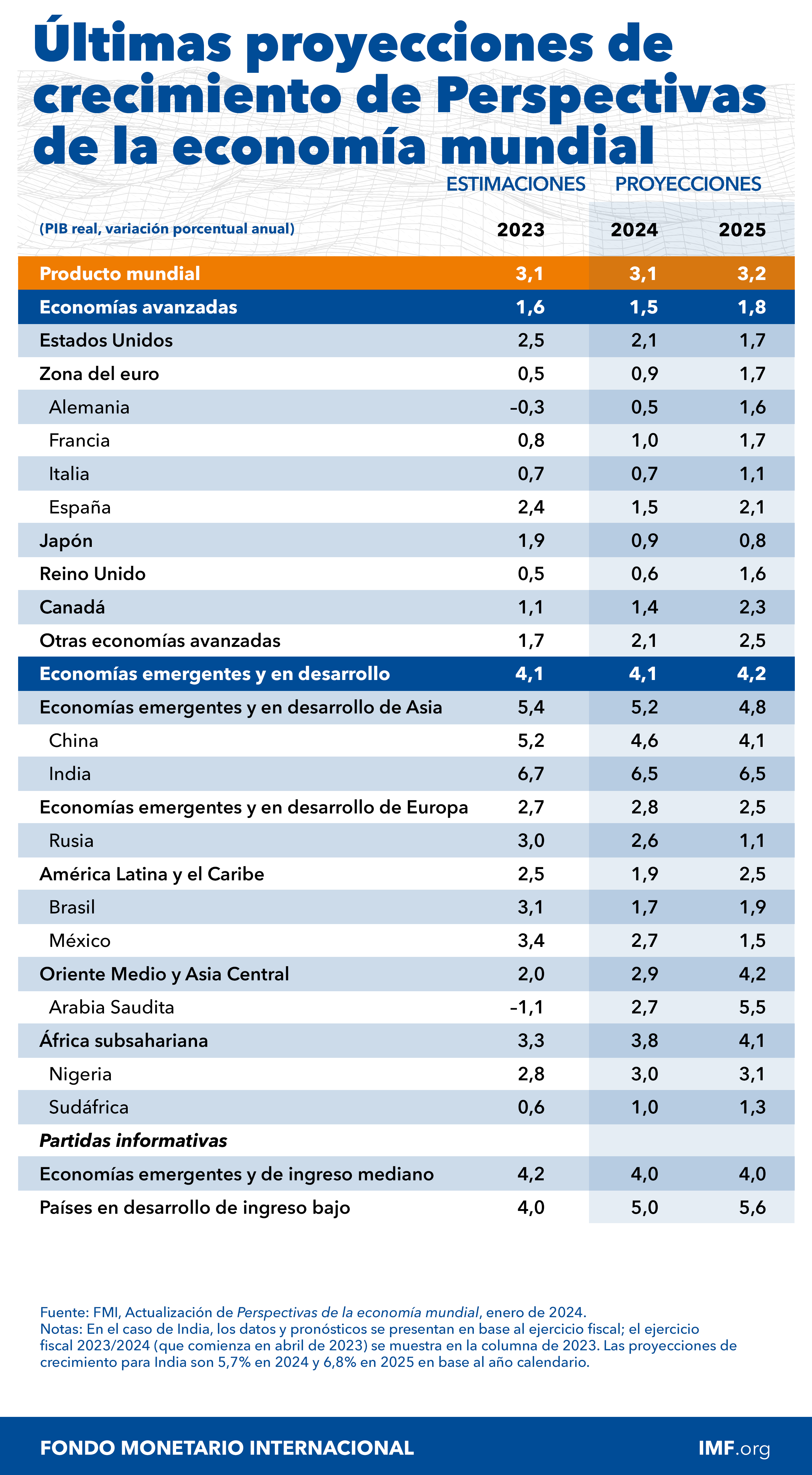

Esta resiliencia continuará. Según nuestro pronóstico de base, el crecimiento mundial se estabilizará en 3,1% este año, con una mejora de 0,2 puntos porcentuales con respecto a las proyecciones de octubre, antes de incrementarse ligeramente a 3,2% el próximo año.

Se observan todavía divergencias importantes. Es de prever que el crecimiento se desacelere en Estados Unidos, donde la austeridad monetaria todavía produce efectos en la economía, y en China, donde el debilitamiento del consumo y la inversión siguen lastrando la actividad económica. Por su parte, en la zona del euro se espera que la actividad económica repunte ligeramente tras un 2023 complicado, durante el cual los elevados precios de la energía y la aplicación de una política monetaria restrictiva redujeron la demanda. Otras economías siguen mostrando gran resiliencia y, en Brasil, India y las principales economías del sudeste asiático, el crecimiento se está acelerando.

La inflación sigue disminuyendo. Exceptuando Argentina, el nivel general de inflación a escala mundial descenderá hasta 4,9% este año, lo que representa una reducción de 0,4 puntos porcentuales con respecto a la proyección de octubre (que también exceptuaba a Argentina). La inflación subyacente, excluidos los volátiles precios de los alimentos y la energía, también presenta una tendencia a la baja. En las economías avanzadas, la inflación general y subyacente promediará en torno a 2,6% este año, un valor cercano a las metas de inflación de los bancos centrales.

La mejora de las perspectivas ha moderado los riesgos, que están ahora equilibrados. Riesgos al alza:

- La desinflación podría materializarse más rápido de lo previsto, sobre todo si los mercados laborales siguen flexibilizándose y las expectativas inflacionarias a corto plazo mantienen su senda descendente, lo que permitiría a los bancos centrales relajar antes su política monetaria.

- Las medidas de consolidación fiscal anunciadas por los gobiernos para 2024–25 podrían sufrir retrasos, ya que muchos países se enfrentan cada vez más a la necesidad de incrementar el gasto público en el año con más elecciones de la historia. Esto podría impulsar la actividad económica, pero también espolear la inflación y aumentar las posibilidades de que se produzcan trastornos más adelante.

- A más largo plazo, la rápida mejora de la inteligencia artificial podría potenciar la inversión y estimular un rápido crecimiento de la productividad, si bien plantearía serias dificultades a los trabajadores.

Riesgos a la baja:

- Como consecuencia de las renovadas tensiones geopolíticas, en especial en Oriente Medio, podrían surgir nuevas perturbaciones de la oferta y las materias primas. Los costos de transporte entre Asia y Europa se han incrementado sustancialmente, ya que los ataques en el mar Rojo obligan a los buques de carga a circunnavegar África. Si bien por ahora las perturbaciones son limitadas, la situación sigue siendo inestable.

- La inflación subyacente podría resultar más persistente. El precio de los bienes se mantiene en niveles históricamente elevados si se compara con el de los servicios. El ajuste podría materializarse en forma de una inflación de los servicios —y general— más persistente. La evolución de los salarios, en particular en la zona del euro, donde los salarios negociados siguen al alza, podría aumentar las presiones sobre los precios.

- Los mercados exhiben un optimismo excesivo respecto de la posibilidad de que se produzcan recortes tempranos de las tasas de interés. Si los inversionistas reconsideran su opinión, las tasas de interés a largo plazo subirían, lo cual volvería a presionar a los gobiernos para que implementasen una consolidación fiscal más rápida, que podría afectar negativamente el crecimiento económico.

Desafíos para la política económica

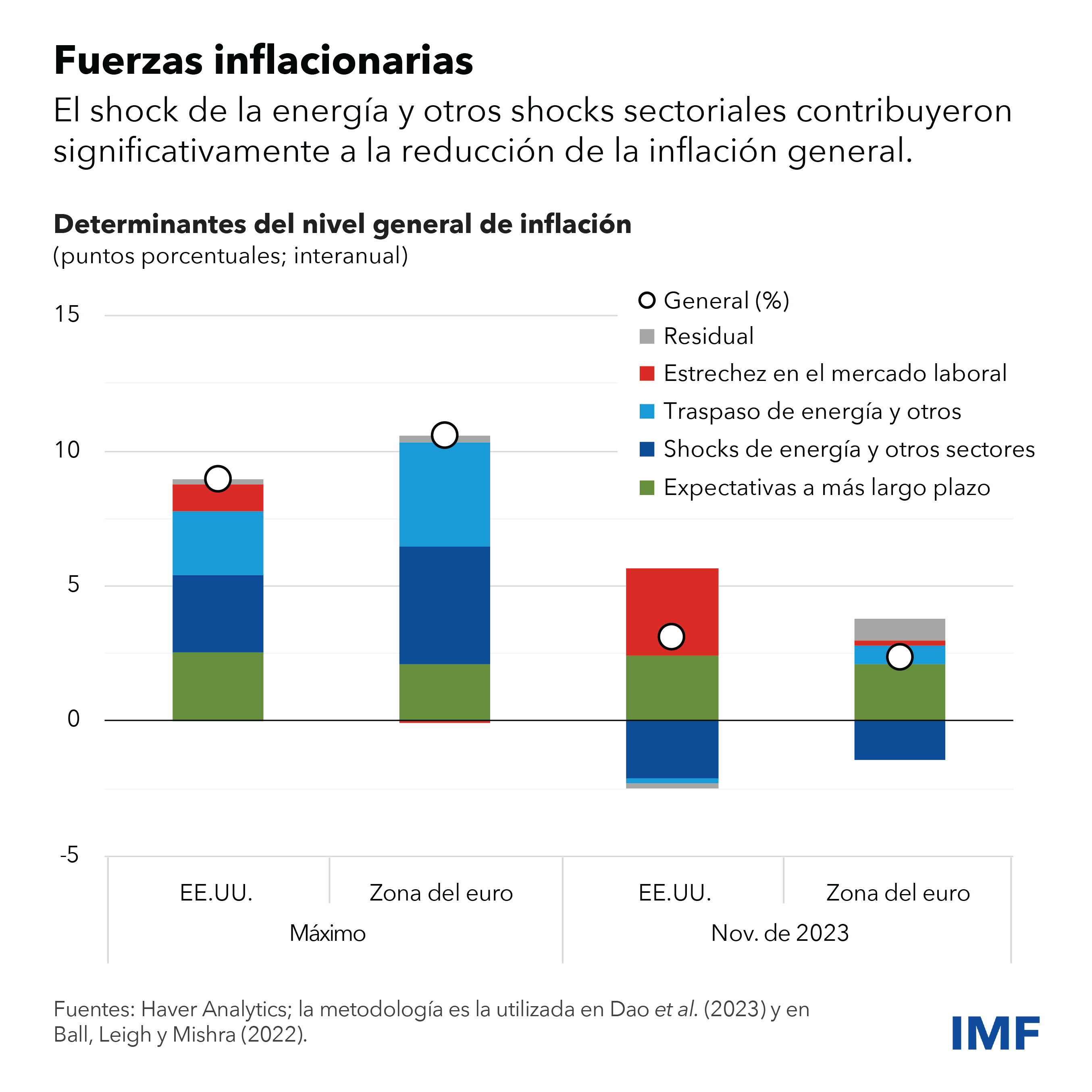

Ante el retroceso de la inflación y la estabilidad del crecimiento, ha llegado el momento de hacer un balance y mirar al futuro. Nuestro análisis muestra que una proporción considerable de la desinflación reciente se produjo a través de un descenso de los precios de la energía y las materias primas, y no de una contracción de la actividad económica.

Como los ciclos de contracción monetaria suelen actuar deprimiendo la actividad económica, es pertinente preguntarse cuál ha sido ahí el papel de la política monetaria. La respuesta es que sus efectos se han dejado sentir a través de dos canales adicionales. En primer lugar, el acelerado ritmo de endurecimiento ayudó a convencer a ciudadanos y empresas de que no se iba a permitir que la elevada inflación se consolidase. Esto evitó una escalada persistente de las expectativas inflacionarias, contribuyó a enfriar el crecimiento salarial y redujo el riesgo de que apareciese una espiral de precios y salarios. En segundo lugar, la inusual sincronía de la contracción monetaria redujo la demanda mundial de energía, provocando directamente un descenso de la inflación general.

Sin embargo, persisten las incertidumbres y los bancos centrales enfrentan ahora riesgos de doble filo. Deben evitar una relajación prematura, ya que esta echaría a perder gran parte de la credibilidad ganada a base de mucho esfuerzo, y provocaría un repunte de la inflación. No obstante, en los sectores sensibles a las tasas de interés (como el de la construcción) se aprecian crecientes señales de tensión, y la actividad de préstamo ha disminuido de forma pronunciada. Igualmente importante será dar a tiempo un giro hacia la normalización monetaria, como han comenzado a hacer varios mercados emergentes en los que la inflación va claramente a la baja. No hacerlo pondría en peligro el crecimiento y se correría el riesgo de que la inflación se situase por debajo de la meta.

Mi impresión es que Estados Unidos, donde la inflación parece venir impulsada principalmente por la demanda, debe centrarse en los riesgos de la primera categoría, mientras que la zona del euro, donde la escalada de los precios de la energía ha sido preponderante, debe gestionar más el segundo riesgo. En ambos casos, seguramente no será fácil mantener la trayectoria hacia un aterrizaje suave.

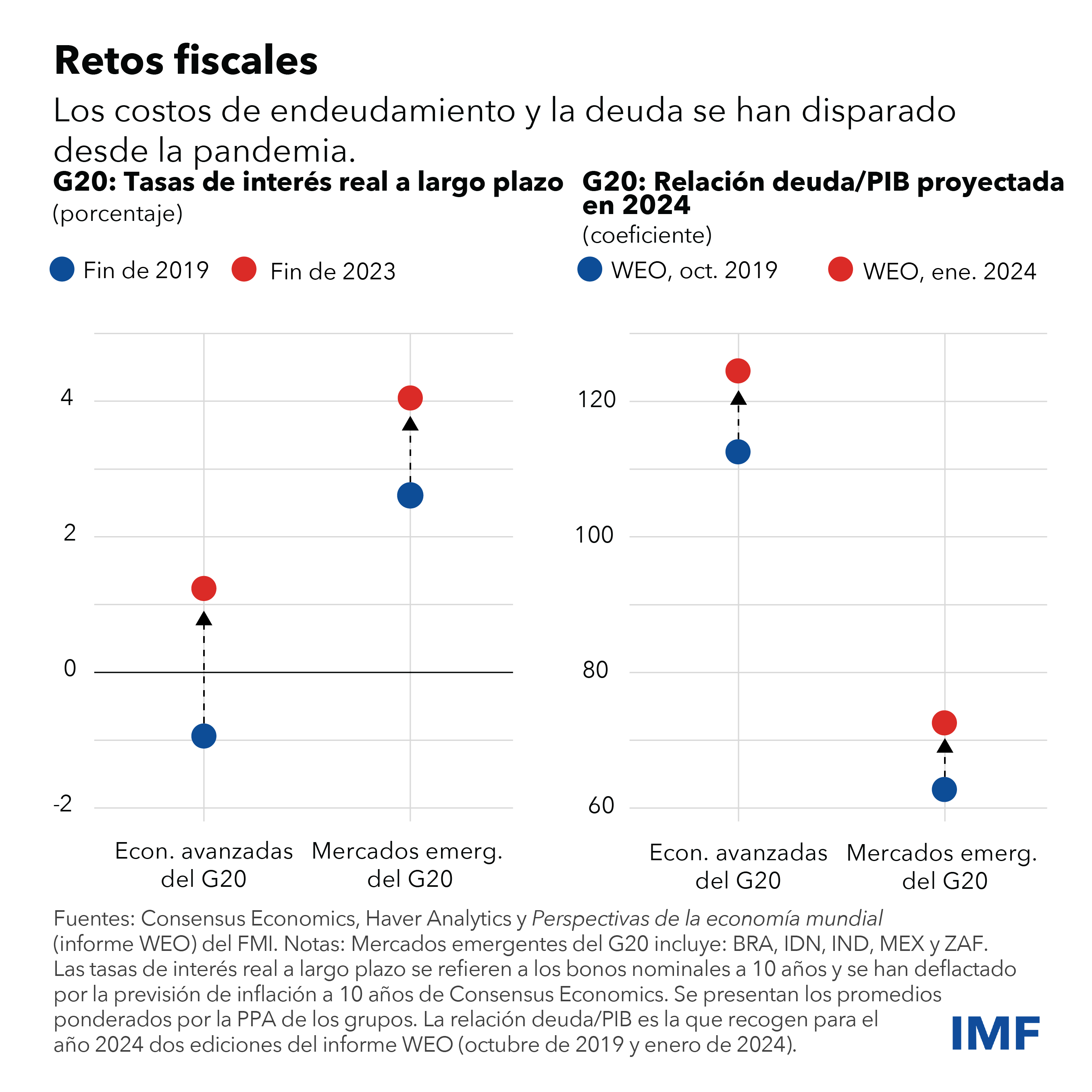

El principal desafío que tenemos por delante es abordar los elevados riesgos fiscales. La mayoría de los países salieron de la pandemia y la crisis energética con niveles de deuda pública y costos de endeudamiento más altos. Reducir la deuda y el déficit público generará espacio para enfrentar shocks futuros.

Las medidas fiscales introducidas para compensar los altos precios de la energía y que siguen en vigor deben eliminarse enseguida, puesto que la crisis energética ya es agua pasada. Pero es necesario hacer más. El peligro es doble. El riesgo más acuciante es que los países hagan demasiado poco. Se acumularán fragilidades fiscales hasta que el riesgo de crisis fiscal obligue a introducir ajustes repentinos y desestabilizadores, con un costo elevado. El otro riesgo, que afecta ya a algunos países, es hacer demasiado antes de tiempo, con la esperanza de convencer a los mercados de que tienen disciplina fiscal. Esto podría comprometer el aumento de las perspectivas de crecimiento y haría mucho más difícil abordar los retos fiscales inminentes, como la transición climática.

¿Qué hay que hacer, pues? La respuesta es implementar una consolidación fiscal estable, con un primer plazo importante. No bastará con prometer ajustes futuros. Esta primera cuota debería combinarse con un marco fiscal mejorado y debidamente ejecutado, para que los esfuerzos de consolidación futuros sean notables y plausibles. A medida que la política monetaria vaya relajándose y se reanude el crecimiento, debería resultar más sencillo hacer más. No se debe desperdiciar esta oportunidad.

Los mercados emergentes han sido muy resilientes, con un crecimiento más fuerte de lo esperado y saldos externos estables, en parte gracias a la mejora de los marcos monetarios y fiscales. Aun así, la divergencia de políticas entre países podría incitar las salidas de capital y la volatilidad de las monedas. Es preciso, pues, reforzar las reservas, de acuerdo con el Marco Integrado de Políticas.

Más allá de la consolidación fiscal, hay que volver a centrar la atención en el crecimiento a mediano plazo. Nuestras proyecciones sitúan el crecimiento mundial en 3,2% el próximo año, un valor todavía muy inferior al promedio histórico. Es necesario acelerar el ritmo para abordar los numerosos problemas estructurales del mundo: la transición climática, el desarrollo sostenible y el aumento de los niveles de vida.

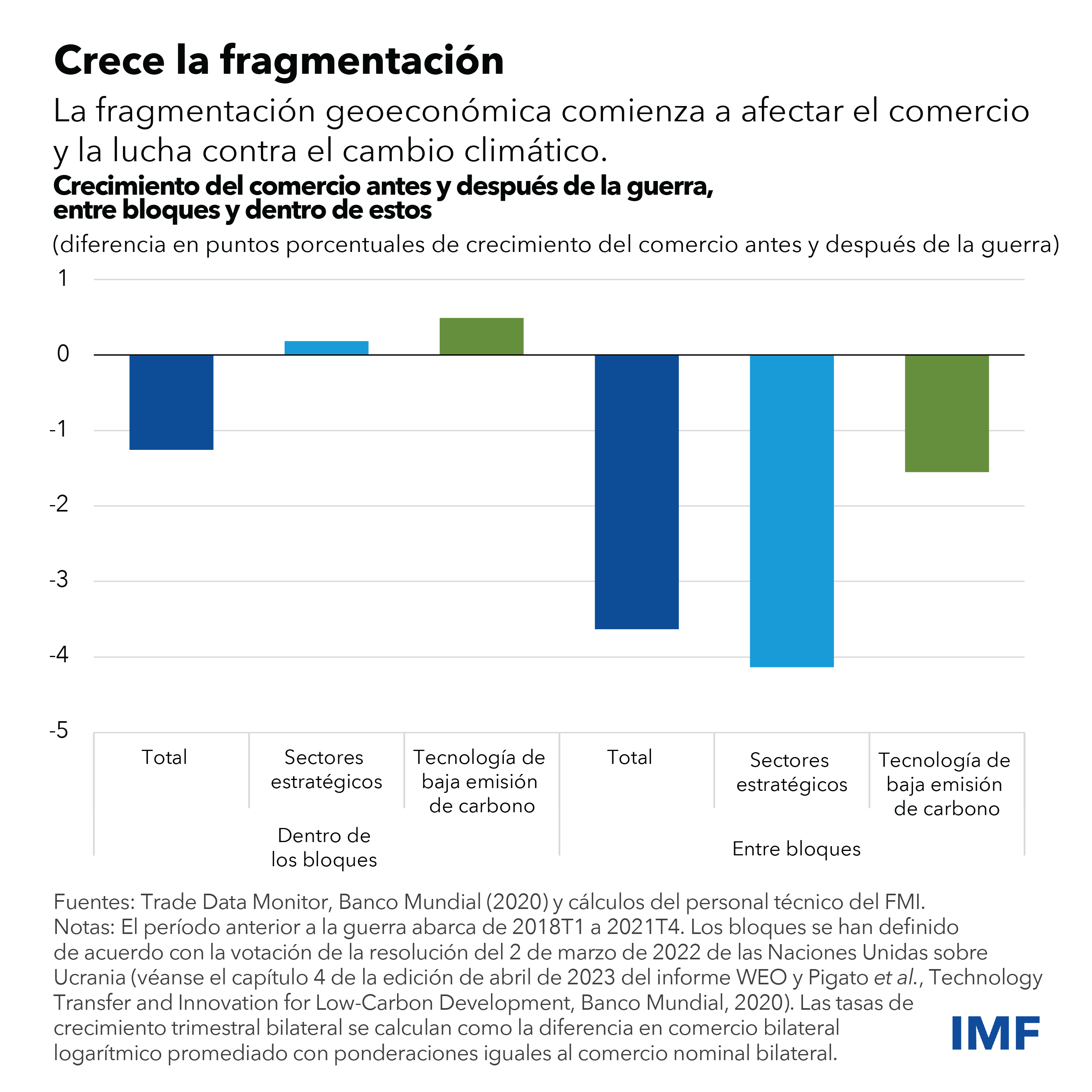

Las reformas que alivien las restricciones más limitantes para la actividad económica, como las de la gobernanza, la regulación empresarial y el sector externo, pueden fomentar un aumento de la productividad, al activar la productividad latente, según muestra nuestro estudio. Otra posibilidad para reforzar el crecimiento es limitar la fragmentación geoeconómica; por ejemplo, eliminando aquellas barreras comerciales que obstaculizan los flujos comerciales entre bloques geopolíticos opuestos, como los de tecnología de baja emisión de carbono, que tan urgentemente necesitan los países emergentes y en desarrollo.

En su lugar, deberíamos procurar mantener nuestras economías más interconectadas; solo así podremos trabajar juntos en las prioridades compartidas. La cooperación multilateral sigue siendo la vía más adecuada para abordar los problemas de alcance mundial. Los avances logrados en este sentido, como el reciente incremento de 50% de los recursos permanentes del FMI, son bienvenidos.