Les nuages commencent à se dissiper. L’économie mondiale amorce la dernière phase de sa descente en vue d’un atterrissage en douceur, à la faveur d’une inflation qui diminue progressivement et d’une croissance qui se maintient. Cependant, le rythme de l’expansion économique reste lent et des turbulences ne sont pas à exclure.

L’activité mondiale s’est montrée résiliente au cours du deuxième semestre, les grandes puissances économiques étant soutenues par des facteurs liés à la demande et à l’offre. Du côté de la demande, l’accroissement des dépenses privées et publiques a soutenu l’activité, en dépit de conditions monétaires restrictives. Du côté de l’offre, l’augmentation du taux d’activité, la résolution des problèmes de la chaîne d’approvisionnement, et la baisse des prix de l’énergie et des produits de base ont joué leur rôle, malgré la résurgence d’incertitudes sur le plan géopolitique.

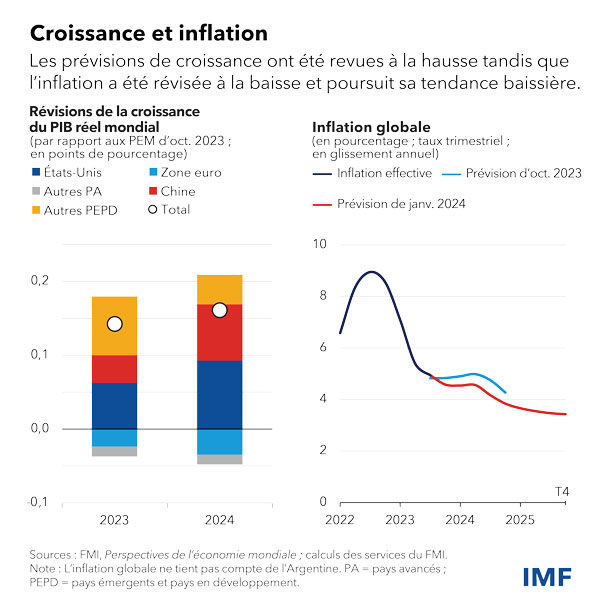

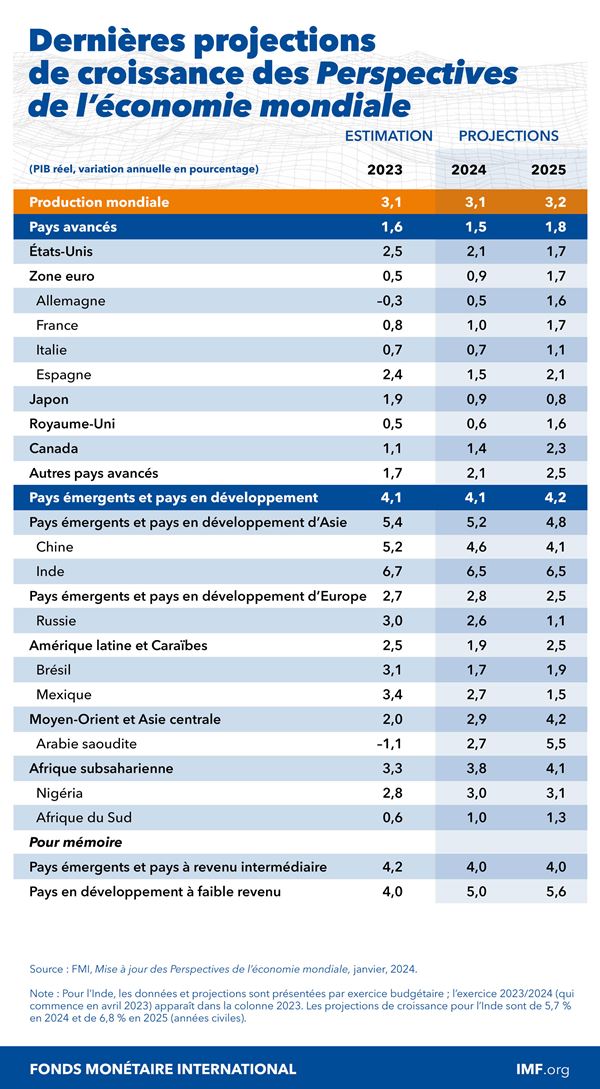

Cette résilience perdurera. D’après nos prévisions de référence, la croissance mondiale va se stabiliser à 3,1 % cette année, soit 0,2 point de pourcentage de plus que dans nos prévisions d’octobre 2023, avant d’accélérer à 3,2 % l’an prochain.

D’importantes divergences demeurent. Nous prévoyons un ralentissement de la croissance aux États-Unis, où la politique monétaire restrictive a toujours des incidences sur l’économie, ainsi qu’en Chine, où la baisse de la consommation et de l’investissement continue de peser sur l’activité économique. La zone euro devrait quant à elle connaître une légère reprise après une année 2023 difficile, au cours de laquelle le niveau élevé des prix de l’énergie et la politique monétaire restrictive ont freiné la demande. De nombreux autres pays continuent d’afficher une grande résilience, comme en témoigne l’accélération de la croissance au Brésil, en Inde et dans les grands pôles économiques d’Asie du Sud-Est.

L’inflation continue de ralentir. Hors Argentine, l’inflation globale mondiale tombera à 4,9 % cette année, soit 0,4 point de pourcentage de moins que dans nos prévisions d’octobre (hors Argentine également). L’inflation hors alimentation et énergie s’inscrit elle aussi dans une tendance baissière. Dans les pays avancés, l’inflation globale et l’inflation hors alimentation et énergie s’établiront aux alentours de 2,6 % en moyenne cette année, un niveau proche des cibles fixées par les banques centrales.

Compte tenu de l’amélioration des perspectives, les facteurs pouvant entraîner des révisions à la hausse ou à la baisse ont perdu de leur intensité et sont équilibrés. Possibilités de révision à la hausse :

- La désinflation pourrait être plus rapide que prévu, en particulier si les tensions sur les marchés du travail continuent de s’estomper et si les anticipations d’inflation continuent de baisser, ce qui permettra aux banques centrales d’assouplir leur politique de façon plus précoce.

- Les mesures de rééquilibrage budgétaire annoncées par les pouvoirs publics pour 2024–25 pourraient être retardées en raison de demandes d’augmentation des dépenses publiques de plus en plus pressantes dans de nombreux pays au cours de ce qui est la plus grosse année électorale de l’histoire. Cela pourrait dynamiser l’activité économique, mais aussi relancer l’inflation et accroître la probabilité de perturbations à un stade ultérieur.

- À plus long terme, les rapides progrès de l’intelligence artificielle pourraient stimuler l’investissement et accélérer la croissance de la productivité, même si cela se traduira par des difficultés considérables pour les travailleurs.

Possibilités de révision à la baisse :

- Nous pourrions assister à de nouvelles perturbations du secteur des produits de base et des chaînes d’approvisionnement, sous l’effet d’une résurgence des tensions géopolitiques, en particulier au Moyen-Orient. Les frais de transport entre l’Asie et l’Europe ont fortement augmenté, les attaques en mer Rouge contraignant les navires de marchandises à se dérouter pour contourner l’Afrique. Les perturbations demeurent modérées jusqu’ici, mais la situation reste volatile.

- L’inflation hors alimentation et énergie pourrait se révéler plus persistante. Les prix des biens pourraient se maintenir à des niveaux historiquement élevés par rapport à ceux des services. L’ajustement pourrait se traduire par une inflation des services (et globale) plus persistante. L’évolution des salaires, en particulier dans la zone euro, où les salaires négociés restent en hausse, pourrait accentuer les pressions sur les prix.

- Les marchés semblent excessivement optimistes quant aux perspectives de baisse des taux dans un futur proche. Si les investisseurs venaient à revoir leur position, les taux d’intérêt à long terme augmenteraient, ce qui mettrait de nouveau la pression sur les pouvoirs publics pour qu’ils procèdent à un rééquilibrage budgétaire plus rapide qui pèserait sur la croissance économique.

Difficultés pour l’action des pouvoirs publics

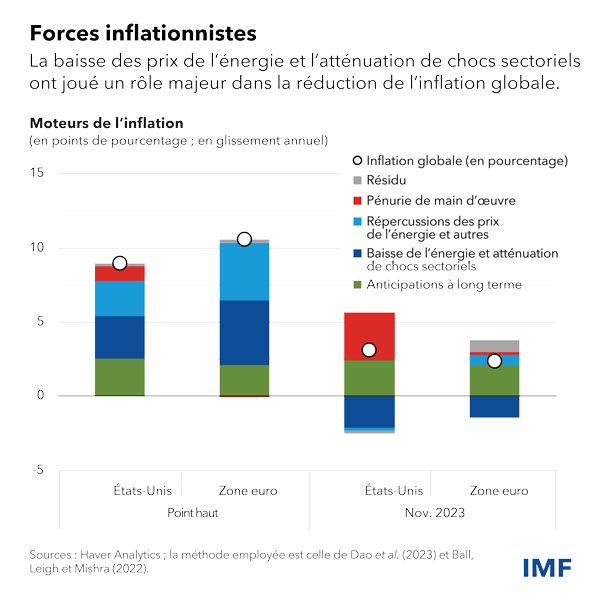

Maintenant que l’inflation ralentit et que la croissance se stabilise, l’heure est venue de faire le point et de se projeter vers l’avenir. Notre analyse laisse apparaître que la récente désinflation tient en grande partie à la baisse des prix des produits de base et de l’énergie, plutôt qu’à une contraction de l’activité économique.

Dans la mesure où un resserrement de la politique monétaire consiste généralement à freiner l’activité économique, on peut légitiment s’interroger sur le rôle joué par la politique monétaire, si tant est qu’elle en ait joué un. La réponse, c’est qu’elle a exercé ses effets par deux canaux supplémentaires. En premier lieu, la rapidité du durcissement a contribué à convaincre les ménages et les entreprises que les autorités ne laisseraient pas s’installer un haut niveau d’inflation. Cela a empêché une augmentation persistante des anticipations d’inflation, a contribué à freiner la croissance des salaires et a réduit le risque d’une spirale prix–salaires. En second lieu, l’inhabituelle synchronisation de ce resserrement a diminué la demande mondiale d’énergie, ce qui a directement réduit l’inflation globale.

Malgré tout, des incertitudes demeurent et les banques centrales sont désormais confrontées à un double risque. Elles doivent éviter un assouplissement prématuré qui annihilerait des gains de crédibilité durement acquis et entraînerait un rebond de l’inflation. Cependant, les signes de tension se font de plus en plus forts dans des secteurs sensibles aux taux d’intérêt, comme la construction, et l’activité de prêt connaît un déclin marqué. Il sera tout aussi important d’enclencher la normalisation des politiques monétaires à temps, comme ont déjà commencé à le faire plusieurs pays émergents où l’inflation a déjà bien baissé. Ne pas le faire mettrait la croissance en péril et présenterait le risque d’entraîner l’inflation au-dessous de la cible.

À mon sens, les États-Unis, où l’inflation est davantage tirée par la demande, doivent se concentrer sur les risques de la première catégorie, alors que la zone euro, où le bond des prix de l’énergie a joué un rôle disproportionné, doit davantage maîtriser le deuxième risque. Dans les deux cas, il ne sera pas aisé de rester sur la trajectoire d’un atterrissage en douceur.

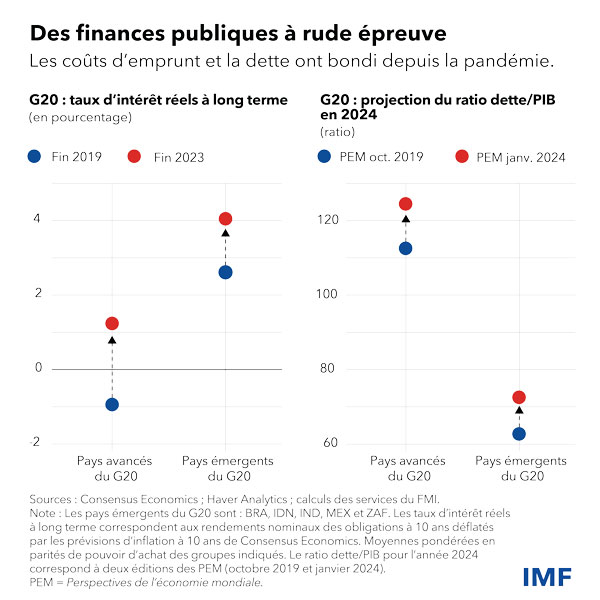

Le plus grand défi consiste à prendre des mesures face à des risques budgétaires considérables. La plupart des pays sont ressortis de la pandémie et de la crise du secteur de l’énergie avec des niveaux d’endettement et des coûts d’emprunt plus élevés. En réduisant la dette publique et le déficit public, les pouvoirs publics dégageront de l’espace budgétaire pour négocier les chocs à venir.

Les mesures budgétaires encore en vigueur qui visent à compenser l’effet des prix élevés de l’énergie doivent être supprimées sans délai, la crise de l’énergie étant désormais derrière nous. Mais il convient d’en faire plus. Le danger est double. Le risque le plus pressant est celui d’une action insuffisante des pays. Les fragilités budgétaires vont s’accumuler jusqu’à ce qu’une crise financière contraigne les pouvoirs publics à procéder à des ajustements brutaux et déstabilisants, à grands frais. L’autre risque, qui concerne déjà certains pays, est celui d’en faire trop, trop tôt, dans l’espoir de convaincre les marchés de leur discipline budgétaire. Cela pourrait compromettre les perspectives de croissance. Il deviendrait également plus difficile de s’attaquer à des défis budgétaires, comme la transition climatique.

Alors que faut-il faire ? Il convient de procéder à un rééquilibrage budgétaire sur la durée, dont la première tranche doit donner le ton. Les promesses de rééquilibrages futurs ne fonctionneront pas. La première tranche doit s’accompagner d’un cadre budgétaire amélioré et bien respecté, de manière à ce que les prochaines mesures de rééquilibrage soient à la fois importantes et crédibles. Maintenant que les politiques monétaires commencent à s’assouplir et que la croissance reprend, il devrait être plus facile d’en faire davantage. Il ne faut pas laisser filer l’occasion.

Si les pays émergents ont fait preuve d’une grande résilience (croissance plus forte que prévu et soldes extérieurs restés stables), c’est en partie grâce à une amélioration de leurs cadres monétaires et budgétaires. Cependant, la disparité des mesures prises par les pouvoirs publics selon les pays pourrait entraîner des sorties de capitaux et la volatilité des monnaies. Voilà pourquoi il convient d’étoffer les amortisseurs, comme le préconise notre cadre stratégique intégré.

Au-delà du rééquilibrage des finances publiques, les pouvoirs publics doivent se concentrer de nouveau sur la croissance à moyen terme. Nous avons projeté une croissance mondiale à 3,2 % l’an prochain, ce qui est bien inférieur à la moyenne historique. Il convient de passer à la vitesse supérieure pour relever les nombreux défis structurels auxquels le monde fait face : la transition climatique, le développement durable et le rehaussement des niveaux de vie de la population.

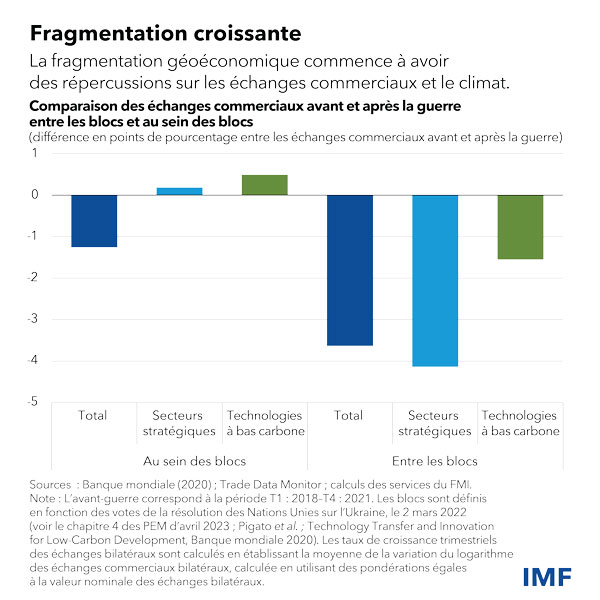

Des réformes qui permettent d’atténuer les obstacles les plus contraignants pour l’activité économique, s'agissant notamment de la gouvernance, de la réglementation des entreprises et du secteur extérieur, peuvent débloquer des gains de productivité latents, comme le montre notre étude. Une croissance plus forte pourrait également passer par la limitation de la fragmentation géoéconomique. Cela pourrait consister à abaisser les barrières qui entravent les échanges commerciaux entre les différents blocs géopolitiques, notamment dans le domaine des technologies à bas carbone qui sont indispensables dans les pays émergents et les pays en développement.

Nous devrions plutôt nous efforcer d’entretenir l’interconnexion de nos économies. Ce n’est qu’en agissant de la sorte que nous pourrons travailler ensemble sur des priorités communes. La coopération multilatérale reste la meilleure stratégie pour relever les défis mondiaux. Les avancées dans ce sens, comme la récente augmentation de 50 % des ressources permanentes du FMI, sont bienvenues.