Точно также, как COVID-19 тяжелее переносится людьми с предшествующими заболеваниями, спровоцированный эпидемией экономический кризис обнаруживает и усугубляет факторы финансовой уязвимости, которые сформировались за десятилетие экстремально низких ставок и волатильности.

Недавно опубликованные главы 2–4 Доклада по вопросам глобальной финансовой стабильности посвящены трем потенциальным слабым местам: рисковым сегментам глобальных кредитных рынков, странам с формирующимся рынком и банкам. Если происходящее сокращение экономики продлится дольше или окажется глубже, чем ожидается внастоящий момент, эти факторы уязвимости могут усилить вызванное им ужесточение финансовых условий, что приведет к еще большей нестабильности или даже финансовому кризису.

Рынки рискового корпоративного кредитования

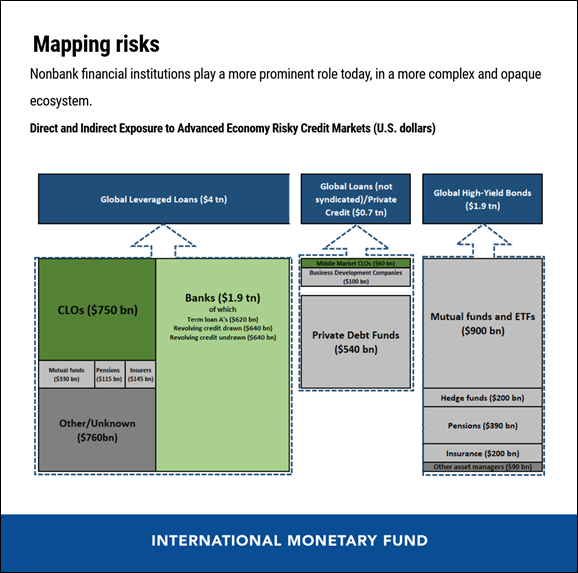

Со времен мирового финансового кризиса быстро расширились рисковые сегменты кредитных рынков. Потенциальные факторы уязвимости включают всебя более слабое кредитное качество заемщиков, менее строгие стандарты кредитования, риски ликвидности инвестиционных фондов и возросшую взаимозависимость.

Если говорить о плюсах, то проведенный нами анализ показывает, что инвесторы стали реже использовать заемные средства для финансирования своих вложений на этих рынках, а риски банков, связанные с кредитами заемщикам с высоким уровнем задолженности и высокодоходными облигациями, не так высоки, как раньше. Оба этих фактора десять лет назад внесли свой вклад в развитие мирового финансового кризиса. Риски бегства инвесторов также уменьшились в некоторых сегментах ввиду преобладания долгосрочного блокированного капитала на рынках частных долговых обязательств и обеспеченных кредитных обязательств.

В крайне неблагоприятном сценарии общий уровень убытков банков на рынках рискового корпоративного кредитования должен быть управляемым, хотя убытки нескольких крупных банков могут быть существенными. Однако уровень убытков небанковских финансовых организаций может быть более значительным. Учитывая, что небанковские кредитные организации играют на этих рынках более заметную роль, это может негативно сказаться на предоставлении кредитов и привести к более продолжительной и сильной рецессии.

Директивные органы должны действовать решительно, чтобы ограничить последствия COVID-19 и поддержать приток кредита бизнесу. К концу марта цены на рынках рискового кредитования всего за пару месяцев упали примерно на две трети по сравнению с падением за все время мирового финансового кризиса (часть убытков позже была компенсирована). В то же время вероятно, что взаимозависимость на рынках рискового кредитования стала одной из причин нестабильности рыночных условий. Широкий спрос на наличные деньги спровоцировал давление на продажи, и взаимные фонды испытали большие оттоки (хотя позже они снизились или изменили направление). Регуляторам необходимо стимулировать компании по управлению активами быть предусмотрительными и задействовать все доступные инструменты управления ликвидностью для решения проблемы этих рисков.

После окончания кризиса необходимо провести оценку источников сбоев на рынках и соответствующих факторов уязвимости, которые он обнаружил. Например, директивные органы должны изучить обоснованность включения небанковских организаций в периметр регулирования и надзора, учитывая их возросшую роль на рынках рискового кредитования. В частности, учитывая глобальный характер этих рынков, необходимо разработать основу маркопруденциального регулирования небанковских организаций, а также расширить макропруденциальный инструментарий.

Управление волатильными потоками портфельных инвестиций

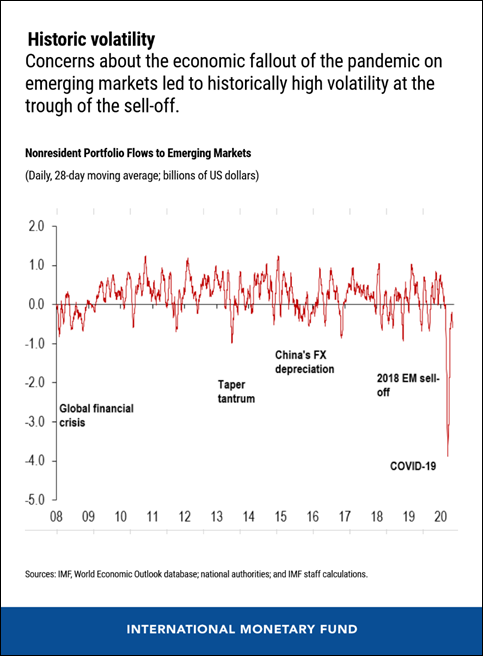

С начала пандемии отток капитала из стран с формирующимся рынком составил свыше 100 млрд долларов США, почти в два раза больше (относительно ВВП), чем во время мирового финансового кризиса. Хотя с тех пор величина оттоков снизилась, этот резкий поворот подчеркивает трудности в управлении волатильными потоками портфельных инвестиций и риски, которые это может представлять для финансовой стабильности.

Продолжительный период низких процентных ставок способствовал тому, что и заемщики, и кредиторы стали принимать больше рисков. Возникший всплеск притоков портфельных инвестиций на рынки более рисковых активов способствовал накоплению задолженности и в некоторых случаях привел к завышению стоимости активов в странах с формирующимся и пограничным рынком. В результате после мирового финансового кризиса они стали более зависимы от потоков иностранных портфельных инвестиций.

Наш анализ предполагает, что потоки инвестиций как в облигации, так и вакции гораздо более чувствительны к мировым финансовым условиям впериоды экстремальных потоков, чем в обычные периоды, при этом значение внутренних основных экономических показателей (таких как экономический рост, внешние факторы уязвимости, глубина внутреннего финансового рынка и пр.) постепенно возрастает в случае потоков инвестиций в акции и облигации, деноминированные в национальной валюте. Более того, рост присутствия иностранных инвесторов на рынках облигаций внациональной валюте, которым не хватает достаточной емкости, может существенно повысить волатильность доходности облигаций.

Страны с формирующимся рынком должны регулировать внешнее давление засчет ослабления обменного курса. Если движения обменного курса станут беспорядочными, официальные органы должны рассмотреть возможность интервенций на валютных рынках. В случае значительных оттоков также могут понадобиться временные меры контроля за операциями с капиталом. Компании, управляющие суверенным долгом, должны подготовиться к долгосрочным перебоям в финансировании, задействовав планы действий на случай непредвиденных обстоятельств, чтобы справиться с проблемой ограничения доступа к внешнему финансированию.

Банковская деятельность: низкие ставки, низкая прибыль?

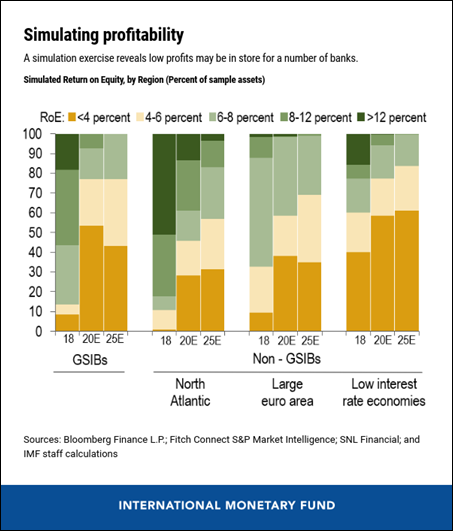

Со времен мирового финансового кризиса банки во многих странах с развитой экономикой испытывали постоянные проблемы с рентабельностью. Хотя очень мягкая денежно-кредитная политика имела ключевое значение для поддержания экономического роста в течение этого периода, обеспечивая поддержку прибыли банков, экстремально низкие процентные ставки также снизили чистую процентную маржу банков — разницу в доходах от процентов по активам и расходов от процентов по обязательствам. Наш анализ показывает, что кроме трудностей, непосредственно связанных со вспышкой COVID-19, дополнительное давление на рентабельность банков в ближайшие годы, возможно, окажет длительный период низких процентных ставок.

Здоровые банки играют ключевую роль в любой динамичной экономике и имеют чрезвычайно важное значение для финансовой стабильности. Будучи не в состоянии получать прибыль, банки с меньшей долей вероятности будут выдавать кредиты и оказывать другие финансовые услуги населению и бизнесу, лишая экономику столь необходимых кредитных средств. Имитационный эксперимент, проведенный для группы из девяти стран сразвитой экономикой, показывает, что в 2025 году большая доля их банков по величине активов может оказаться не в состоянии получать прибыль вразмерах, превышающих стоимость их основного капитала.

Вспышка COVID-19 служит дополнительной проверкой устойчивости банков. Как только проблемы, связанные с кризисом, пойдут на убыль, банки могут прибегнуть к повышению комиссионных доходов или сокращению издержек, чтобы снизить давление на прибыль, но полностью ослабить это давление может оказаться проблематично. При этом принятие чрезмерных рисков вцелях восстановления прибыли может стать началом будущих проблем. Поэтому критически важно, чтобы директивные органы быстро нашли баланс, который обеспечивает сохранение финансовой стабильности и устойчивости финансовых организаций, при этом поддерживая экономическую активность. Необходимо принять во внимание различные стратегии по сохранению и укреплению капитала, включая ограничения на выплату дивидендов и выкуп акций.

В ближайшие годы официальным органам придется взяться за решение «структурных» проблем банков. Например, официальные органы, отвечающие за финансовый сектор, должны учитывать возможное влияние низких процентных ставок при принятии решений и оценке рисков. Надзорное планирование капиталовложений и стресс-тестирование должно включать всебя сценарии более продолжительного сохранения низких ставок, а состоятельность бизнес-моделей в этих условиях требует оценки. Надзорные органы также должны сохранять бдительность и предотвращать любое накопление чрезмерных рисков, которое может снизить устойчивость банковского сектора.

*****

Тобиас Адриан — финансовый советник и директор Департамента денежно-кредитных систем и рынков капитала МВФ. В этом качестве он возглавляет работу МВФ в сфере надзора за финансовым сектором, денежно-кредитной и макропруденциальной политики, финансового регулирования, управления долгом и рынков капитала. Он также курирует деятельность в области развития потенциала в странах-членах МВФ. До начала работы в МВФ он занимал должность старшего вице-президента Федерального резервного банка Нью-Йорка и заместителя директора Группы исследований и статистики.

Г-н Эдриан преподавал в Принстонском университете и Нью-Йоркском университете и имеет множество публикаций в экономических и финансовых журналах, в том числе в American Economic Review, Journal of Finance, Journal of Financial Economics и Review of Financial Studies. Он имеет докторскую степень Массачусетского технологического института, магистерскую степень Лондонской школы экономики, диплом Университета Гёте во Франкфурте истепень бакалавра Университета Дофин в Париже. Он получил аттестат осреднем образовании по литературе и математике в школе Гумбольдта вБад‑Хомбурге.

Фабио М. Наталуччи — заместитель директора Департамента денежно-кредитных систем и рынков капитала. Он отвечает за Доклад по вопросам глобальной финансовой стабильности, в котором приводятся результаты проводимой МВФ оценки рисков для мировой финансовой стабильности. Доначала работы в МВФ Фабио занимал должность старшего помощника директора Отдела по валютным вопросам в Совете управляющих Федеральной резервной системы. С октября 2016 года по июнь 2017 года г‑н Наталуччи был заместителем помощника секретаря по международной финансовой стабильности и регулированию в Министерстве финансов США. Г‑н Наталуччи имеет докторскую степень по экономике Нью-Йоркского университета.