对于已经存在健康问题的人群,新型冠状病毒(COVID-19)对他们的损害更大,同样,疫情引发的经济危机暴露并加剧了在过去十年极低的利率和波动环境下积累起来的金融脆弱性。

我们最近发布的《全球金融稳定报告》第二至第四章侧重于三个潜在薄弱之处:全球信贷市场的高风险部分,新兴市场和银行部门。如果目前经济萎缩持续更长时间,或比当前预期的更为严重,那么这些脆弱性将加剧随后出现的金融环境收紧,造成更大的动荡甚至金融危机。

高风险企业信贷市场

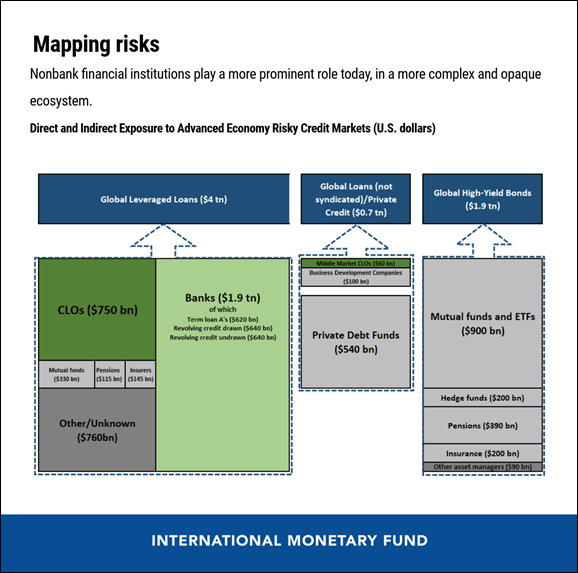

自全球金融危机以来,信贷市场的高风险领域快速扩张。潜在脆弱性包括,借款人信用质量下降,信贷发放标准放宽,投资基金组织面临流动性风险,以及相互关联性增强。

从积极方面看,我们的分析发现,投资者使用借入资金投资于这些市场的现象已经不那么普遍,并且,银行已经不像过去那样大量涉足杠杆贷款和高收益债券。十年前,这两个因素对引发全球金融危机都起了作用。在一些细分市场,投资者撤资的风险有所减弱,因为私人债务市场和贷款抵押债券市场中普遍存在长期锁定资本。

在严重不利的情景中,高风险企业信贷市场中的总体银行损失应该是可控的,尽管少数大银行的损失可能相当大。然而,非银行金融机构可能遭受更大损失。鉴于非银行贷款人在这些市场中所起作用更大,这可能损害信贷供给,导致更长期、更严重的衰退。

政策制定者应果断采取行动,控制新型冠状病毒疫情的影响 ,支持为企业提供信贷。在截至今年3月末的短短几个月中,高风险信贷市场的价格跌幅约为整个全球金融危机期间下跌幅度的三分之二(其中一部分损失已经弥补回来)。与此同时,各高风险信贷市场之间的互联性可能引起了市场动荡。 对现金的广泛需求引发了抛售压力,共同基金遭遇了大规模资金流出(尽管最近流出量减少或出现回流)。监管机构应鼓励资产管理公司采取审慎做法,利用所有可用的流动性管理工具应对这些风险。

一旦危机结束,应当对市场动荡的原因及其背后的脆弱性进行全面评估。例如,政策制定者应考虑,鉴于非银行机构在高风险信贷市场中的作用扩大,是否有必要将其包括在监管范围内。特别是,考虑到非银行机构市场具有全球性,应该制定对这些机构进行宏观审慎监管的框架,并扩大宏观审慎工具箱。

管理剧烈变化的证券投资流动

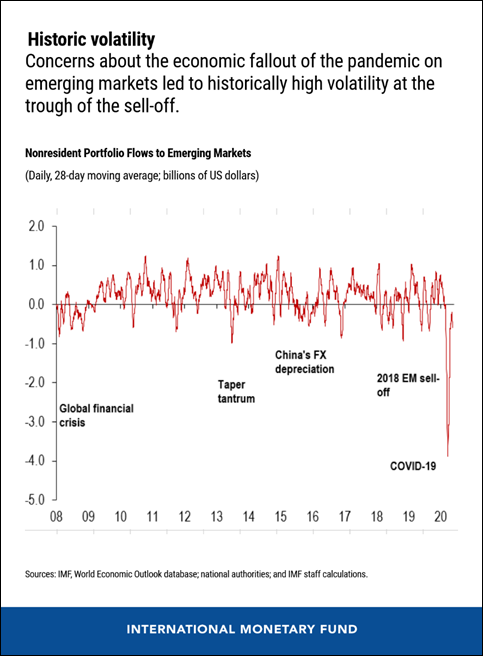

自疫情暴发以来,流出新兴市场的资本超过 1000亿美元,几乎是全球金融危机期间资本外流量的两倍(相对于GDP)。尽管外流数额已经减少,但这种急剧的波动凸显出管理剧烈变化的证券投资流动所面临的挑战以及对金融稳定可能构成的风险。

利率长期走低促使借贷双方都承担了更大风险。证券投资资金因此大量涌入风险更高的资产市场,导致债务不断累积,且在新兴市场和前沿市场还导致资产估值过高。结果是,自全球金融危机以来,这些国家更加依赖外国证券投资。

我们的分析表明,相比正常时期,资本异常流动时期的债券和股票投资流动对全球金融环境的敏感程度要高得多,而本国基本面(如经济增长、外部脆弱性、国内金融市场深度等)对股票和本币计值债券投资流动的影响相对较大。此外,若一国本币债券市场深度不足,当外国投资者大量参与该市场时,会大大增加债券收益率的波动性。

新兴市场应允许汇率贬值,以此管理外部压力。如果汇率变动变得无序,当局应考虑干预外汇市场。在资本大量流出时,可能还必须采取临时性的资本流动管理措施。主权债务管理机构应通过制定应急计划来解决外部融资渠道有限的问题,为更长期的融资中断做好准备。

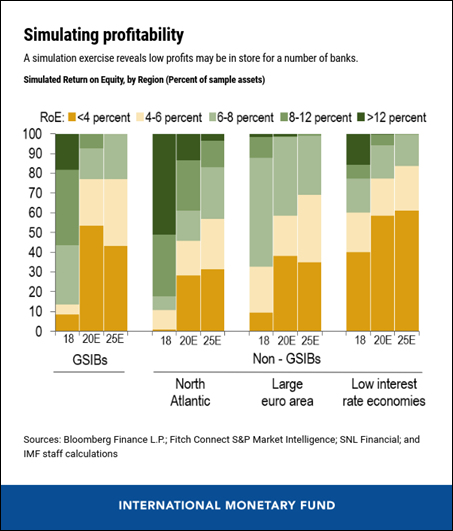

银行业:低利率,低利润?

全球金融危机以来,若干发达经济体的银行部门面临盈利能力持续走弱的挑战。在这一期间,尽管非常宽松的货币政策对维持经济增长起了至关重要的作用,从而支持了银行利润,但极低的利率也压缩了银行的净息差(即从资产获得的利息与为债务支付的利息之差)。我们的分析显示,除了新型冠状病毒疫情给银行带来的紧迫挑战外,利率持续走低可能在今后若干年内给银行盈利能力带来进一步压力。

在任何一个动态经济体中,健康的银行都发挥关键作用,这对于金融稳定至关重要。银行若不能创造利润,就不太可能为家庭和企业提供贷款和其他金融服务,使得经济缺乏亟需的信贷。 我们对九个发达经济体的模拟分析显示,到2025年,这些经济体很大一部分银行(按资产规模计算)的利润可能都无法超过其权益成本。

新型冠状病毒疫情是对银行韧性的又一次考验。一旦与危机有关的紧迫挑战消退,银行可采取增加收费收入或削减成本等措施来缓解利润压力,但要完全消除这一压力,难度可能很大。与此同时,为弥补利润而过度承担风险的做法可能会为未来出现问题埋下伏笔。因此,政策制定者必须迅速在以下两方面之间找到一种平衡:一是维护金融稳定和金融机构的稳健性,二是支持经济活动。应考虑采用各种策略来保护和增强资本,包括限制派息和股份回购。

今后若干年,当局需要解决银行面临的一些“结构性”挑战。例如,金融部门当局在作出决策和评估风险时,应考虑低利率的潜在影响。监管资本规划和压力测试应包括“利率在更长时间内处于更低水平”这样一种情景,并且应当对这种环境下业务模式的稳健程度进行评估。监管机构还应保持警惕,防止任何可能削弱银行部门韧性的过度风险累积。

*****

Tobias Adrian是国际货币基金组织金融顾问兼货币与资本市场部主任。任职期间,他领导开展了国际货币基金组织关于金融部门监督、货币和宏观审慎政策、金融监管、债务管理以及资本市场的工作。他还负责监督国际货币基金组织成员国的能力建设工作。在加入国际货币基金组织之前,他曾担任纽约联邦储备银行高级副总裁及研究和统计部副主任。

Adrian先生曾在普林斯顿大学和纽约大学任教,在包括《美国经济评论》、《金融杂志》、《金融经济学期刊》、《金融研究评论》等经济金融期刊上发表多篇文章。他拥有麻省理工学院博士学位、伦敦经济学院硕士学位、法兰克福歌德大学的理学硕士学位、巴黎第九大学硕士学位。他在德国巴特洪堡的洪堡中学获得文理高中文凭。

Fabio M. Natalucci是国际货币基金组织货币与资本市场部副主任。他负责《全球金融稳定报告》的撰写工作,该报告提供国际货币基金组织关于全球金融稳定风险的评估。加入国际货币基金组织之前,他曾担任美国联邦储备委员会货币事务部的高级助理主任。2016年10月至2017年6月,他担任美国财政部负责国际金融稳定和监管的副助理部长。他拥有纽约大学经济学博士学位。