Пандемия COVID-19 вызывала беспрецедентный кризис в области людских ресурсов и здравоохранения. Меры, потребовавшиеся для сдерживания распространения вируса, спровоцировали экономический спад. На данный момент существует огромная неопределенность в отношении его глубины и продолжительности. Последний выпуск Доклада по вопросам глобальной финансовой стабильности показывает, что финансовая система уже испытала мощный удар, и дальнейшее обострение кризиса может сказаться на мировой финансовой стабильности.

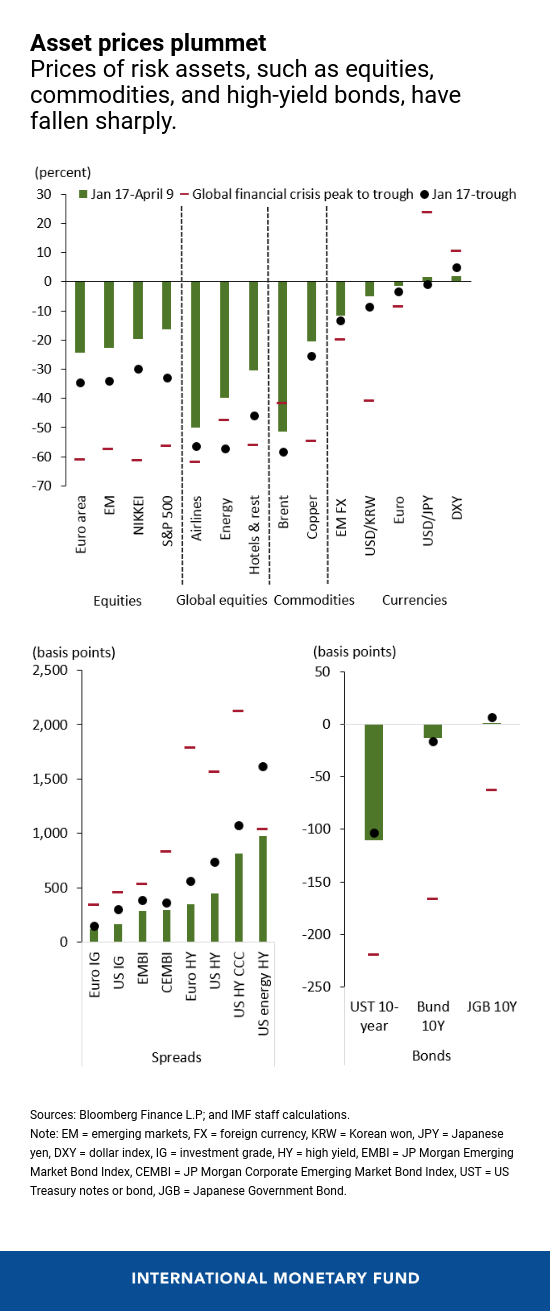

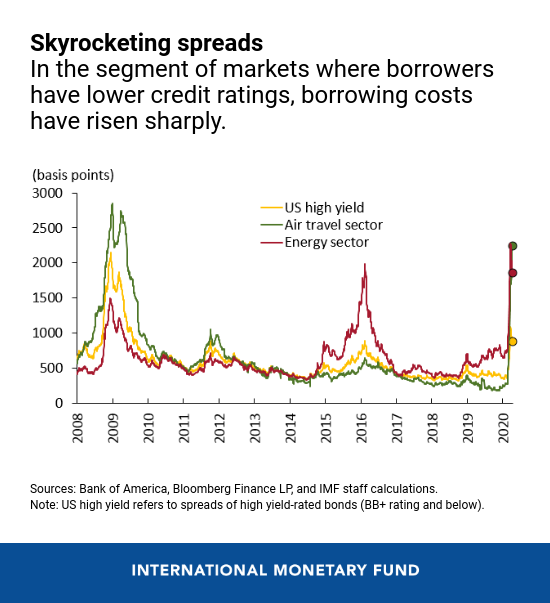

С начала всплеска пандемии произошло резкое падение цен на рискованные активы: в нижней точке недавней активной распродажи цены на подверженные риску активы снизились на половину или более от наблюдавшегося их снижения в 2008 и 2009 годах. Например, на многих фондовых рынках — как в крупных, так в небольших странах — в нижней точке регистрировалось снижение цен на 30 или более процентов. Кредитные спреды подскочили, особенно для компаний с более низким рейтингом. Возникли также признаки стресса на крупнейших рынках краткосрочного финансирования, в том числе на мировом рынке долларов США.

Напряженность на рынке

В условиях неопределенности относительно экономических последствий пандемии отмечается всплеск волатильности, в некоторых случаях до уровня, который в последний раз был достигнут во время мирового финансового кризиса. Со всплеском волатильности произошло значительное снижение ликвидности на рынках, в том числе на рынках, которые традиционно рассматриваются как емкие, такие как рынок казначейских обязательств США, что способствовало резким скачкам цен на активы.

Центральные банки во всем мире стали первой линией обороны, приняв меры для сохранения стабильности мировой финансовой системы и поддержания мировой экономики. Во-первых, они провели существенную либерализацию денежно-кредитной политики за счет снижения директивных ставок — в случае стран с развитой экономикой до рекордно низких уровней за всю историю. И половина центральных банков в странах с формирующимся рынком и странах с низкими доходами также снизили директивные ставки. Влияние снижения процентных ставок будет подкреплено указаниями центральных банков относительно будущей траектории денежно-кредитной политики и расширением программ покупки активов.

Во-вторых, центральные банки предоставили дополнительную ликвидность финансовой системе, в том числе с помощью операций на открытом рынке.

В-третьих, целый ряд центральных банков согласовали предоставление ликвидности в долларах США через механизмы кредитных линий на базе свопов.

И наконец, центральные банки возобновили действие программ, использовавшихся во время мирового финансового кризиса, а также запустили ряд новых широкомасштабных программ, в том числе для покупки более рискованных активов, таких как корпоративные облигации. Выйдя на эти рынки по существу в качестве «покупателей последней инстанции» и помогая сдерживать повышательное давление на стоимость кредита, центральные банки обеспечивают, чтобы домашние хозяйства и компании могли сохранить доступ к кредиту по доступной цене.

На настоящий момент центральные банки объявили о планах по расширению предоставления ликвидности — в том числе за счет кредитов и покупки активов — не менее чем на 6 трлн долларов и сообщили о своей готовности предпринять более масштабные меры, если это будет оправдано складывающимися обстоятельствами.

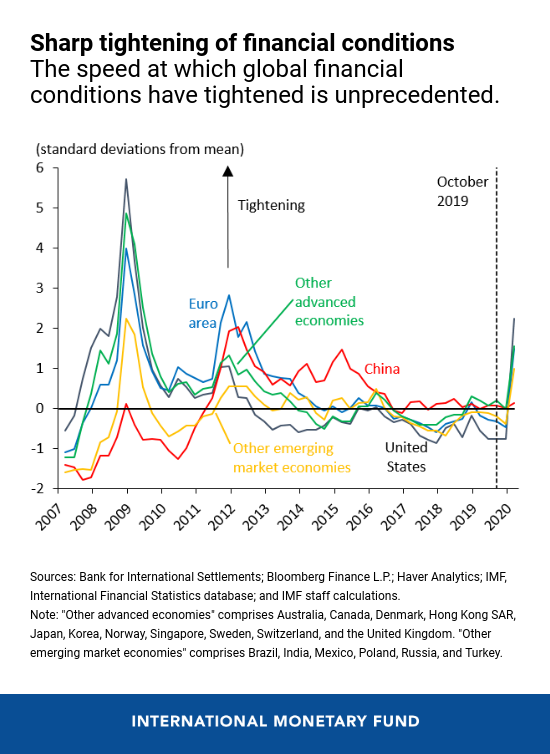

В результате этих действий, нацеленных на сдерживание спада вследствие пандемии, в последние недели произошла стабилизация настроений инвесторов. Напряженность на некоторых рынках несколько спала, а в ценах на рискованные активы восстановилась часть недавного спада. Однако настроения по-прежнему характеризуются нестабильностью, а мировые финансовые условия остаются намного более жесткими, чем в начале года.

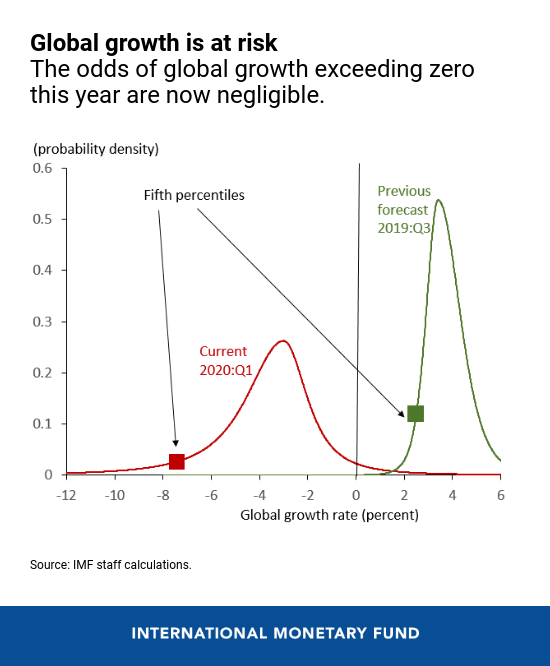

В целом резкое ужесточение мировых финансовых условий с начала вспышки COVID-19 — в сочетании с принципиальным ухудшением экономических перспектив — привело к масштабному смещению влево в статистическом распределении прогнозов мирового роста на год вперед. Это указывает на значительные риски ухудшения показателей экономического роста и финансовой стабильности. На настоящий момент имеется 5-процентная вероятность (ситуация, которая возникает один раз в двадцать лет) того, что мировой рост снизится до уровня ниже -7,4 процента. Для сравнения, в октябре 2019 года это пороговое значение находилось на уровне более 2,6 процента.

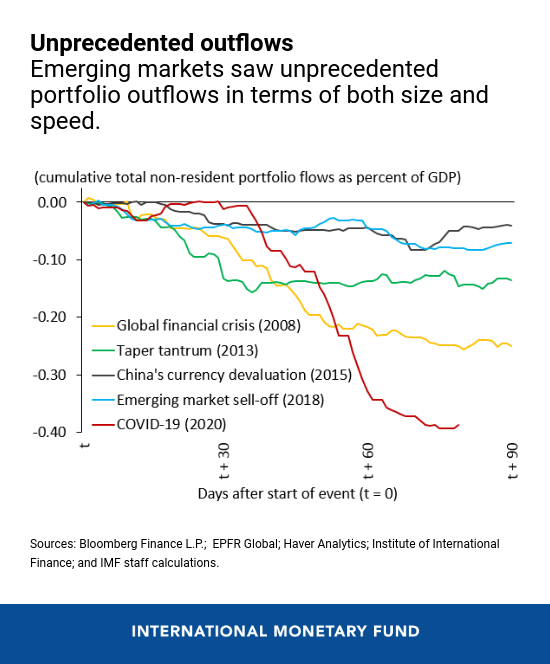

Как часто случается во время финансовых потрясений, наибольший удар приходится по степени терпимости к риску в странах с формирующимся рынком. И действительно, в странах с формирующимся рынком отмечается самый сильный поворот в потоках портфельных вложений за всю историю, составивший примерно 100 млрд долларов, или 0,4 процента их ВВП, что создает огромные трудности для более уязвимых стран.

Распространение COVID-19 в мире может потребовать наложения более жестких и более продолжительных мер сдерживания, мер, которые могут привести к дальнейшему ужесточению мировых финансовых условий, если их следствием станет более глубокий и длительный экономический спад. Такое ужесточение условий может, в свою очередь, проявить факторы финансовой уязвимости, накопившиеся за последние годы в условиях чрезвычайно низких процентных ставок. Это еще более усугубит шок, создаваемый COVID-19. Например, управляющие активами, сталкивающиеся с крупным оттоком капитала, могут оказаться вынужденными продавать активы на рынках с падающими ценами, что усугубит понижательную тенденцию в динамике цен. Кроме того, инвесторы с большой долей используемых заемных средств могут сталкиваться с необходимостью дальнейшего увеличения гарантийных депозитов и быть вынуждены распродавать свои портфели; подобное уменьшение использования заемных средств на финансовом рынке может усугубить давление в сторону продажи активов.

По мере того как компании сталкиваются со все большими трудностями, а коэффициенты дефолтов повышаются, на рынках кредита может произойти внезапная остановка активности, особенно в более рискованных сегментах, таких как рынки высокодоходных инструментов, рынки синдицированных кредитов и рынки частных долговых обязательств. Эти рынки быстро расширялись со времени мирового финансового кризиса, достигнув на глобальном уровне объема 9 трлн долларов, в то время как качество кредитов, определяемое финансовым состоянием заемщиков, стандарты андеррайтинга и механизмы защиты инвесторов ослабли. С начала марта спреды по высокодоходным инструментам стремительно выросли, несмотря на уменьшение в последнее время, особенно в тех секторах, которые в наибольшей мере пострадали от пандемии, таких как пассажирские авиаперевозки и энергетика. Аналогичным образом, резко упали цены на синдицированные кредиты — на определенный момент это падение составляло примерно половину от спада, отмечавшегося во время мирового финансового кризиса. В результате этого рейтинговые агентства пересмотрели свои прогнозы дефолтов в сторону повышения до уровней рецессии; вероятность дефолта, заложенная в рыночные цены, также резко повысилась.

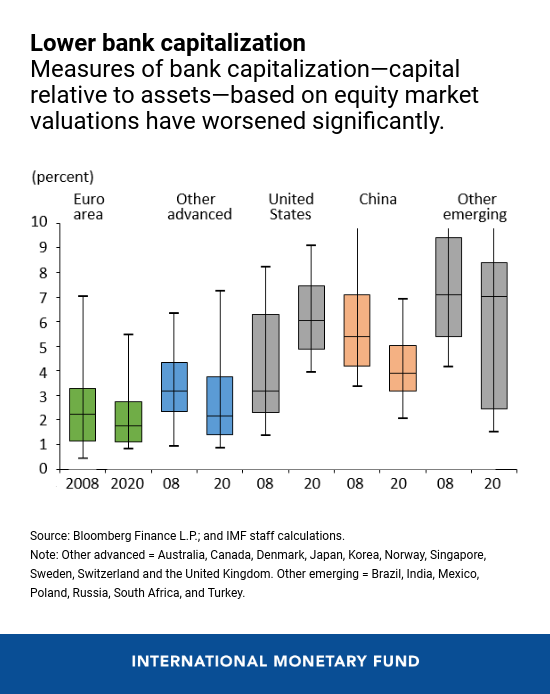

Банки имеют больший объем капитала и ликвидности, чем в прошлом. В последние годы для них проводились стресс-тесты, и они были подвержены более тщательным мерам контроля со стороны органов надзора, благодаря чему сейчас они находятся в лучшем положении, чем в начале мирового финансового кризиса. Кроме того, значительные и скоординированные меры центральных банков по предоставлению банкам ликвидности во многих странах также должны способствовать смягчению потенциальных трудностей с ликвидностью.

Тем не менее стойкость банков может быть подвергнута испытанию, если резкий спад экономической активности окажется более глубоким и более продолжительным, чем ожидается на настоящий момент.

Значительное снижение цен на акции банков с середины января действительно указывает на то, что инвесторы обеспокоены рентабельностью банковского сектора и его перспективами. Например, во многих странах показатели капитализации банков, основанные на рыночных ценах, сейчас хуже, чем они были во время мирового финансового кризиса 2008 года. Потенциальная проблема заключается в том, что банки и другие финансовые посредники могут стать усилителем проблем в случае дальнейшего углубления кризиса.

Взгляд в будущее

Центральные банки будут и далее играть критически важную роль в сохранении стабильности мировых финансовых рынков и поддержании потока кредита в экономику. Но кризис затрагивает не просто ликвидность. Он прежде всего ставит вопросы в отношении платежеспособности, причем в такой момент, когда в крупных сегментах мировой экономики наблюдается полная остановка деятельности. Соответственно, жизненно важная роль ложится на налогово-бюджетную политику.

Совместное проведение мер денежно-кредитной, налогово-бюджетной и финансовой политики должно быть направлено на то, чтобы смягчить последствия вызванного COVID-19 шока и обеспечить стабильный и устойчивый подъем, когда пандемия будет поставлена под контроль. Для поддержания уязвимых стран, восстановления уверенности на рынках и сдерживания рисков для финансовой стабильности принципиально важную роль будет играть тесная и непрерывная координация действий на международном уровне. МВФ готов выступить всем весом своих ресурсов — сначала для помощи в защите наиболее уязвимых стран мира, а ориентируясь на долгосрочную перспективу — для укрепления последующего подъема.

*****

Тобиас Адриан — финансовый советник и директор Департамента денежно-кредитных систем и рынков капитала Международного Валютного Фонда (МВФ). В этом качестве он возглавляет работу МВФ в сфере надзора за финансовым сектором, денежно-кредитной и макропруденциальной политики, финансового регулирования, управления долгом и рынков капитала. Он также курирует деятельность в области развития потенциала в странах-членах МВФ. До начала работы в МВФ г‑н Адриан занимал должность старшего вице-президента Федерального резервного банка Нью-Йорка и заместителя директора Группы исследований и статистики.

Г-н Адриан преподавал в Принстонском университете и Университете Нью‑Йорка и имеет множество публикаций в экономических и финансовых журналах, в том числе в American Economic Review, Journal of Finance, Journal of Financial Economics и Review of Financial Studies. Он имеет докторскую степень Массачусетского технологического института, магистерскую степень Лондонской школы экономики, диплом Университета Гёте во Франкфурте и степень бакалавра Университета Дофин в Париже. Он получил аттестат о среднем образовании по литературе и математике в школе Гумбольдта в Бад-Хомбурге.

Фабио М. Наталуччи — заместитель директора Департамента денежно-кредитных систем и рынков капитала. Он отвечает за Доклад по вопросам глобальной финансовой стабильности, в котором приводятся результаты проводимой МВФ оценки рисков для мировой финансовой стабильности. До начала работы в МВФ Фабио занимал должность старшего помощника директора Отдела по валютным вопросам в Совете управляющих Федеральной резервной системы. С октября 2016 года по июнь 2017 года г‑н Наталуччи был заместителем помощника секретаря по международной финансовой стабильности и регулированию в Министерстве финансов США. Г‑н Наталуччи имеет докторскую степень по экономике Нью-Йоркского университета.