COVID-19疫情带来了前所未有的人类和卫生危机。遏制病毒的必要措施已引发经济下滑。在此关头,危机的严重性和持续时间存在极大的不确定性。最新的《全球金融稳定报告》显示,金融体系已受到显著的影响,危机的进一步加剧可能影响全球金融稳定。

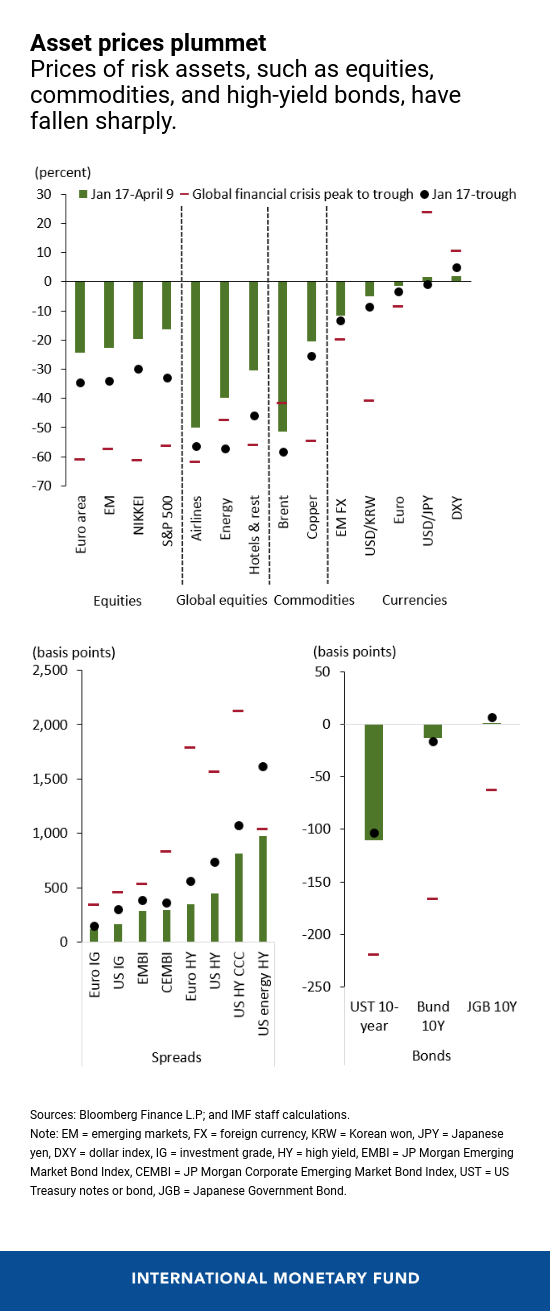

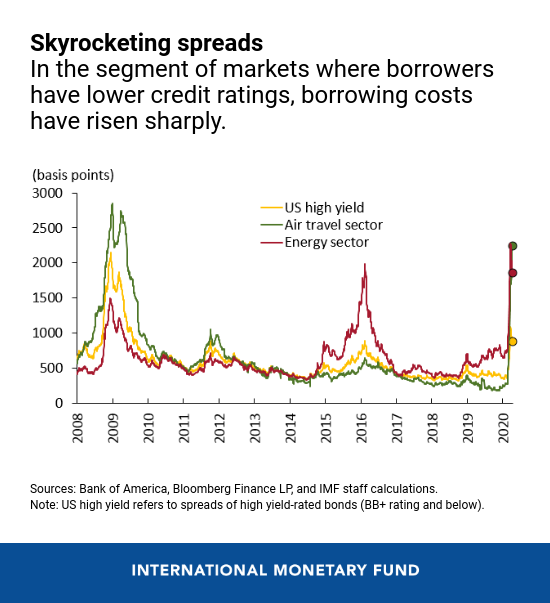

自疫情爆发以来,风险资产价格已出现急剧下跌:近期抛售最严重时,风险资产出现的跌幅达到2008和2009年期间的一半甚至更多。例如,大型和小型经济体的多个股市在低点已出现30%甚至或更大的跌幅。信用利差大幅上升,尤其是评级较低的公司。主要短期融资市场也出现承压迹象,包括全球美元市场。

市场压力

鉴于疫情对经济的影响存在不确定性,市场波动性飙升,很多国家的波动性达到了全球金融危机期间的水平。随着波动性飙升,市场流动性严重恶化,包括传统上被视为深度较好的市场(如美国国债市场)也如此,这进而导致资产价格突然变动。

为维护全球金融体系稳定并支持全球经济,全球央行构成了第一道防线。首先,它们通过下调政策利率大幅放松了货币政策——发达经济体的利率已降至历史低点。半数新兴市场和低收入国家的央行也降低了政策利率。 央行关于未来货币政策路径的指引以及资产购买计划的扩大也将强化降息的影响。

第二,央行已经向金融体系提供了额外的流动性,包括通过公开市场操作。

第三,多家央行已同意通过互换额度安排来加强美元流动性供应。

最后,央行已重新启用全球金融危机时期实施的计划,并启动了一系列广泛的新计划,包括购买风险更高的资产,例如公司债券。通过在这些市场以“最后购买人”身份介入,并帮助控制信贷成本的上行压力,央行正在努力确保家庭和公司能继续以可负担的价格获取信贷。

截至目前,央行已宣布扩大流动性供给的计划——包括通过贷款和资产购买——规模至少达到6万亿美元,并表示已做好准备在必要情况下扩大规模。

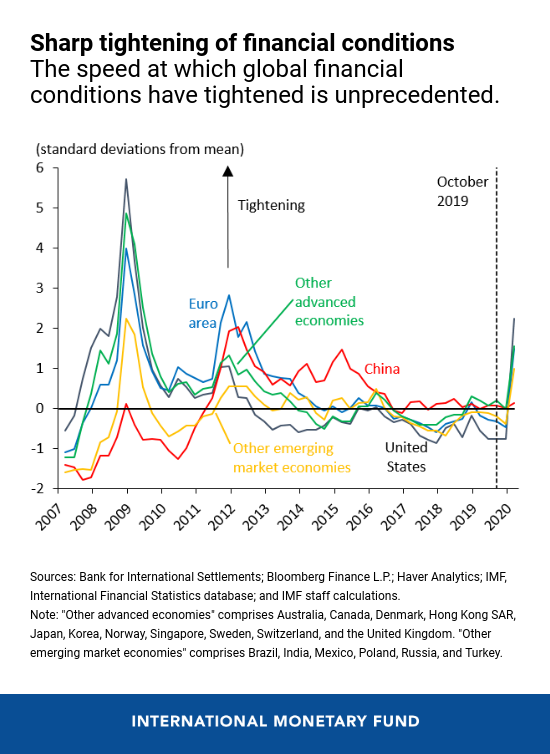

这些旨在控制疫情后果的行动使得投资者情绪最近几周趋于稳定。部分市场的压力在一定程度上有所减弱,风险资产价格回补了此前部分的下跌。然而,市场情绪仍很脆弱,且全球金融条件与年初相比依然趋紧得多。

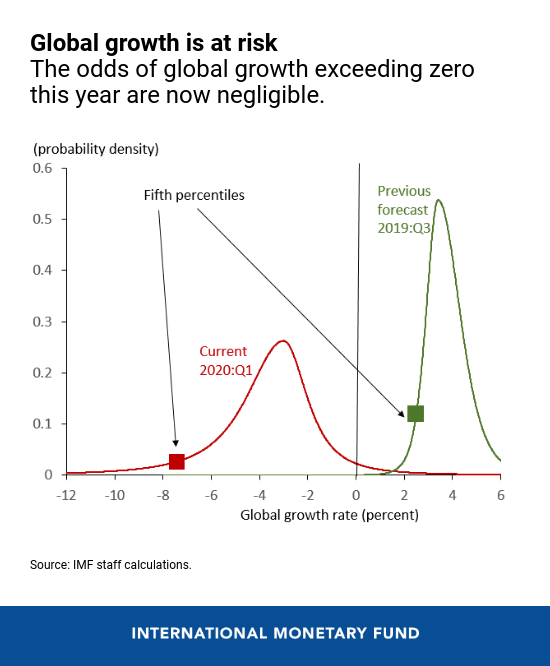

总体而言,全球金融条件自COVID-19疫情以来急剧收紧——加上经济前景大幅恶化——已经使未来一年的全球经济增长分布大幅向左平移。这表明,经济增长和金融稳定面临的下行风险显著增加。目前,全球经济增速降至-7.4%以下(20年一遇事件)的可能性达到5%。相比之下,2019年10月该门槛值超过2.6%。

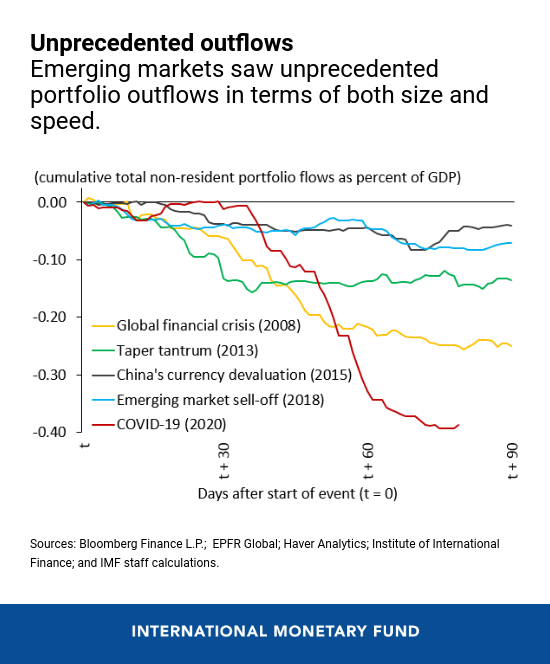

正如金融危机时经常发生的那样,新兴市场承担的风险最大。事实上,新兴市场已出现有史以来最急剧的证券投资流动逆转——约1000亿美元,占其GDP的0.4%——这给较脆弱的国家带来了严峻挑战。

COVID-19的全球传播可能需要我们采取更严格和更持久的防控措施,若这些行动引发更严重和持续的经济下滑,可能导致全球金融条件进一步收紧。金融条件收紧可能进而暴露近年来极低利率环境下累积的金融脆弱性。这将进一步加剧COVID-19疫情的冲击。例如,面临资金大规模外流的资产管理公司可能被迫向不断下跌的市场出售资产,从而加剧价格的下行波动。此外,杠杆投资者可能面临进一步追加保证金且可能被迫出售其投资组合,这种金融去杠杆可能加剧出售压力。

随着公司陷入困境、违约率攀升,信贷市场可能突然停滞,尤其是在高收益率、杠杆贷款和私人债务市场等高风险领域。这些市场自全球金融危机以来快速扩张,全球规模达到9万亿美元,同时借款人的信用质量、承销标准和投资者保护有所减弱。自3月初以来,高收益率产品利差飙升,但近期有所下降,尤其是在受疫情影响最严重的部门,如航空和能源业。与之类似,杠杆贷款价格急剧下跌,大约是全球金融危机期间跌幅的一半。因此,评级机构已将投机级债券的违约预测上调至衰退级,市场情况也显示违约事件急剧增加。

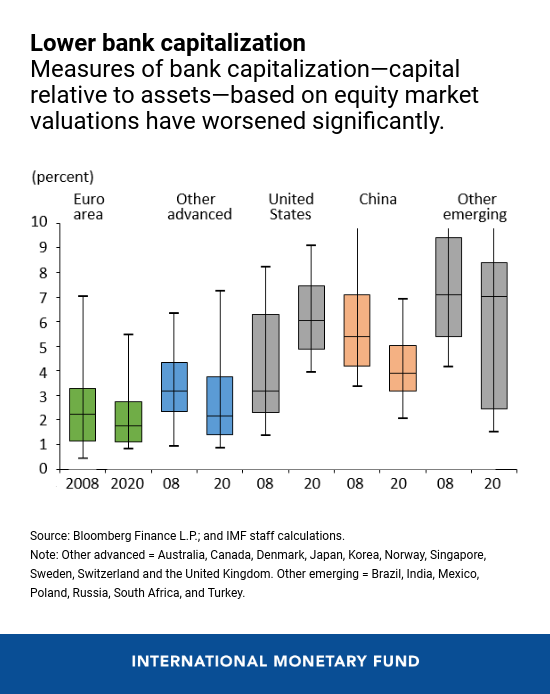

与过去相比,银行拥有更多的资本和流动性,近年来,它们经历了压力测试和更严格的监管审查,因此状况好于全球金融危机初期。此外,很多经济体的央行采取了大规模和协调的行动以便向银行提供流动性,这应该也有助于缓解潜在的流动性压力。

然而,在经济活动急剧放缓且可能比当前预期更严重、更持久的背景下,银行的韧性可能受到考验。

事实上,1月中旬以来银行股价的大幅下跌显示,投资者对银行部门的盈利水平和前景感到担忧。例如,很多国家目前基于市场价格的银行市值指标现在比2008年全球金融危机时期还要糟糕。值得担忧的是,若危机进一步深化,银行和其他金融中介机构可能发挥发大器的作用。

展望未来

央行在维护全球金融市场稳定和保持信贷向实体经济流通中仍将发挥关键作用。但此次危机不是简单的流动性问题。它的主要问题是偿付能力——当前全球经济的很多大型部门已经完全停滞。因此,财政政策可以发挥关键作用。

货币、财政和金融政策应该共同发挥作用,以缓解COVID-19冲击的影响,确保疫情得到控制后经济能够稳定、可持续地复苏。密切、持续的国际协调将对支持脆弱国家恢复信心和控制金融稳定风险至关重要。国际货币基金组织已做好准备,充分利用所有资源——首先帮助保护世界最脆弱的经济体,同时在长期内加强最终的经济复苏。

*****

Tobias Adrian 是国际货币基金组织金融顾问兼货币与资本市场部主任。任职期间,他领导开展了国际货币基金组织关于金融部门监督、货币和宏观审慎政策、金融监管、债务管理以及资本市场的工作。他还负责监督国际货币基金组织成员国的能力建设工作。在加入国际货币基金组织之前,他曾担任纽约联邦储备银行高级副总裁及研究和统计部副主任。

Adrian先生曾在普林斯顿大学和纽约大学任教,在包括《美国经济评论》、《金融杂志》、《金融经济学期刊》、《金融研究评论》等经济金融期刊上发表多篇文章。他拥有麻省理工学院博士学位、伦敦经济学院硕士学位、法兰克福歌德大学的理学硕士学位以及巴黎第九大学硕士学位。他在德国巴特洪堡的洪堡中学获得文理高中文凭。

Fabio M. Natalucci 是国际货币基金组织货币与资本市场部副主任。他负责《全球金融稳定报告》的撰写工作,该报告提供国际货币基金组织关于全球金融稳定风险的评估。加入国际货币基金组织之前,他曾担任美国联邦储备委员会货币事务部的高级助理主任。2016年10月-2017年6月,他担任美国财政部负责国际金融稳定和监管的副助理部长。他拥有纽约大学经济学博士学位。