新型コロナウイルス感染症(COVID-19)の世界的流行(パンデミック)は、人的被害の面でも保健の面でも未曾有の危機をもたらしている。ウイルスを封じ込めるために必要な措置は、景気後退を引き起こした。現時点では、景気後退の深刻さと長さをめぐって非常に大きな不確実性がある。最新の「国際金融安定性報告書(GFSR)」によれば、金融システムはすでに劇的な影響を受けており、危機のさらなる激化に伴って世界の金融安定性が損なわれる可能性がある。

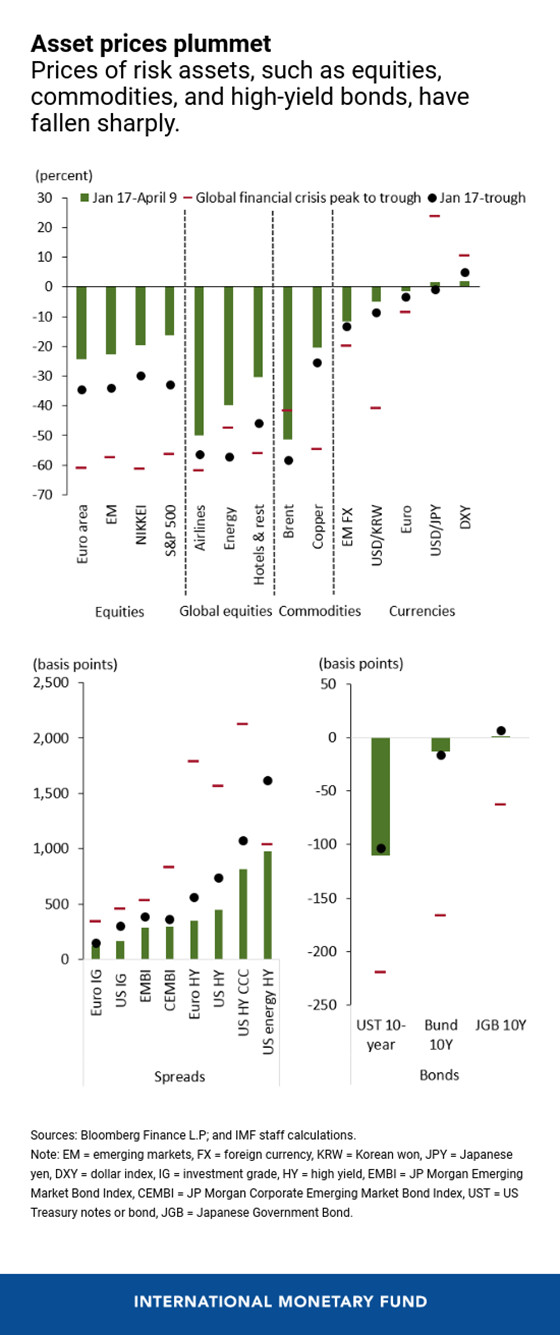

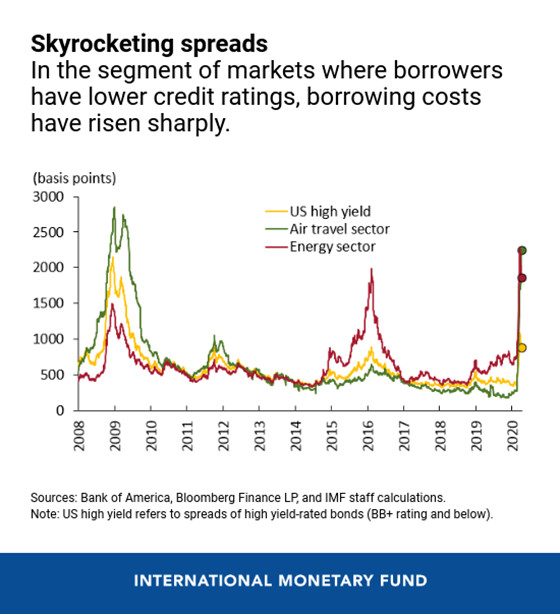

パンデミック発生以来、リスク資産価格は急落している。リスク資産は、直近で最も下がった際に、価格の下落幅が2008〜2009年の下落時の半分以上に達した。例えば、国の大小を問わず、多くの株式市場で株価は底を打つまでに30%以上下落した。信用スプレッドも急拡大しており、特に低格付けの企業についてそれが顕著に見られる。緊張の兆候は、国際的なドル市場を含む主要な短期資金調達市場においても表れている。

市場の緊張

パンデミックの経済的影響をめぐって不確実性が見られる中で、ボラティリティが急上昇しており、一部では世界金融危機時以来の水準に達している。ボラティリティの急上昇に伴い、市場の流動性が大幅に低下している。米国債市場のように従来は厚みがあると考えられてきた市場も例外ではなく、資産価格の急激な変動につながっている。

国際金融システムの安定性を確保し、世界経済を支えるべく、世界中の中央銀行が防衛の最前線に立っている。第一に、中央銀行は政策金利の引き下げによって金融政策を大幅に緩和した。先進国では政策金利が過去最低水準となっている。新興市場国やより低所得の国々を見ても、その半数の中央銀行が政策金利を引き下げた。利下げの効果は、将来の金融政策経路や拡大された資産買い入れプログラムに関する中央銀行のガイダンスによって強化されるだろう。

第二に、中央銀行は公開市場操作等を通じて金融システムに追加の流動性を供給した。

第三に、いくつかの中央銀行がスワップ取極により米ドル流動性供給を拡充することに合意した。

最後に、中央銀行は世界金融危機時に用いたプログラムを再発動するとともに、一連の広範にわたる新規プログラムを開始した。社債等の高リスク資産の買い入れもその一例である。中央銀行は、こうした市場にまさに「最後の買い手」として介入し、信用コストの上昇圧力を抑制することで、家計と企業が引き続き安価な信用にアクセスできるようにしている。

現在までに、中央銀行は融資や資産買い入れを始めとして流動性供給を少なくとも6兆ドル拡大する計画を発表しており、また、情勢により必要となる場合にはさらに多くのことを行う用意があると表明している。

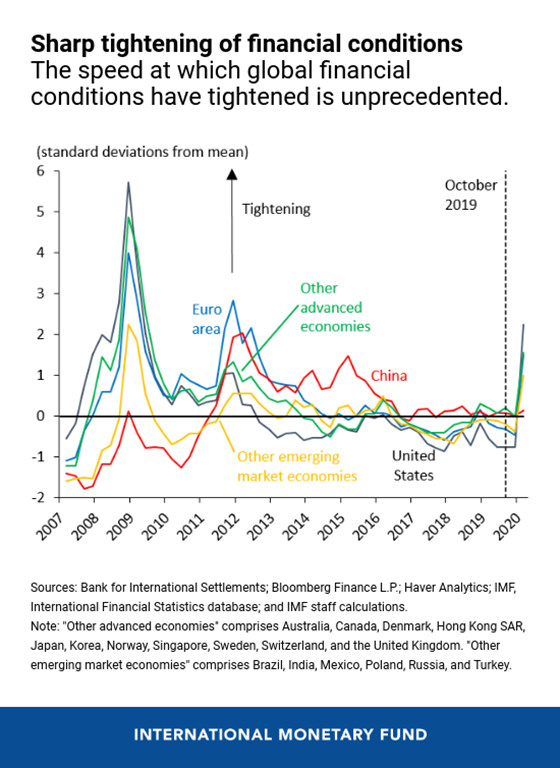

パンデミックの影響を抑えるためのこうした行動の結果、この数週間で投資家心理は安定している。一部の市場に見られた緊張は多少和らぎ、リスク資産価格は直近の下落幅を一部回復した。しかし、マインドは引き続き脆弱であり、世界の金融環境も年初に比べて大幅にタイト化したままである。

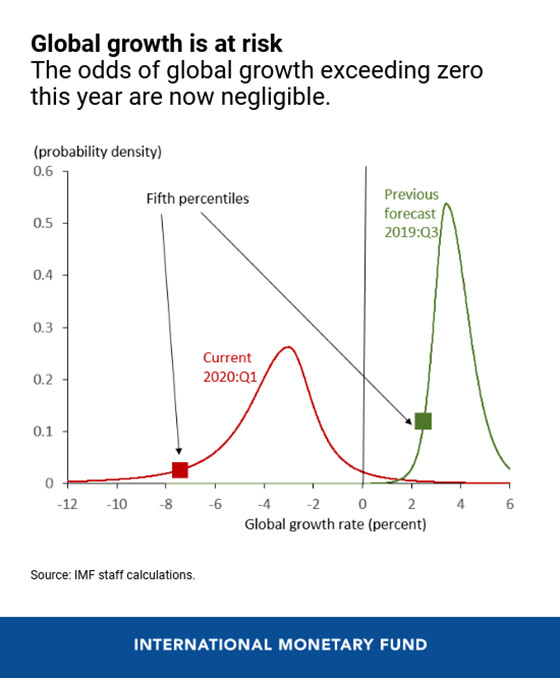

全体として、新型コロナウイルス感染拡大以後、世界の金融環境が急激にタイト化したことに加え、経済見通しが劇的に悪化していることで、1年後の世界成長率の分布が大きく左にシフトしている。このことは、成長と金融安定性にとっての下振れリスクが顕著に高まっていることを示している。現在では、5%の確率で世界成長がマイナス7.4%を下回る可能性がある。これは20年に1回起こるという確率である。ちなみに、2019年10月時点では、この5パーセンタイル値は成長率2.6%を上回っていた。

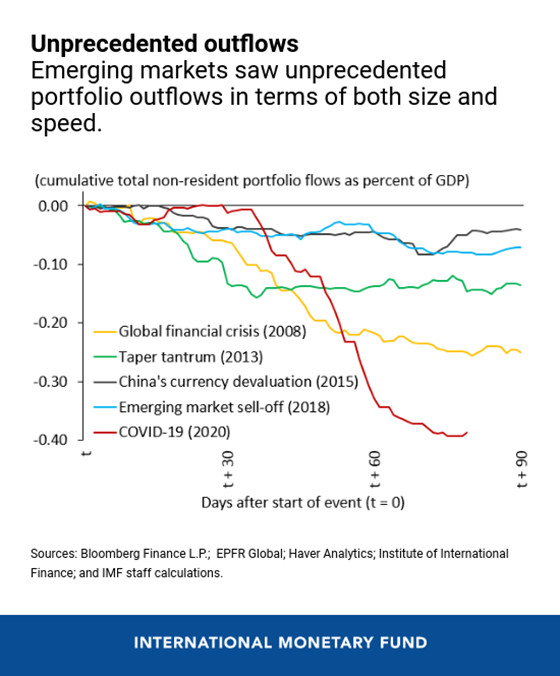

金融危機の際にしばしば見られるように、新興市場国に最も大きな負担がかかる恐れがある。実際、新興市場国では証券投資資金の史上最大規模の逆流が起きている。その規模は約1,000億ドル、GDPの0.4%に達しており、脆弱性の高い国に厳しい課題を突きつけている。

新型コロナウイルスの世界的な感染拡大に伴い、より厳格かつより長期的な封じ込め措置が必要となりうる。そうした行動の結果、景気後退が深刻化し長引くことになれば、世界の金融環境は一層タイト化する可能性がある。そうしたタイト化の結果、近年の超低金利環境において蓄積された金融脆弱性が露呈することになるかもしれない。そうなれば、新型コロナウイルスのショックにさらに拍車をかけることになるだろう。例えば、大規模な資金流出に直面した資産運用業者は市場価格が低下している中で資産処分を余儀なくされ、価格の低下を助長する可能性がある。さらに、レバレッジを利用した投資家はさらなる追加証拠金の発生に直面して、ポートフォリオの清算を迫られる可能性がある。そのような金融レバレッジの解消は売り圧力を高めうる。

企業が経営不振に陥り、デフォルト率が高まれば、クレジット市場が急停止する可能性がある。特に、高利回り債やレバレッジドローン、私募債等の高リスク銘柄でその可能性が高い。こうした市場の規模は、世界金融危機以降に急拡大して世界全体で9兆ドルに達している。他方で、借り手の信用の質や与信基準が低下し、投資家保護は弱体化してきた。3月初旬以降、高利回り債のスプレッドが急拡大している。直近では縮小しているものの、航空やエネルギーといったパンデミックの影響を最も受けている部門でこの点が顕著に見られる。同様に、レバレッジドローン価格も急落しており、世界金融危機中のある時点で見られた下落幅の約半分に達している。その結果、格付機関は投機的等級債券のデフォルト率予測を景気後退水準へと上方修正しており、市場が織り込むデフォルト率も急上昇している。

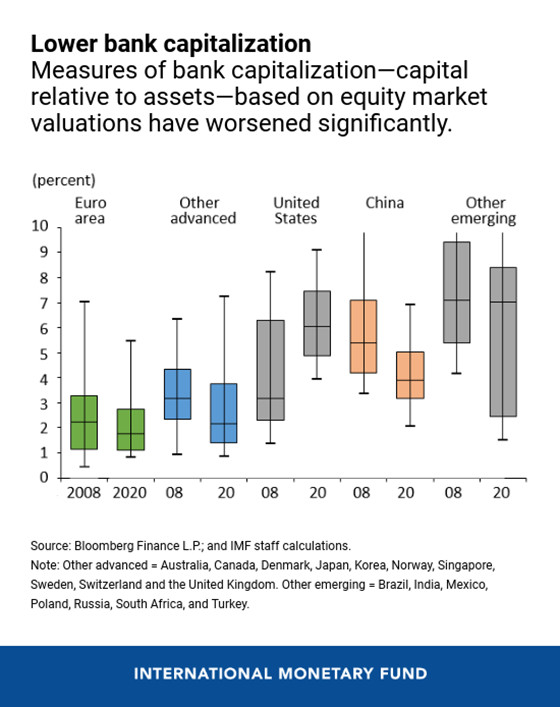

銀行部門はかつてに比べ資本も流動性も充実しており、近年ストレステストやより一層の監督上の精査も受けていることから、世界金融危機の勃発時に比べればより安定した状況にある。さらに、多くの国で中央銀行が銀行に流動性を供給するために相当規模かつ協調的な行動をとっていることも、潜在的な流動性逼迫を緩和する上で有用となるはずでる。

しかし、経済活動の急激な減速が現在の予測よりも深刻化・長期化する可能性がある中、銀行の耐性が試されることになるかもしれない。

実際、1月中旬以降に銀行株価が大幅に下落していることは、投資家が銀行部門の収益性と見通しに懸念を抱いていることを示唆している。例えば、市場価格に基づく銀行の自己資本に関する指標は、多くの国で2008年の世界金融危機時よりも悪くなっている。銀行や他の金融仲介機関が増幅装置として機能することで、危機がさらに深刻化しかねないことが懸念される。

今後の見通し

中央銀行は、国際金融市場の安定性を守り、経済全体への資金の流れを維持する上で、引き続き重要となる。しかし、今回の危機は単に流動性に関するものではない。世界経済のかなりの部分が完全停止している中にあって、第一義的には支払能力が問題となっている。そのため、財政政策の果たすべき役割が重要である。

金融政策と財政政策、金融セクター政策はともに、新型コロナウイルスのショックによる影響を緩和し、パンデミックの制御が可能となった際には着実かつ持続可能な回復を確保することを目指す必要がある。脆弱国を支援し、市場の信頼を回復し、金融安定性リスクを抑制するためには、緊密で継続的な国際協調が必要不可欠となる。IMFは、まずは世界の最も脆弱な国の保護に貢献し、長期的には将来の回復を強化するために、持てるリソースのすべてを駆使する用意がある。

*****

トビアス・エイドリアンはIMF金融顧問兼金融資本市場局長。IMFの金融部門サーベイランスや金融政策・マクロプルーデンス政策、金融規制、債務管理、資本市場に関する業務を統括。また、加盟国で実施するIMFの能力開発活動も統括。ニューヨーク連銀上級副総裁と調査統計グループ副グループ長を経て現職。

プリンストン大学およびニューヨーク大学で教鞭をとった経験があるほか、「American Economic Review」「Journal of Finance」「Journal of Financial Economics」「Review of Financial Studies」等学術誌への掲載多数。マサチューセッツ工科大学博士、ロンドン・スクール・オブ・エコノミクス修士、フランクフルト大学ディプロマ、パリ・ドフィーヌ大学修士。バート・ホンブルクのフンボルト高校卒業(文学・数学専攻)。

ファビオ・マッシモ・ナタルッチは金融資本市場局副局長。国際金融安定性リスクに関するIMFの評価を示す「国際金融安定性報告書(GFSR)」の責任者を務めている。米連邦準備制度理事会(FRB)金融政策局上級局長補を経て現職。2016年10月から2017年6月まで米財務省国際金融安定・規制担当次官補代理。ニューヨーク大学経済学博士。