新型コロナウイルス感染症(COVID-19)による経済危機で仕事を失った人々に、迅速に金銭的支援を届けるという実務的課題に、先進国も発展途上国も頭を悩ませている。経済活動の停止、身体的距離を確保するための措置、一貫性のない社会的保護制度、そして低所得国にとってはインフォーマル(非公式)経済が占める割合の高さといった要因が作業を難しくしている。多くの政府がモバイル・テクノロジーを活用して人々の支援に取り組んでいる。

西アフリカの人口800万人の小国であるトーゴは、携帯電話を使って2週間足らずで50万人に緊急経済支援を届けることができた。この仕組みはとりわけ女性に給付を届けるのに有効で、支援策の透明性向上にも役立った。モロッコのインフォーマル経済で働く人々も、携帯電話を通じて迅速かつ効率的に政府の支援を受け取っている。

社会扶助と現金給付

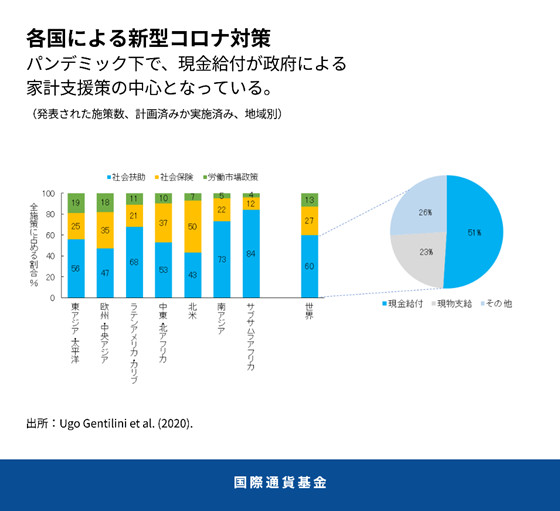

多くの新興市場国と低所得国は、世帯と個人への直接的支援を拡大している。それは直接的に雇用を守れないためだ。就業状態に関するデータの欠如、そしてインフォーマル経済において企業と個人の境界が曖昧であることが、有効な労働市場政策の妨げとなっている。そこで政府は社会的保護制度を強化するため、その対象範囲を広げつつ、現金給付に力を入れている。

サブサハラアフリカ諸国では、パンデミックが始まって以降発表された対策の80%以上が給付形式で、労働市場政策はわずか4%にとどまる。世界全体で見ると、各国が採った対策の30%が現金給付だ。

通常、最も脆弱な世帯を対象とする所得支援は、社会経済的情報とリンクした強固な全国個人識別番号システムに依拠し、最も支援を必要とする人々に現金を届けるために多様な方法を採用する。危機に迅速に対応しようとしたとき、こうした要素がひとつでも欠けていると難しい問題が生じる。たとえば社会経済的情報が欠如しているために政府が受給者を特定できなければ、セーフティネットを広げるために支出を増やすか、支援を必要としている世帯が対象外となっても支出を厳格に管理するかの選択を迫られるかもしれない。

効果的な現金給付の仕組み

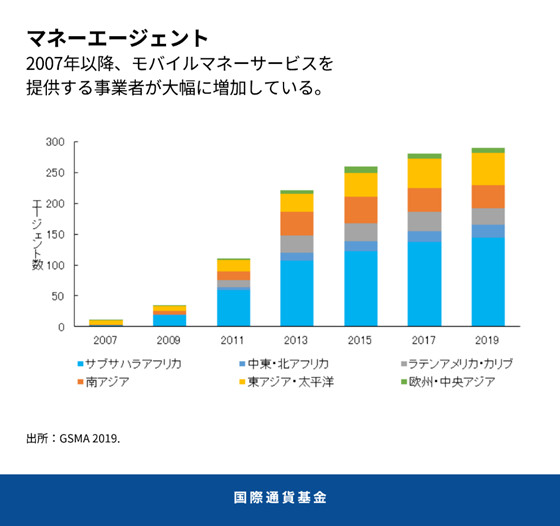

大規模に現金給付を実施する手段として、モバイルマネーは効果的で、身体的距離も確保しやすい選択肢だ。新興国や途上国では携帯電話の所有率や使用率がきわめて高い。また世界では成人人口10万人あたり銀行は11店、ATMは33台しかないのに対し、モバイルマネー・エージェント(利用者がモバイル口座への現金預入や引き出し、電話用プリペイドカードの購入ができる小規模小売業者)は228店ある。このためモバイルマネーを使えば、農村部や僻地に住む人々が政府の給付金制度を利用するために長距離を移動したり、列に並んだりする必要もなく、銀行口座を開設する必要さえない。これは正式な金融機関を利用できない人が世界に17億人いることを考えると、重要な利点だ。

パンデミックをきっかけに、多くの国がモバイルマネーのエコシステムを強化し、各国固有の制約の解消に努めるようになった。モバイルマネーが発展している国では、政府は迅速に対応ができた。エクアドルは2週間で認可されたマネーエージェントの数を倍増させた。マレーシアは無料のモバイルインターネット・アクセスを拡充した。ナイジェリアはモバイルネットワーク運営会社と協力し、通信時間の購入パターンから都市部の脆弱なインフォーマル経済労働者を特定した。サウジアラビアはモバイル決済を奨励するため、モバイル使用料を引き下げた。ペルーは数年前に、モバイル事業者大手3社と銀行32行の間の送金を可能にするプラットフォームを設立している。

モバイルマネーにもリスクや制約はある。農村部や僻地には、モバイルサービスの範囲から外れている、マネーエージェントを容易に利用できない、あるいは単に電気が通じていない地域もある。モバイルマネーを現金に交換するコストが依然として高いこともある。デジタル・リテラシーや金融リテラシーの低さが、デジタル・モバイルサービスの利用を阻害することも明らかになっている。

多くの国の政策当局者は今回のパンデミックによって、通信会社やフィンテック会社が発行するモバイルマネーをめぐる規制上の欠陥を迅速に解消する必要に迫られた。こうしたサービスの利用者は、銀行の顧客ほど規制によって保護されていないことが多い。モバイル利用を拡大するリスク(サイバーリスクやデジタル詐欺など)が、その恩恵を上回らないように注意することが重要だ。

モバイルマネーの枠組み

今回の危機への対応にとどまらず、腐敗の抑制、効率性や財政の透明性の向上、そしてインフォーマル経済や女性を中心に金融の包摂性を高める手段として、多くの国がモバイル決済プラットフォームの強化を目指してきた。

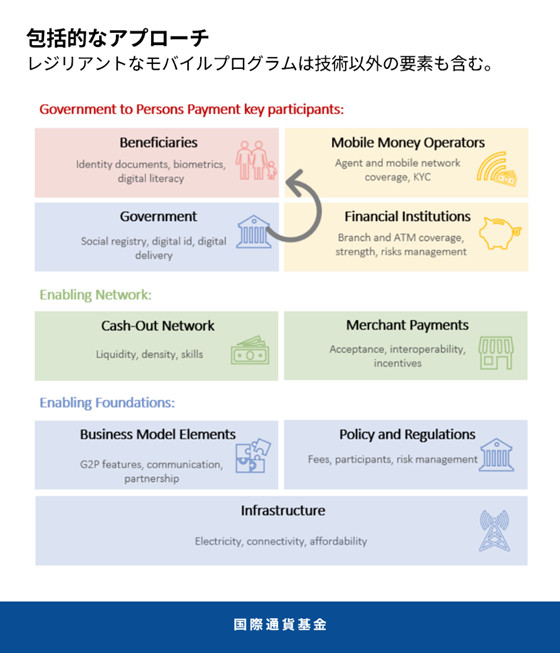

各国政府はパンデミックの影響を緩和するためにモバイル・テクノロジーを使った現金給付を迅速に拡大すると同時に、モバイル・テクノロジーの開発にとどまらず、堅牢でレジリアントなモバイルプログラムを支えるエコシステム全体を検討する広範な取り組みを進めるべきだ。

政策当局者と産業界によって、持続可能なモバイルマネー・プラットフォームの全「構成要素」を統合するために、包括的枠組みが考慮されるべきだ。そこにはステークホルダーや、リスクに対してメリットを最大化するような設計や政策的要素が含まれる。

各国が危機モードからニューノーマル(新常態)へと移行し始めた今は、ロックダウンの経済的打撃に苦しむ人々への支援を拡充しようとしたとき、どのような阻害要因に直面したかを振り返る良いタイミングでもある。それと同時に、所得減少を補うのに最も効果のあった対策を発展させていくこともできる。その際には危機の最中に実施した急場しのぎの策ではなく、持続可能な解決策に集中すべきだ。こうした取り組みを、テクノロジーを活用して中期的に社会的保護制度を強化するための政府による広範な戦略の一環として位置づける必要がある。

*****

ソーニャ・ダビドビッチは専務理事室のエコノミストでIT部門のデジタルエキスパート。IMFでは統計局、財務局で勤務したほか、アジア太平洋局と欧州局で各国を対象にした業務をこれまでに複数担当してきた。デジタルエキスパートとして、IMF加盟国が経済上・開発上の戦略目標を達成する上で新しいテクノロジーをどう役立てられるか模索している。中央銀行デジタル通貨導入上の考慮点に関して取り組んでいる部局横断チームの一員でもある。IMFイノベーションラボの創設時アドバイザー委員会の一員として、当ラボの設立、運営、ガバナンスを方向付ける上での貢献を行った。ジョージタウン大学とボン大学でそれぞれ修士号を取得。

デルフィーヌ・プラディは2016年からIMFで勤務。財政局のシニアエコノミスト。支出政策の諸問題に関する業務を、社会支出・エネルギー補助金・デジタル経済に重点を置きながら進めている。IMFでの勤務開始前にはフランス財務省(2010年から2012年)で勤務した後、フランス社会労働大臣と大統領のアドバイザー(2012年から2016年)を務めた。フランスの国立高等師範学校(カシャン)卒業生で、トゥールーズ経済学院の博士号を取得。

ハービー・トープはIMFの主任デジタルアドバイザー。デジタルアドバイザリー室長として、IMF加盟国にとって重要で、大きな変化をもたらすテクノロジーをIMFが理解できるように支援している。例えば、フィンテック、人工知能、ブロックチェーン、ビッグデータ、クラウドや関連するサイバーリスクである。熱心なテクノロジー現実主義者として、特に新興市場国や低所得国を中心に、技術のトレンド、機会やリスクに関して先入観抜きの国際的な専門知識を提供するように努めている。自らが設立したデジタルアドバイザリー室は、各国にとって重要なデジタル課題を支える技術支援業務を提供している。中央銀行デジタル通貨、資金洗浄対策、デジタル政府サービス、オープンバンキングといったテーマだ。前職は主任エンタープライズアーキテクト。IT戦略や技術革新、国家デジタル戦略の分野で豊富な経験を有する。