L’abondance de sources d’énergie peu coûteuses a laissé place à la pénurie, dans le contexte de la faiblesse des investissements et de la guerre

La dernière décennie a semblé annoncer une ère d’abondance énergétique, avec une croissance rapide de la production d’hydrocarbures et d’énergies renouvelables. Cela n’est plus qu’un lointain souvenir à présent, surtout en Europe.

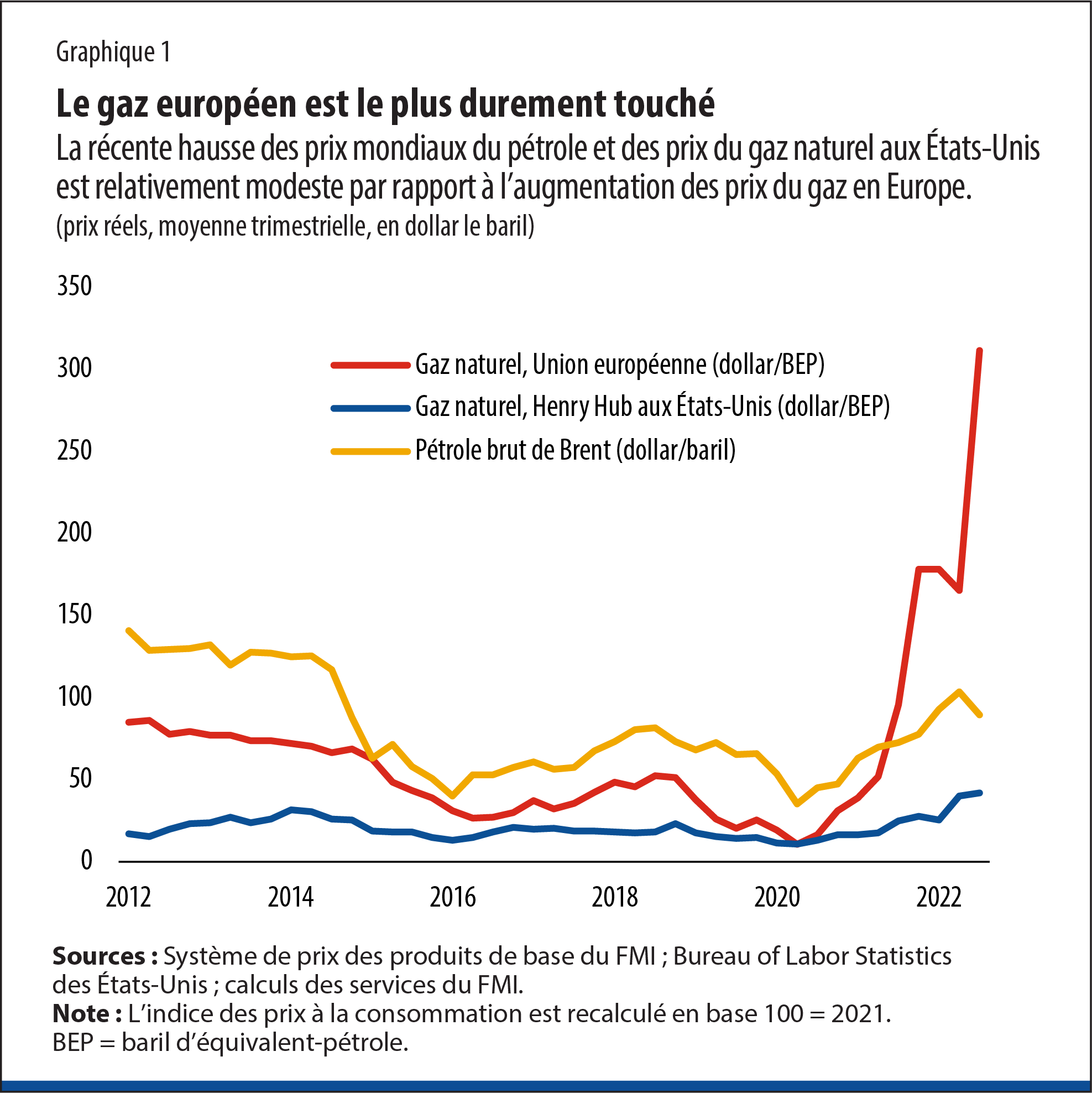

Les prix du gaz en Europe ont atteint des niveaux sans précédent au troisième trimestre de 2022 : ils ont été multipliés par 14 environ par rapport au troisième trimestre de 2019 (graphique 1). Dans le même temps, les prix du gaz ont triplé aux États-Unis et les prix mondiaux du pétrole ont augmenté de quelque 40 %.

Malgré une légère modération des prix depuis le troisième trimestre de 2022, les prix élevés de l’énergie sont l’une des principales causes de la forte inflation et un important frein à la croissance économique à travers le monde.

Comment la planète est-elle passée aussi vite d’une période où l’énergie était peu coûteuse à la crise énergétique qui sévit aujourd’hui ? Quel était le degré de vulnérabilité des marchés de l’énergie avant qu’ils ne soient ébranlés par la guerre en Ukraine ? Et pourquoi le gaz naturel a-t-il été beaucoup plus durement touché que le pétrole ?

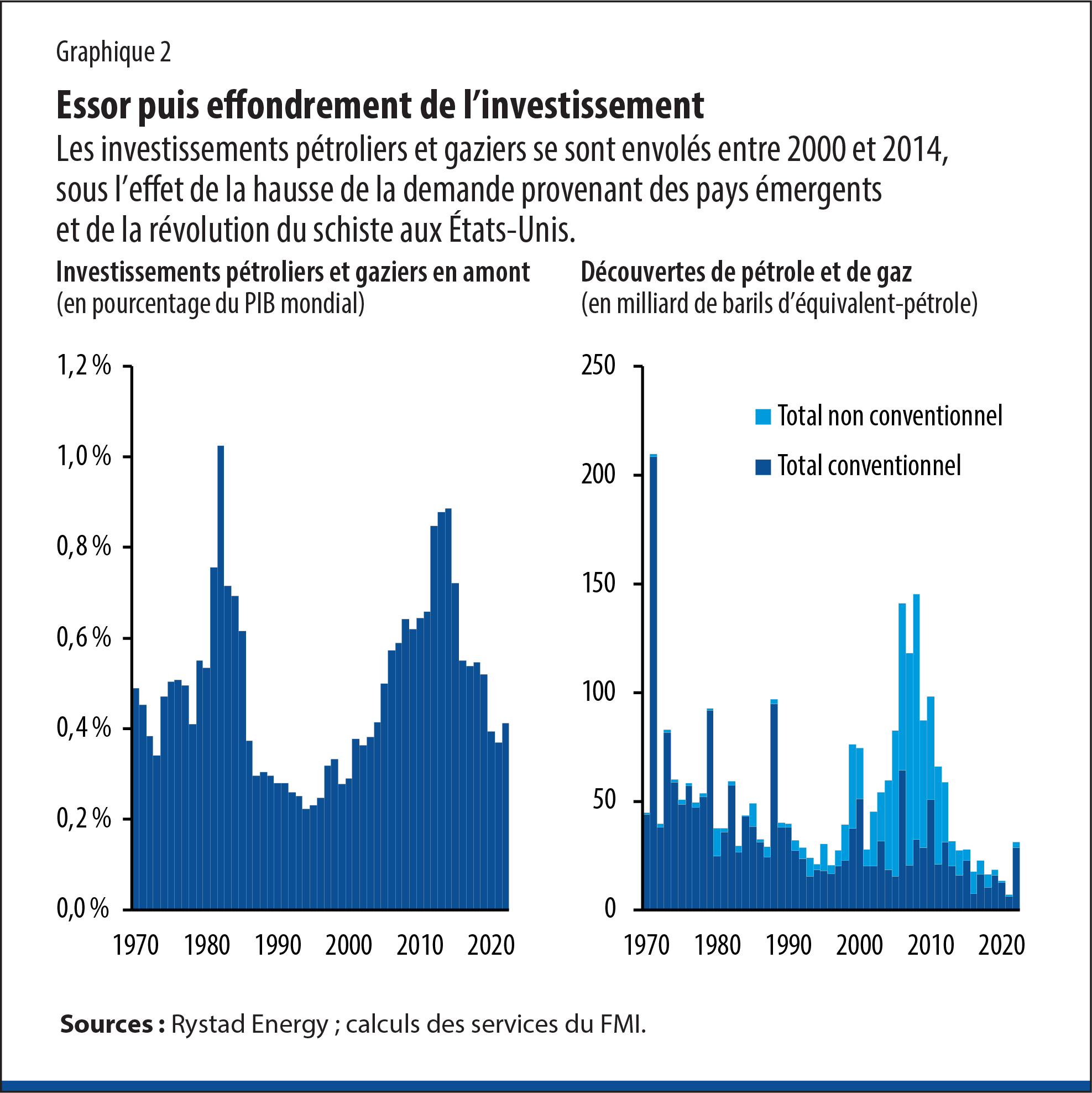

À partir du début du siècle environ, les investissements pétroliers et gaziers se sont envolés à l’échelle mondiale pour culminer en 2014 (graphique 2). L’essor de l’investissement a été provoqué par les prix élevés (à la suite de la vigueur de la demande émanant des pays émergents) et par la révolution de l’huile et du gaz de schiste aux États-Unis après l’innovation technologique en matière de fracturation dans les gisements d’hydrocarbures non conventionnels. Cela a été porteur de transformations profondes. Les États-Unis sont devenus un pays exportateur net d’hydrocarbures, qui a à peu près doublé sa production de pétrole et de gaz en 10 ans. Mais les phases d’expansion portent les ferments des récessions à venir. Dans ce cas, l’accroissement rapide de la production de pétrole aux États-Unis et la décision de l’Organisation des pays exportateurs de pétrole de défendre sa part de marché en augmentant sa production ont provoqué un effondrement des prix de l’énergie en 2014. En conséquence, les investissements pétroliers et gaziers ont diminué sensiblement à l’échelle mondiale.

Ce qui aurait pu être une alternance classique d’expansion et de récession a interagi avec la transition vers des énergies propres, avec deux conséquences. D’une part, les producteurs ont réduit fortement leurs investissements et commencé à se détourner rapidement des combustibles fossiles. Cependant, dans le même temps, les investissements dans les énergies renouvelables ont été inférieurs à l’objectif de zéro émission nette à l’horizon 2050 fixé par les Nations Unies, de quelque 1 000 milliards de dollars par an, d’après l’Agence internationale de l’énergie (AIE). Au total, ces évolutions se sont traduites par un déficit d’investissement en énergie à l’échelle mondiale.

D’autre part, dans le contexte de la hausse des taux d’électrification, de nombreux pays ont accru leur dépendance à l’égard du gaz naturel afin de se protéger contre des interruptions dans la production d’énergie renouvelable (d’origine éolienne, hydraulique et solaire) et de remplacer les centrales au charbon. La part du gaz dans la production totale d’énergie primaire à l’échelle mondiale a augmenté, pour passer de 16 % en 2010 à 22 % en 2021. Selon l’AIE, dans les pays de l’Organisation de coopération et de développement économiques, la part du gaz dans la production d’électricité s’est accrue, de 23 % à 30 %, durant la même période.

La guerre en Ukraine

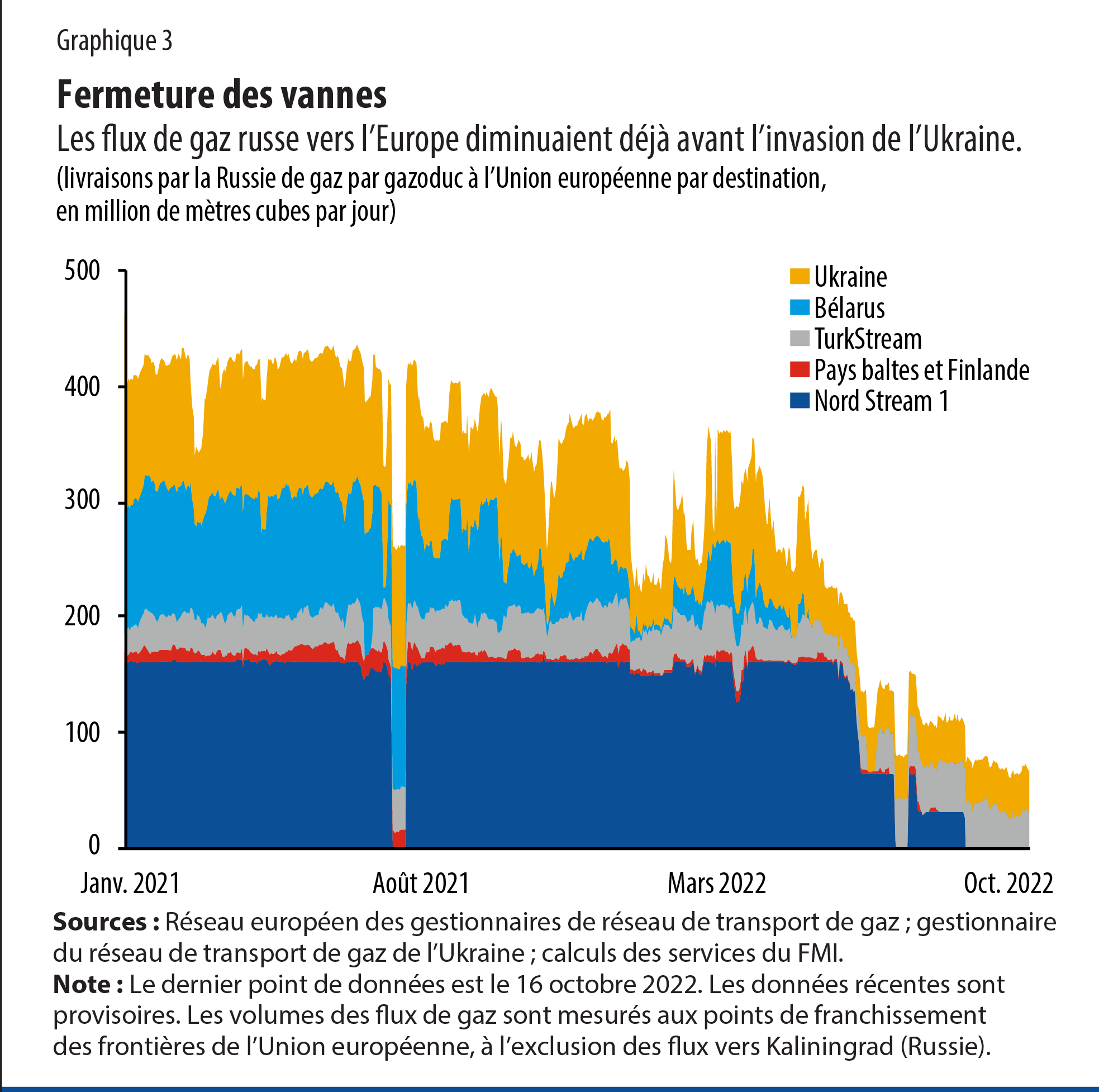

En 2021, avant l’invasion de l’Ukraine par la Russie, ces évolutions ont coïncidé avec un hiver froid et une faible production d’électricité à partir de sources renouvelables en Europe et au Brésil en raison des conditions météorologiques. Les marchés du gaz étaient déjà déséquilibrés puisque le rebond de la consommation mondiale de gaz avait été plus rapide que prévu après la pandémie. Qui plus est, la Russie, qui en général fournissait un tiers du gaz consommé en Europe, a réduit ses flux de gaz vers l’Europe à partir de la mi-2021 avant le début de la guerre (graphique 3). Le groupe énergétique russe Gazprom a décidé de ne pas remplir ses installations de stockage en Europe centrale. Les prix du gaz européen et du gaz asiatique, qui évoluent généralement de concert du fait du marché international du gaz naturel liquéfié (GNL), ont été multipliés par près de sept, passant de 4,90 dollars par million d’unités thermiques britanniques au quatrième trimestre de 2019 à 33 dollars au quatrième trimestre de 2021. En revanche, les prix du pétrole se sont établis à 78 dollars le baril au quatrième trimestre de 2021, soit seulement 18 dollars de plus que huit trimestres auparavant. Le prix du charbon a plus que doublé pour passer de 73 dollars à 182 dollars la tonne durant la même période.

Lorsque les effets de la guerre en Ukraine se sont fait sentir, les marchés du gaz naturel étaient déjà en proie à de fortes tensions, alors que les marchés pétroliers étaient relativement équilibrés. Depuis le début de la guerre, l’écart entre les prix du gaz et du pétrole s’est encore creusé. Après six mois de conflit, les prix du gaz en Europe au troisième trimestre de 2022 avaient encore grimpé de 75 %. En revanche, les prix du pétrole avaient augmenté de seulement 15 % depuis l’invasion.

Pourquoi les prix du gaz et du pétrole ont-ils réagi de manière aussi inégale aux chocs provenant de la Russie ? Cela tient aux différences de structures entre les deux marchés et aux chocs sous-jacents.

Des marchés du gaz fragmentés

Les marchés du gaz naturel sont fragmentés à l’échelle mondiale, car ils reposent essentiellement sur des infrastructures de pipeline qui empêchent tout arbitrage entre régions. Actuellement, un quart seulement des marchés gaziers mondiaux sont intégrés. Les marchés du gaz transporté par gazoduc en Europe sont reliés au marché du GNL par le biais de terminaux de liquéfaction du gaz et de regazéification. Ces terminaux permettent de transporter le gaz sur tous les continents à l’aide de navires-citernes, qui font le lien entre les consommateurs de gaz en Europe et les consommateurs d’autres pays importateurs de GNL à travers le monde, principalement en Asie de l’Est.

La Russie ne possède pas suffisamment de gazoducs ou de terminaux de liquéfaction du gaz pour réacheminer une grande partie de ses exportations de gaz européen ailleurs. C’est pourquoi la diminution des flux de gaz russe constitue un véritable choc d’offre. Cela équivaut à environ 17 % de la consommation de gaz en Europe et des importations de GNL hors Europe cumulées qui disparaissent du marché.

Réacheminer le GNL depuis l’Asie et l’Europe a permis d’amortir le choc d’offre, la consommation de gaz a baissé dans l’Union européenne, et l’approvisionnement en provenance de l’Algérie, de l’Azerbaïdjan et de la Norvège a aussi quelque peu augmenté. Pour favoriser de tels ajustements du marché, les prix du gaz doivent augmenter de plusieurs fois puisque l’élasticité de l’offre et de la demande est faible. Les mesures gouvernementales qui protègent les consommateurs en déformant les signaux transmis par les prix, par exemple les subventions aux prix, ne sont donc pas utiles. Si les mécanismes du marché ne peuvent pas provoquer un ajustement, le rationnement devient la seule solution, ce qui est beaucoup plus pénalisant pour l’économie. Les pouvoirs publics peuvent tout de même protéger les ménages vulnérables au moyen de paiements forfaitaires et d’autres mécanismes, mais ils devraient veiller au fonctionnement des signaux transmis par les prix.

Des marchés pétroliers intégrés

Contrairement aux marchés gaziers, l’intégration mondiale contribue à amortir les chocs sur le marché pétrolier. Les infrastructures de transport et de transformation permettent d’effectuer des arbitrages entre les régions. Par conséquent, bien que les chocs sur le marché pétrolier aient encore des effets prononcés sur les prix, ceux-ci sont moins durables que pour les prix du gaz naturel. L’élasticité-prix de l’offre et de la demande est plus élevée, car elle peut s’ajuster sur une plus grande échelle.

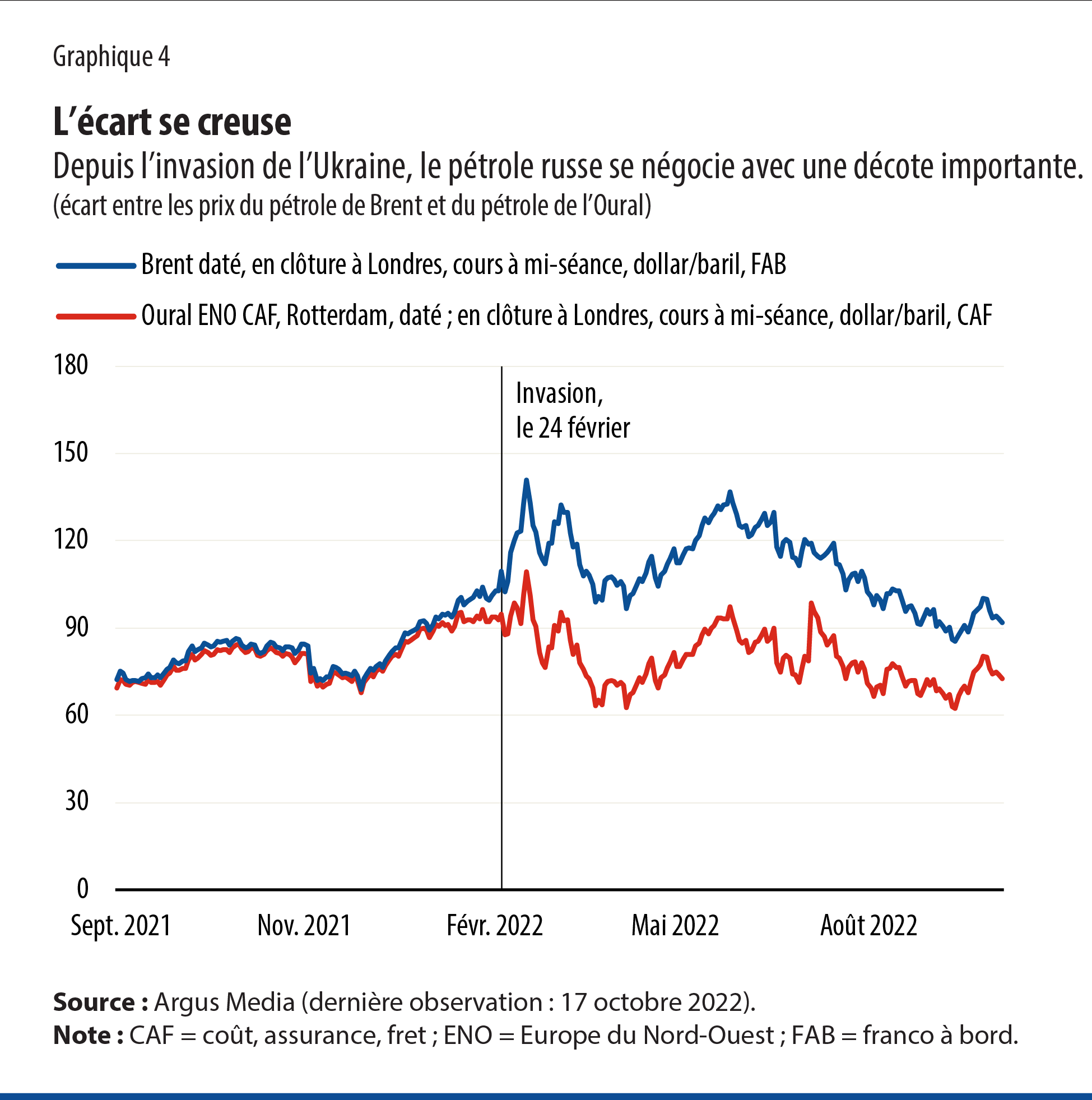

En outre, contrairement aux marchés gaziers, le marché pétrolier n’a pas subi de choc physique sur l’offre en raison de la guerre. Les exportations de pétrole par la Russie ont été stables en 2022. Des sanctions ont été prises et des sociétés occidentales ont réduit leurs activités avec la Russie, ce qui a provoqué des perturbations sur les marchés pétroliers. Celles-ci ont été en partie absorbées par un creusement de l’écart entre les prix du pétrole Brent et du pétrole russe. Les cours du Brent ont augmenté, tandis que le pétrole russe s’est vendu avec une décote (graphique 4). Cela encourage le réacheminement du pétrole russe vers l’Inde, la Chine et d’autres pays. Contrairement au gaz, des réserves stratégiques de pétrole ont été débloquées afin de contenir la hausse des prix. De plus, le ralentissement de l’activité économique en Chine et à travers le monde exerce des pressions à la baisse sur les prix du pétrole.

Les retombées sur les marchés de l’électricité

Comme les marchés du gaz naturel sont plus durement touchés par la guerre en Ukraine que ceux du pétrole, les retombées sur les marchés européens de l’électricité sont considérables. Les prix de gros de l’électricité évoluent parallèlement à ceux du gaz en Europe, sachant que les prix de l’électricité sont déterminés par le coût marginal de production le plus élevé (comme sur tout marché concurrentiel) et que les centrales au gaz sont actuellement les producteurs aux coûts les plus élevés. Par conséquent, les prix de l’électricité ont été extrêmement volatils et ont récemment culminé à sept fois leur niveau de début 2021, même dans des pays comme l’Espagne et le Portugal, où la part du gaz naturel dans la production d’électricité est relativement faible par rapport à celle des énergies renouvelables.

Le choc sur les prix de l’électricité est ressenti dans toute l’Europe, mais pas de la même manière dans chaque pays. Bien que l’Europe ait intégré les marchés du gaz et de l’électricité, avec de très nombreux échanges transfrontaliers, on observe des goulets d’étranglement au niveau des infrastructures, des différences de répartition des sources de production d’électricité et des disparités s’agissant des subventions ou des plafonds de prix. Ces facteurs ont été à l’origine d’un grand écart de prix de gros de l’énergie.

Il est difficile de savoir quels événements pèseront sur les marchés de l’énergie ces prochains mois dans le contexte de la guerre et de l’affaiblissement de l’économie mondiale. Dans le même temps, une comparaison entre les marchés du gaz naturel et de l’électricité, d’une part, et les marchés du pétrole, d’autre part, fait apparaître les risques d’éclatement et les avantages qu’une plus grande intégration des marchés procure pour amortir les chocs d’offre et de demande. Les pouvoirs publics devraient favoriser l’intégration des marchés mondiaux du gaz naturel et des marchés régionaux de l’électricité. Outre le soutien aux énergies renouvelables, ils devraient aider à la construction d’infrastructures pour la liquéfaction et les échanges de gaz ainsi que de réseaux de transport d’électricité plus denses. Passer à la vitesse supérieure sur ce point permettra de remplacer les livraisons d’énergie par la Russie et de faire face au caractère intermittent des énergies renouvelables.

Les opinions exprimées dans la revue n’engagent que leurs auteurs et ne reflètent pas nécessairement la politique du FMI.