Les conditions financières se durcissent à mesure que les banques centrales continuent d’augmenter les taux d’intérêt. Dans un contexte mondial qui reste hautement incertain, les risques pesant sur la stabilité financière ont considérablement augmenté.

Les systèmes financiers sont confrontés à des problèmes majeurs, tels que l’inflation, qui atteint des sommets qu’elle n’avait pas connus depuis plusieurs décennies, la détérioration continue des perspectives économiques dans de nombreuses régions et les risques géopolitiques persistants, facteurs que nous examinons dans le dernier Rapport sur la stabilité financière dans le monde.

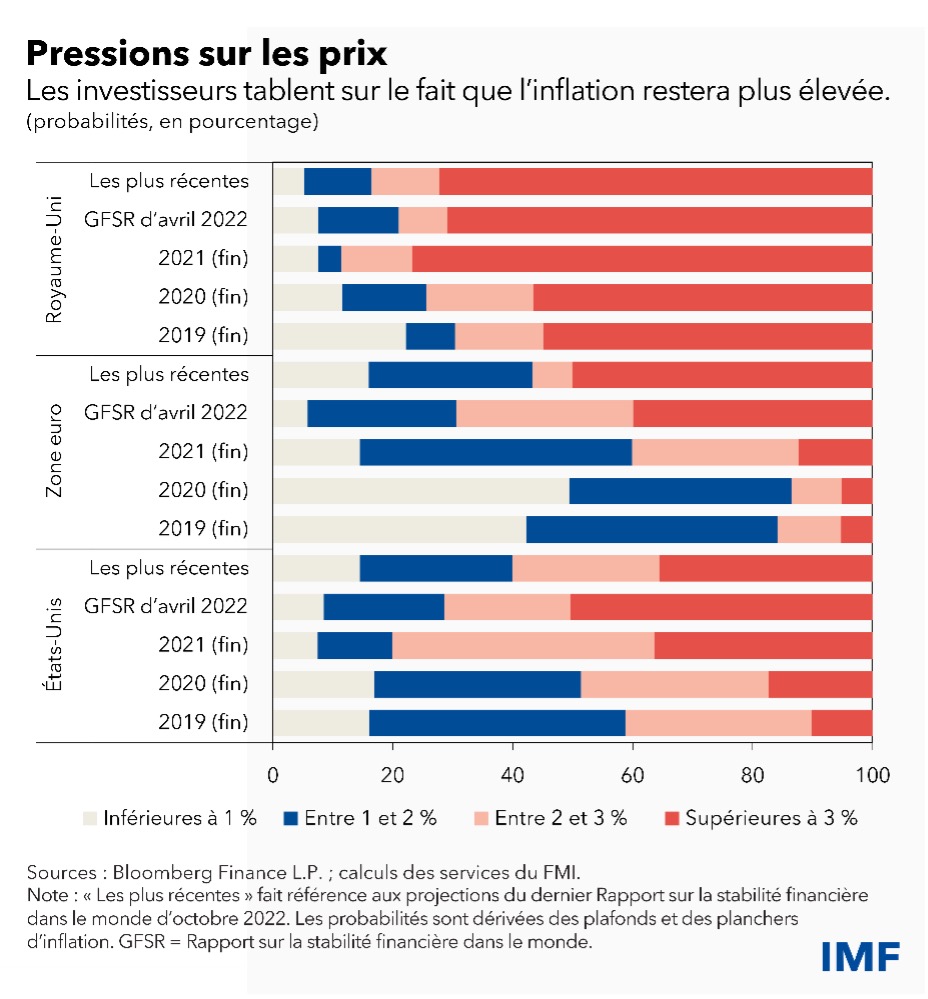

Pour éviter que les pressions inflationnistes ne s’enracinent, les banques centrales, en lutte avec une inflation obstinément élevée, ont dû accélérer le durcissement de la politique monétaire. En outre, les banques centrales des pays avancés et des pays émergents doivent également faire face à des vulnérabilités et à des risques qui se sont aggravés dans différents secteurs et régions.

Les vulnérabilités financières sont très marquées pour les pays, qui sont nombreux à voir leur dette augmenter, ainsi que pour les institutions financières non bancaires, telles que les compagnies d’assurance, les fonds de pension, les fonds spéculatifs et les organismes de placement collectif. La hausse des taux a amplifié les tensions pour les entités affichant des bilans mitigés.

Dans le même temps, en raison des prix des actifs et des taux d’intérêt volatils, le degré de facilité et de rapidité des échanges d’actifs à un prix donné s’est détérioré dans certaines classes d’actifs clés. La faible liquidité du marché ainsi que les vulnérabilités préexistantes pourraient amplifier toute réévaluation rapide et désordonnée du risque, si une telle réévaluation devait se produire dans les prochains mois.

Les marchés mondiaux montrent des signes de tensions car les investisseurs, en cette période de fortes incertitudes sur le plan de l’économie et de l’action publique, adoptent depuis peu des positionnements moins risqués. Les prix des actifs financiers ont chuté sous l’effet du durcissement de la politique monétaire, de la détérioration des perspectives économiques, du renforcement des craintes de récession, de l’augmentation du coût de l’emprunt en devises fortes et de l’accentuation des tensions dans certaines institutions financières non bancaires. Les rendements obligataires augmentent pour la majorité des notes de crédit et les coûts d’emprunt pour de nombreux pays et entreprises atteignent déjà des niveaux qu’ils n’avaient pas connus depuis au moins dix ans.

Inquiétudes autour du secteur immobilier

Les difficultés que rencontre le secteur immobilier dans de nombreux pays soulèvent des inquiétudes quant aux risques qui pourraient s’étendre et se propager aux banques et à la situation macroéconomique. On observe une augmentation des risques sur les marchés immobiliers en raison de la hausse des taux hypothécaires et du resserrement des normes de prêt, de nombreux autres emprunteurs potentiels se retrouvant maintenant évincés des marchés. Les surévaluations du secteur pourraient subir une brusque correction dans certains segments de marché.

Les pays émergents sont confrontés à une multitude de risques, notamment la hausse des coûts d’emprunt extérieurs, l’inflation qui reste obstinément élevée et la volatilité des marchés des produits de base. Ils doivent également composer avec le climat d’incertitude accrue dans lequel évolue l’économie mondiale et le resserrement des politiques monétaires dans les pays avancés.

Ces tensions sont particulièrement palpables dans les pays préémergents (généralement des pays en développement dont l’économie est de petite taille), où les difficultés naissent d’une combinaison de facteurs, comme le resserrement des conditions financières, la détérioration des paramètres économiques fondamentaux et la forte exposition à la volatilité des prix des produits de base.

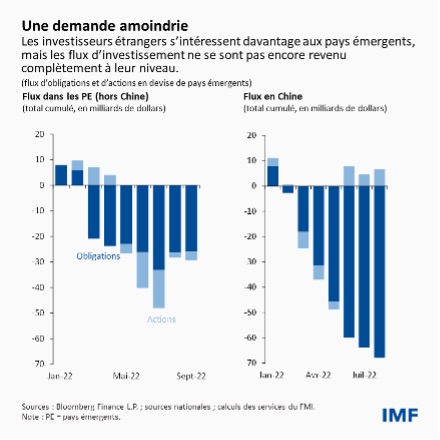

Jusqu’à présent, les investisseurs continuent à opérer des distinctions entre pays émergents. Alors que de nombreux pays préémergents risquent la faillite, bon nombre des plus grands pays émergents se montrent plus résistants aux vulnérabilités extérieures pour l’instant. Cela dit, après un premier semestre stable sur le plan des sorties, les investisseurs étrangers se retirent à nouveau.

Le rythme des émissions d’obligations en dollars et dans d’autres devises fortes dans les pays émergents et préémergents a ralenti et n’a pas été aussi bas depuis 2015. Sans une amélioration de l’accès au financement étranger, de nombreux émetteurs dans les pays préémergents devront rechercher d’autres ressources et/ou procéder à des reports d’échéance et des restructurations de la dette.

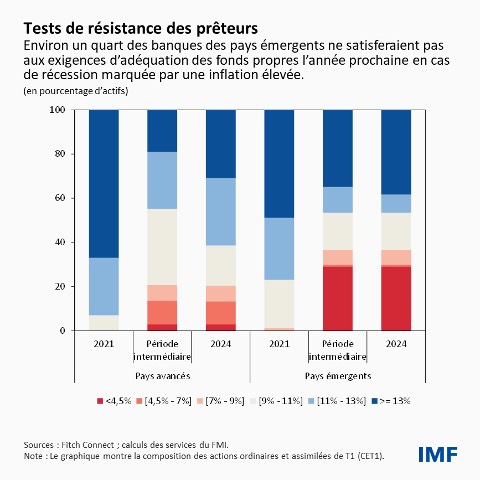

Le secteur bancaire mondial a été renforcé par d’importants niveaux de capitaux et volants de liquidité. Cependant, le test de résistance du système bancaire mondial mené par le FMI montre que ces volants pourraient ne pas suffire pour certaines banques. En cas de resserrement brutal des conditions financières qui ferait basculer l’an prochain l’économie mondiale dans une récession marquée par une inflation élevée, 29 % des pays émergents (pourcentage mesuré en volume d’actifs) ne satisferaient pas aux exigences d’adéquation des fonds propres. D’après le même test, la plupart des banques des pays avancés s’en sortiraient beaucoup mieux.

L’environnement macroéconomique difficile exerce également une pression à l’échelle mondiale sur le secteur des entreprises. Les écarts de crédit se sont considérablement creusés et les coûts élevés grignotent les bénéfices des entreprises. En ce qui concerne les petites entreprises, le nombre de faillites a déjà commencé à augmenter en raison de la hausse des coûts d’emprunt et de la baisse des aides budgétaires.

Recommandations

Les banques centrales doivent agir avec détermination pour ramener l’inflation au niveau cible et éviter un désarrimage des anticipations d’inflation qui nuirait à leur crédibilité. Pour préserver leur crédibilité et contenir la volatilité des marchés, il est indispensable qu’elles communiquent clairement sur leurs décisions, sur leur engagement en faveur de la stabilité des prix et sur la nécessité de resserrer encore la politique monétaire.

La flexibilité du taux de change aide les pays à s’adapter aux variations qui existent d’un pays à l’autre dans le rythme du resserrement de la politique monétaire. Si l’évolution des taux de change entrave le mécanisme de transmission de la politique monétaire des banques centrales ou génère des risques plus importants pour la stabilité financière, une intervention sur le marché des changes peut être nécessaire. De telles interventions devraient faire partie d’une approche intégrée visant à remédier aux vulnérabilités, comme indiqué dans le cadre stratégique intégré du FMI.

Les pays émergents et préémergents devraient réduire les risques associés à leur dette en dialoguant sans délai avec leurs créanciers, ou en faisant appel à la coopération multilatérale et au soutien de la communauté internationale. Pour les pays surendettés, les créanciers bilatéraux et ceux du secteur privé devraient coordonner une restructuration préventive afin d’éviter des défaillances coûteuses et une perte prolongée d’accès au marché. Le cas échéant, il convient de recourir au cadre commun du G20.

Les pouvoirs publics sont confrontés à des conditions exceptionnellement difficiles pour assurer la stabilité financière. Bien qu’aucun événement systémique mondial ne soit intervenu jusqu’à présent, les autorités devraient freiner l’accumulation de vulnérabilités en ajustant certains outils macroprudentiels pour remédier à toute source de de risque. Dans cet environnement hautement incertain, il sera essentiel de trouver un équilibre entre, d’une part, contenir ces menaces, et d’autre part, éviter un resserrement désordonné des conditions financières.

—Cet article est basé sur le chapitre 1 de l’édition d’octobre 2022 du Rapport sur la stabilité financière dans le monde, intitulé « La stabilité financière dans un nouveau contexte marqué par une forte inflation ».