L’incertitude n’est pas un phénomène aussi facilement mesurable que des indicateurs traditionnels tels que la croissance ou l’inflation, mais les économistes ont mis au point quelques marqueurs fiables.

L’un des instruments les plus connus est l’indice d’incertitude entourant la politique économique, qui décompte le nombre d’articles de journaux à grand tirage contenant des occurrences des mots « incertitude », « économie » et « politique ». D’autres instruments mesurent l’écart entre les données économiques publiées et les prévisions réalisées en amont par les économistes.

Après des années de perturbations provoquées par la pandémie, la poussée de l’inflation, l’effritement géopolitique et la guerre, les catastrophes climatiques et l’évolution rapide des technologies, nous arrivons désormais à mieux comprendre en quoi cette montée de l’incertitude peut menacer la stabilité financière.

Elle peut aggraver les risques de turbulences sur les marchés financiers, retarder les décisions des ménages et des entreprises en matière de consommation et d’investissement, et conduire les prêteurs à resserrer l’offre de crédit.

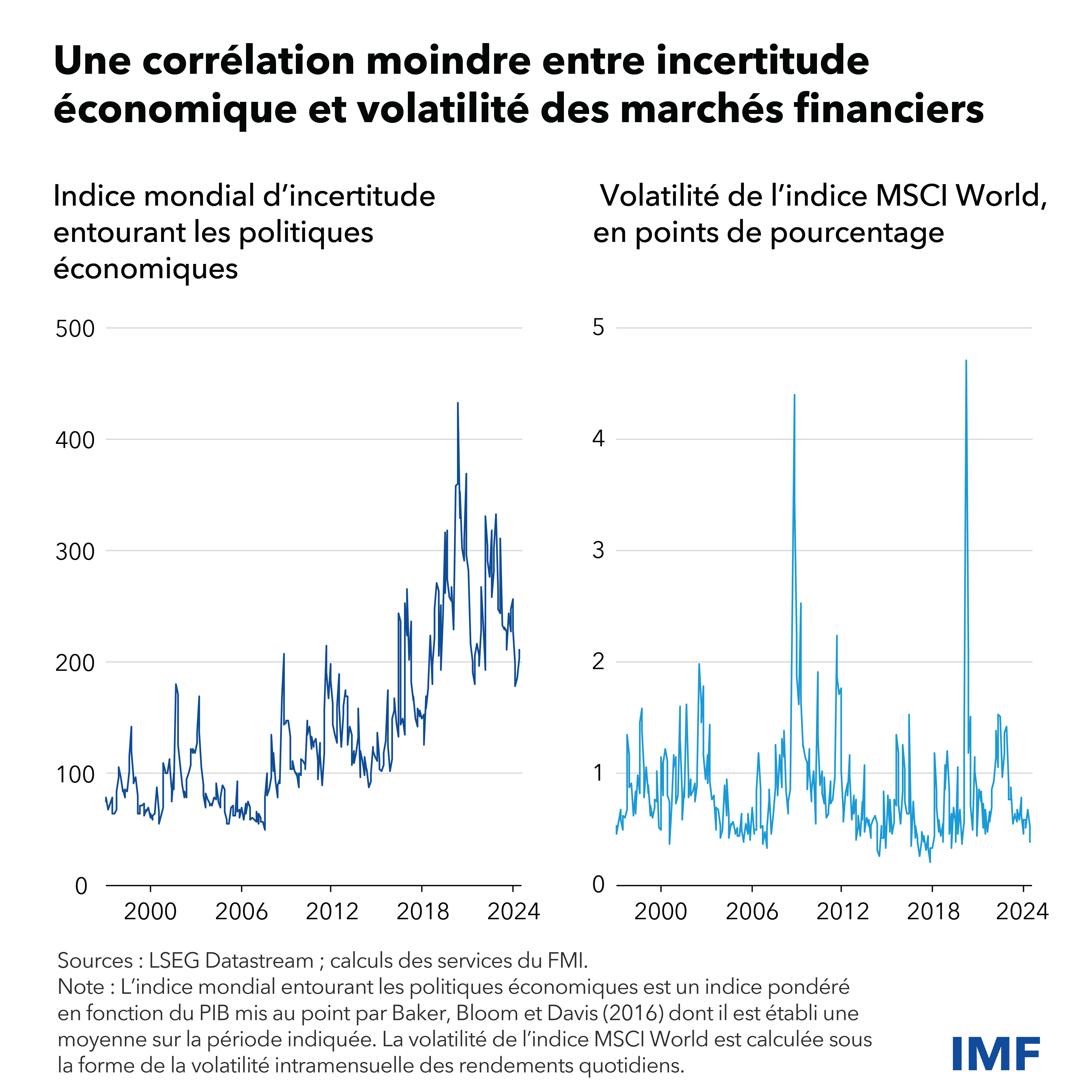

Ces indicateurs font ressortir une observation importante, à savoir que l’incertitude entourant l’économie n’est pas toujours au diapason de celle affichée sur les marchés financiers. Comme nous le montrons dans un chapitre du Rapport sur la stabilité financière dans le monde, les déconnexions constatées entre la forte incertitude économique et la faible volatilité des marchés financiers peuvent s’installer dans le temps. Mais si un choc provoque un retour en force de la volatilité sur les marchés, il peut avoir des implications beaucoup plus larges pour l’économie.

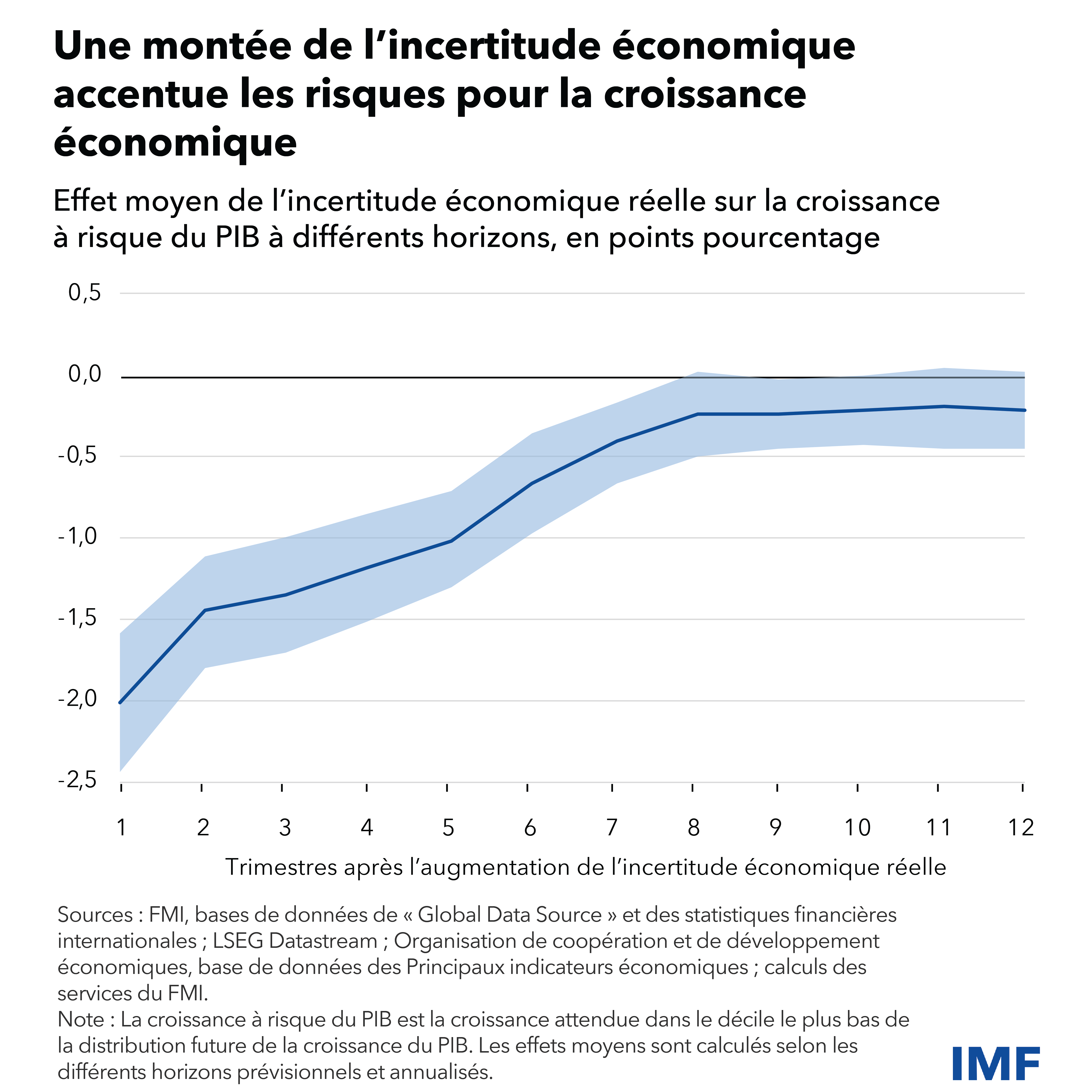

Si les indicateurs de l’incertitude économique devaient grimper dans les mêmes proportions que lors de la crise financière mondiale, la valeur que nous considérons comme le décile le plus bas des chiffres potentiels de la croissance économique (autrement dit le risque de dégradation en queue de distribution) chuterait de 1,2 point de pourcentage. Autrement dit, s’il était attendu que l’économie mondiale enregistre une croissance de 0,5 % dans un scénario défavorable, les projections tableraient désormais sur une contraction de 0,7 %.

Ces retombées économiques peuvent varier d’un pays à l’autre. Ces effets

peuvent également être amplifiés lorsque les niveaux de la dette publique

et privée sont élevés par rapport à la taille d’une économie donnée.

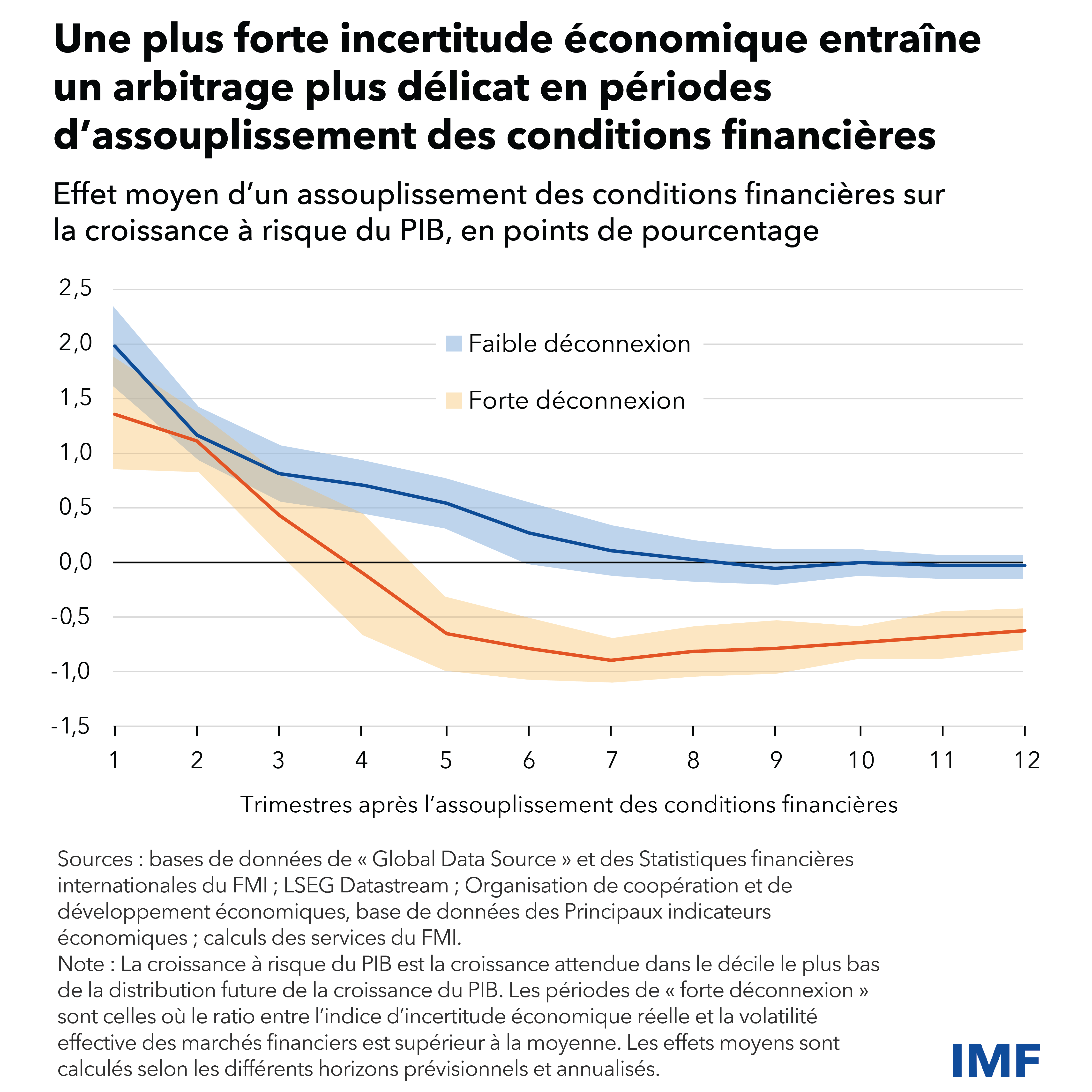

De façon plus générale, un niveau d’incertitude économique élevé peut amplifier ce que nous appelons l’arbitrage pour la stabilité macrofinancière associé à des conditions financières accommodantes. Lorsque les conditions financières s’assouplissent, les attentes relatives à la croissance économique sont généralement en hausse et les risques de dégradation pour l’économie lors de la première année sont en baisse. Cela tient à des facteurs tels que des taux d’intérêts plus bas, des valorisations d’actifs plus élevées, des écarts de crédit plus étroits et des marchés boursiers moins volatils. Mais des conditions financières accommodantes peuvent augmenter les vulnérabilités liées à la dette, qui aggravent les risques de baisse pour la croissance économique future.

Notre analyse montre qu’une déconnexion entre l’économie et les marchés fait augmenter la probabilité d’une brusque poussée de volatilité sur les marchés financiers et d’une grosse chute des prix des actifs à la suite d’un choc défavorable.

Il est également important que les décideurs aient conscience des méfaits potentiels de l’incertitude économique car ils peuvent entraîner des effets de propagation entre pays par le biais de liens commerciaux et financiers. Ces effets de propagation pourraient déclencher une contagion financière internationale

Les décideurs devraient contribuer à apporter plus de certitudes en renforçant la crédibilité de leurs cadres d’action. Pour cela, ils pourraient par exemple adopter des règles de politique budgétaire et monétaire soutenues par des institutions fortes. Par ailleurs, une plus grande transparence ainsi que des dispositifs bien conçus pour communiquer les mesures des pouvoirs publics peuvent mieux guider les attentes des marchés en améliorant la prévisibilité des décisions stratégiques et de leur transmission à l’économie réelle.

Dans la mesure où un niveau d’incertitude élevé exacerbe les effets des vulnérabilités liées à la dette sur l’économie réelle, les décideurs devraient utiliser des politiques macroprudentielles adaptées de façon proactive afin de limiter ces risques. Cela est particulièrement pertinent lorsque les conditions financières sont accommodantes et semblent déconnectées de la forte incertitude entourant l’économie dans son ensemble. De plus, les politiques budgétaires devraient donner la priorité à la viabilité des finances publiques afin d’éviter que les niveaux élevés de la dette publique n’augmentent les coûts d’emprunt, avec pour conséquence de fragiliser la stabilité macrofinancière.

—Ce bloc est basé sur le chapitre 2 de l’édition d’octobre 2024 du Rapport sur la stabilité financière dans le monde, intitulé « La stabilité macrofinancière dans un contexte de forte incertitude économique à l’échelle mondiale».