En matière de stabilité financière, le monde voit double, avec d’un côté les facteurs à court terme, et de l’autre, les facteurs à moyen terme. La bonne nouvelle, c’est que les risques pour la stabilité financière à court terme restent limités.

Pourquoi ? Parce que la probabilité que l’économie mondiale parvienne à atterrir en douceur a considérablement augmenté. Alors que l’inflation continue de diminuer, les principales banques centrales ont commencé à réduire les taux d’intérêt. Cela stimule les prix des actifs déjà dynamiques et maintient la volatilité des marchés financiers à un niveau modéré.

Dans le même temps, le dernier Rapport sur la stabilité financière dans lemonde appelle les décideurs à rester vigilants quant aux perspectives à moyen terme. Nous souhaitons mettre en évidence deux points préoccupants.

Préoccupations en vue

Tout d’abord, les conditions financières accommodantes ont continué d’accroître les vulnérabilités, telles que les valorisations élevées des actifs à travers le monde, l’augmentation des niveaux de la dette publique et du secteur privé et le recours accru aux effets de levier par les institutions financières, pour n’en citer que quelques-unes. Cette situation pourrait amplifier les chocs futurs sur les systèmes financiers. Nous avons déjà assisté à une hausse des vulnérabilités par le passé, notamment avant la crise financière mondiale de 2008. L’accumulation est généralement progressive, ce qui devrait donner aux décideurs le temps de s’adapter.

Deuxième sujet de préoccupation : la déconnexion entre le niveau élevé d’incertitude, notamment en raison de l’augmentation des risques géopolitiques, et la volatilité des marchés financiers. La mesure standardisée de la volatilité s’est éloignée bien en deçà de la mesure du risque géopolitique. Cela indique que les prix des actifs peuvent ne pas refléter pleinement les effets potentiels des guerres et des conflits commerciaux. Une telle déconnexion rend les chocs plus probables, car de fortes tensions géopolitiques pourraient déclencher des ventes soudaines sur les marchés financiers et provoquer un regain de volatilité à mesure que l’écart avec l’incertitude se réduira. Ainsi, certaines institutions financières pourraient alors se voir contraintes de vendre des actifs ou de réduire leur endettement pour répondre aux appels de marge ou satisfaire aux limites de risque. Si de telles mesures peuvent protéger les institutions à titre individuel, elles peuvent aussi dans les faits exacerber les ventes sur les marchés.

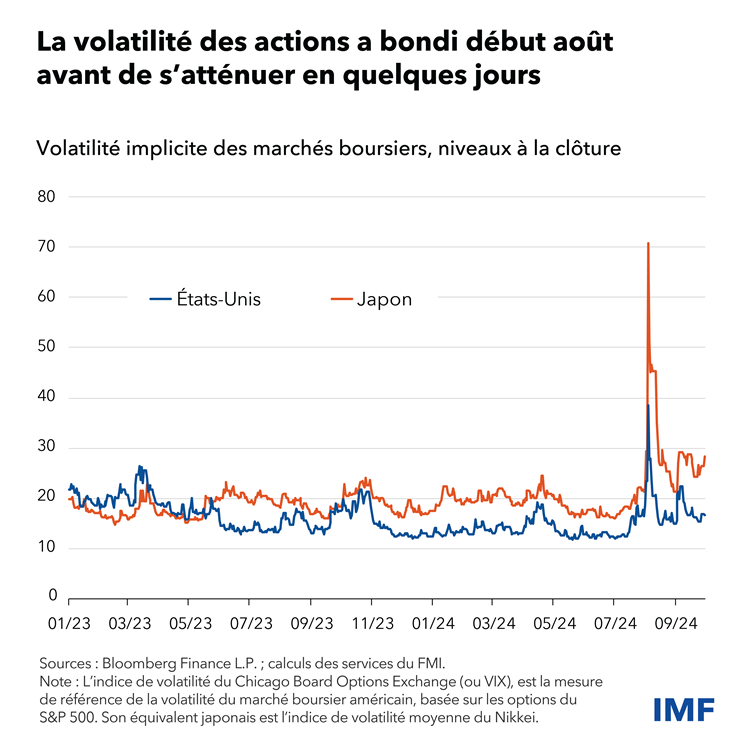

Les turbulences observées début août sur les marchés donnent un aperçu d’un tel scénario. Le resserrement de l’écart entre les taux d’intérêt aux États-Unis et au Japon à la suite d’une hausse des taux décidée fin juillet par la Banque du Japon et un rapport constatant la faiblesse de l’emploi aux États-Unis début août ont conduit à un renforcement du taux de change yen–dollar. Cela a ensuite précipité le dénouement des opérations de portage en yen à effet de levier et a provoqué une hausse des ventes sur les marchés boursiers. Alors que les indices boursiers aux États-Unis ont chuté de manière significative, l’indice de référence japonais, le Nikkei, a chuté de 12 %, soit sa plus forte baisse enregistrée sur une seule journée depuis 1987.

D’autres facteurs ont également aggravé la situation : les investisseurs ont commencé à acheter des options de vente sur actions pour se protéger contre les pertes, ce qui a augmenté la volatilité des actions, en particulier au Japon et aux États-Unis. Dans le même temps, les pics de volatilité ont atteint les seuils de risque de certains investisseurs, comme les fonds spéculatifs et les adeptes du « momentum » (opérateurs guidés par des tendances), ce qui a conduit à un nouvel épisode de ventes. Il est vrai que les pressions du marché se sont avérées temporaires et n’ont pas menacé la stabilité financière. Mais les mouvements brusques des investisseurs pour éviter le risque ont clairement montré à quel point les changements de position peuvent rapidement amplifier la volatilité.

Les perspectives économiques constituent une autre variable essentielle pour les décideurs. Le cadre de croissance à risque du FMI établit un lien entre les conditions financières existantes et la distribution des résultats possibles de la croissance future, et résume notre évaluation actuelle de la stabilité financière. Les risques à court terme pour la croissance semblent modérés : la probabilité que la croissance mondiale tombe en dessous du niveau de référence des Perspectives de l’économie mondiale pour 2025 est estimée à environ 58 %. Et les résultats en bas de tableau ne sont pas trop mauvais, car les conditions financières sont restées accommodantes et la croissance du crédit est saine.

Pourtant, les décideurs doivent rester vigilants. Compte tenu de la large déconnexion entre incertitude, risque géopolitique et volatilité des marchés financiers, les poussées de volatilité pourraient devenir plus fréquentes. Dans un scénario où les conditions financières se resserreraient, à l’image de ce qui s’est passé le 5 août (et si elles restaient à ce niveau pendant un trimestre entier), la probabilité que la croissance en 2025 tombe en dessous du niveau de référence des Perspectives de l’économie mondiale augmente à environ 75 %, chiffre comparable à celui connu lors du pic de la crise de la COVID, ce qui suggère que les risques de dégradation pourraient augmenter considérablement lorsque la volatilité rattrapera l’incertitude.

Il est temps d’agir

En résumé, la croissance de l’économie mondiale se poursuit et l’assouplissement de la politique monétaire pourrait inciter les investisseurs à prendre davantage de risques. Par conséquent, des facteurs de vulnérabilité, tels que l’endettement et les prêts à effet de levier, pourraient s’accumuler, ce qui accentuerait les risques baissiers à l’avenir.

Alors, que peuvent faire les décideurs maintenant ?

Dans les pays confrontés à une inflation tenace au-dessus des niveaux cibles, les banques centrales doivent réagir aux anticipations excessivement optimistes des investisseurs concernant un assouplissement de la politique monétaire. Lorsque l’inflation est très proche ou au niveau de la cible, les décideurs doivent se montrer prêts à opérer un assouplissement plus rapide, si les données suggèrent que l’inflation pourrait finir par être inférieure à la cible pendant un certain temps.

Sur le plan budgétaire, les mesures d’ajustement devraient viser avant tout à reconstituer de manière crédible des marges de manœuvre pour maintenir les coûts de financement à des niveaux raisonnables, comme le montre la dernière édition du Moniteur des finances publiques.

Nous devons également faire davantage de progrès sur le plan des politiques financières. Les fragilités créées par le recours accru à l’endettement par les établissements non bancaires et par les asymétries d’échéances soulignent la nécessité d’agir plus activement en matière de réglementation et de contrôle. Il s’agit notamment de mettre en œuvre les normes convenues par le Conseil de stabilité financière, de renforcer les cadres de politique macroprudentielle pour contenir les prises de risques excessives et de collecter davantage de données pour améliorer la transparence, tant pour les acteurs du marché que pour les dirigeants. En outre, il convient de veiller à ce que les contreparties centrales, qui sont de plus en plus utilisées pour compenser les transactions financières, restent résilientes, notamment en s’assurant que des liquidités suffisantes sont disponibles pour couvrir les pertes potentielles qui peuvent survenir lors des périodes de tension sur les marchés.

Il est désormais temps pour les décideurs de garder un œil attentif sur les facteurs à moyen terme : tout en nous assurant que l’économie réussisse un atterrissage en douceur, nous devons intensifier les mesures volontaristes pour prévenir de futures fragilités.

— Cet article est basé sur le chapitre 1 de l’édition d’octobre 2024 du Rapport sur la stabilité financière dans le monde. Pour en savoir plus, consultez les articles de blog accompagnant les chapitres analytiques du rapport :La forte incertitude économique pourrait mettre en péril la stabilité financière mondiale et L’intelligence artificielle peut rendre les marchés plus efficients ... et plus volatils .