Dans le souci constant d’aider les pays à gérer des flux de capitaux internationaux instables, le FMI a fait un grand pas vers la mise en place d’un nouveau cadre d’analyse macroéconomique propre à orienter les pouvoirs publics dans le choix de leurs politiques. Ces travaux tiennent compte de l’évolution de la réflexion sur la politique macroéconomique et enrichiront le prochain examen des vues du FMI sur la libéralisation et la gestion des flux de capitaux, sur laquelle l’institution fait fond pour donner des conseils à ses membres et évaluer leurs politiques économiques.

S’ils sont très bénéfiques au développement économique, les flux de capitaux internationaux peuvent également générer ou amplifier des chocs. Ce paradoxe est depuis longtemps une gageure pour les autorités de nombreux pays à économie ouverte.

Si des taux de change flexibles peuvent amortir les chocs en cas d’instabilité des flux de capitaux, ce mécanisme ne garantit pas toujours une isolation suffisante, en particulier lorsque l’accès aux marchés financiers mondiaux est suspendu ou que le marché n’est pas très actif.

Diversité des stratégies

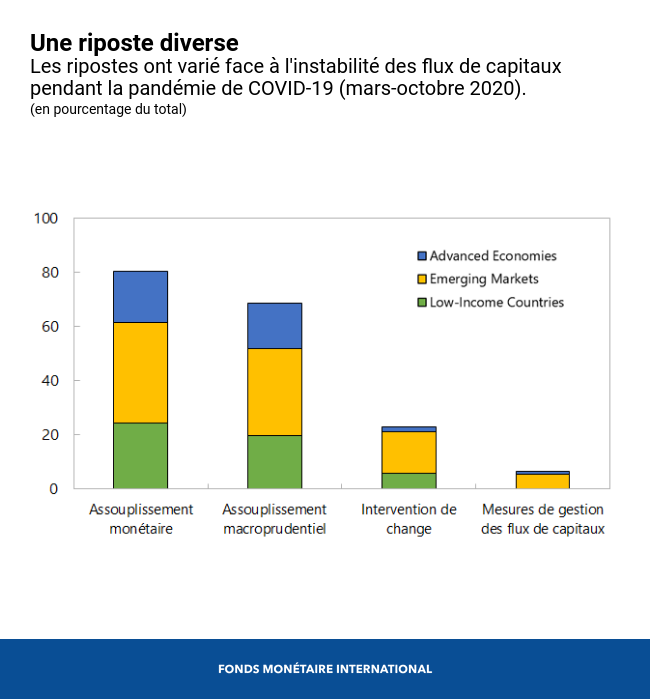

Face aux flux de capitaux, de nombreux dirigeants ont recours à une panoplie de moyens d’intervention pour compléter leur politique de taux d’intérêt, notamment des mesures macroprudentielles, des interventions de change et des mesures de gestion des flux de capitaux.

Des stratégies aussi diverses ont également été appliquées pendant la crise liée à la COVID-19, les résultats variant grandement entre les pays.

Bien que les différents outils soient largement appliqués, il n’existe à ce jour aucun dispositif de référence en guidant l’utilisation intégrée.

Multiplicité des instruments de stabilité

Un nouveau document définissant un cadre d’action intégré, intitulé « Toward an Integrated Policy Framework (IPF) », commence à combler cette lacune. Il rassemble des informations tirées de nouveaux modèles, ainsi que de travaux empiriques et d’études de cas, et établit un dispositif cohérent organisant l’utilisation de multiples instruments de stabilité macroéconomique et financière.

Il ressort de l’analyse du FMI qu’il n’y a pas un moyen unique de faire face à l’instabilité des flux de capitaux : il ne s’agit pas non plus d’une situation où « tout est permis » et toutes les mesures n’ont pas la même efficacité. Les politiques doivent être choisies en fonction de la nature des chocs et des caractéristiques du pays concerné. Par exemple, un pays où les marchés financiers sont moins développés et où les dettes en monnaies étrangères sont élevées ne devra peut-être pas appliquer la même politique qu’un pays ne présentant pas de telles asymétries de monnaies sur leurs bilans ou ayant des marchés plus sophistiqués (actifs et liquides).

En général, dans les pays qui ont des taux de change flexibles, des marchés actifs et un accès constant au marché, l’ajustement complet du taux de change aux chocs reste suffisant. Toutefois, lorsqu’un pays présente certaines vulnérabilités, telles que des marchés peu développés, la dollarisation ou des anticipations inflationnistes mal ancrées, des taux de change flexibles continuent d’offrir des avantages importants, mais d’autres outils peuvent également être utiles. Les mesures macroprudentielles, les interventions de change et les mesures de gestion des flux de capitaux, en particulier, peuvent renforcer l’autonomie de la politique monétaire en sorte que celle-ci vise efficacement à maîtriser l’inflation et à promouvoir une croissance économique stable. Ces mêmes outils, y compris les mesures de précaution en matière de gestion des flux de capitaux appliquées aux entrées de capitaux avant que les chocs ne se produisent, sont également susceptibles d’atténuer les risques pour la stabilité financière.

Les conclusions du FMI ne justifient pas l’utilisation des outils sans discernement. Il convient notamment de noter que les outils définis dans le cadre d’action intégré ne devraient pas être utilisés pour maintenir un taux de change surévalué ou sous-évalué. Par ailleurs, si ces outils aident à faire face aux chocs, ils ne peuvent pas, la plupart du temps, neutraliser entièrement les vulnérabilités sous-jacentes. Partant, ils ne peuvent remplacer des marchés actifs, des bilans sains et des institutions solides. Il reste important de promouvoir le développement des marchés et des institutions pour compléter des politiques macroéconomiques saines.

Nécessité d’adopter de nouvelles mesures

Le nouveau cadre d’action intégré contribue sensiblement à déterminer à quel moment les différents outils devraient et ne devraient pas être utilisés et comment ils peuvent être assortis pour produire de meilleurs résultats. Les services du FMI s’intéressent principalement à plusieurs domaines pour compléter l’analyse :

Effets à long terme. Les avantages des outils du cadre d’action intégré doivent être évalués au regard de leurs éventuels coûts, tels qu’un développement plus lent des marchés et une prise de risque accrue. Avoir recours à certains de ces outils sur le long terme pourrait perpétuer les vulnérabilités qui justifient leur utilisation. Par exemple, des interventions persistantes pourraient entretenir un (faux) sentiment de sécurité quant à l’évolution future des taux de change, ce qui inciterait les entreprises ou les ménages à s’endetter davantage en devises étrangères, exacerbant ainsi la vulnérabilité des bilans.

Aspects budgétaires. L’orientation de la politique budgétaire et le niveau de la dette publique ont une incidence sur la vulnérabilité des pays aux chocs, même si la politique budgétaire elle-même tend à être moins adaptée que les outils du cadre d’action intégré pour gérer les flux de capitaux. Les modèles seront étendus de façon à examiner de plus près les rapports entre différentes politiques budgétaires et les outils du cadre d’action intégré.

Considérations multilatérales. Le dosage optimal de mesures d’un pays dépend également des moyens d’action adoptés par les autres pays et les institutions internationales. Utiliser les outils du cadre d’action intégré peut avoir des retombées positives, en particulier s’ils améliorent la stabilité macroéconomique et financière, et faciliter le commerce. Mais il peut aussi y avoir des retombées négatives. Par exemple, les mesures de gestion des flux de capitaux peuvent détourner les flux vers d’autres pays, où ceux-ci peuvent contribuer à la surévaluation de la monnaie et à la surchauffe.

Garde-fous et indicateurs. Les outils du cadre d’action intégré servent des objectifs de stabilité macroéconomique et financière précis. Dans la pratique, cependant, ils peuvent être mal utilisés et soutenir des taux de change sous-évalués ou surévalués, se substituer à un ajustement macroéconomique nécessaire ou entraver le processus de détermination des prix et la concurrence. Pour établir si les outils du cadre d’action intégré ont été déployés à bon escient ou non, il faudra définir des indicateurs permettant d’évaluer leur utilisation.

Les travaux relevant de chacun de ces domaines continueront de progresser et devraient permettre de donner des orientations plus utiles aux pays en proie à l’instabilité des flux de capitaux.

*****

Tobias Adrian est conseiller financier et directeur du département des marchés monétaires et de capitaux du FMI. À ce titre, il dirige les travaux du FMI sur la surveillance du secteur financier, les politiques monétaires et macroprudentielles, la réglementation financière, la gestion de la dette et les marchés de capitaux. De plus, il supervise les activités de renforcement des capacités dans les pays membres du FMI. Avant d’entrer au FMI, M. Adrian était premier vice-président de la Banque fédérale de réserve de New York et directeur adjoint du Research and Statistics Group.

Adrian a enseigné à l’université de Princeton et à l’université de New York et est l’auteur de nombreuses publications dans des revues économiques et financières, dont American Economic Review, Journal of Finance, Journal of Financial Economics et Review of Financial Studies. Il est titulaire d’un doctorat du Massachusetts Institute of Technology, d’une maîtrise de la London School of Economics, d’un diplôme de l’université Goethe de Francfort et d’une maîtrise de l’université Paris-Dauphine. Il a obtenu son diplôme de fin d’études secondaires en littérature et mathématiques à la Humboldtschule de Bad Homburg.

Gita Gopinath est conseillère économique et dirige le département des études du Fonds monétaire internationale (FMI). Elle est mise en disponibilité du département de sciences économiques de l’Université Harvard, où elle occupe la chaire d’études internationales et de sciences économiques John Zwaanstra.

Les recherches de Mme Gopinath portent sur la finance internationale et la macroéconomie, et font l’objet de publications dans de prestigieuses revues de sciences économiques. Elle a publié de nombreux articles de recherche sur les taux de change, le commerce et l’investissement, les crises financières internationales, la politique monétaire, la dette et les crises frappant les pays émergents.

Elle a codirigé la dernière version du Handbook of International Economics, après avoir codirigé l’American Economic Review et occupé le poste de secrétaire de rédaction de la Review of Economic Studies. Elle a également codirigé le programme de finance internationale et de macroéconomie du National Bureau of Economic Research (NBER), occupé le poste de professeur invité à la Federal Reserve Bank de Boston, et appartenu au comité économique consultatif de la Federal Reserve Bank de New York. De 2016 à 2018, elle était conseillère économique du ministre en chef de l’État indien du Kerala. Elle a aussi appartenu au groupe consultatif de personnalités éminentes chargé de conseiller le ministère indien des Finances sur les questions relatives au G-20.

Mme Gopinath a été élue membre de l’American Academy of Arts and Sciences et de la Société d’économétrie, et a reçu le Distinguished Alumnus Award de l’Université de Washington. En 2019, le magazine Foreign Policy l’a rangée parmi les penseurs les plus influents du monde ; en 2014, le FMI l’avait distinguée comme faisant partie des 25 meilleurs économistes de moins de 45 ans, et en 2011, le Forum économique mondial l’avait choisie pour figurer sur sa liste de Young Global Leaders (YGL). Le gouvernement indien lui a décerné le Pravasi Bharatiya Samman, la plus haute distinction qui puisse être remise aux Indiens vivant à l’étranger. Avant d’enseigner à l’Université Harvard à partir de 2005, elle était maître de conférences en sciences économiques à la Booth School of Business de l’Université de Chicago.

Mme Gopinath est née en Inde. Elle est citoyenne des États-Unis et citoyenne indienne d’outre-mer. Elle a reçu en 2001 son doctorat en sciences économiques à l’Université Princeton, après avoir obtenu un baccalauréat ès arts au Lady Shri Ram College et plusieurs diplômes de maîtrise à l’Université de Washington.

Ceyla Pazarbasioglu est directrice du département de la stratégie, des politiques et de l’évaluation du Fonds monétaire international. En cette qualité, elle dirige les activités d’orientation stratégique du FMI ainsi que la conception, la mise en œuvre et l’évaluation de ses politiques. Elle supervise également les interactions du FMI avec certains organismes internationaux, tels que le G-20 et les Nations Unies.