En los últimos meses ha cundido en los mercados financieros un clima de optimismo, puesto que los inversionistas confían en que la lucha contra la inflación esté entrando en su "último tramo" y en que los bancos centrales relajen su política monetaria en los próximos meses. Las bolsas de todo el mundo han registrado subidas sustanciales este año. Los diferenciales de la deuda empresarial y soberana se han reducido. Además, las monedas y los flujos de capital de los principales mercados emergentes han seguido mostrándose resilientes, y varios mercados preemergentes han recuperado el acceso a los mercados de financiamiento internacionales.

Sin embargo, es probable que en este último tramo del camino haya algunos baches, como explicamos en nuestro último Informe sobre la estabilidad financiera mundial (informe GFSR). Las tensiones geopolíticas podrían intensificarse y pesar en la actitud de los inversionistas. En el sector inmobiliario comercial se han agudizado las tensiones, lo que podría incrementar la presión sobre algunos prestamistas. Los mercados financieros chinos han seguido lastrados por los problemas que está atravesando el sector inmobiliario de ese país. Más allá de estas preocupaciones más inmediatas, las vulnerabilidades de la deuda continúan aumentando: en muchos países, tanto el sector público como el privado están acumulando un abultado endeudamiento, a pesar de que las tasas de interés siguen altas y es probable que el crecimiento económico no se acelere, según las proyecciones de Perspectivas de la economía mundial.

Tomando algo de distancia, se observa que recientemente han aparecido indicios de que la desinflación podría haberse estancado en algunos países, y de que la inflación subyacente puede ser persistente en determinados sectores. En algunos casos, la inflación subyacente ha superado los pronósticos de los analistas en varios meses consecutivos. Datos por encima de lo esperado podrían poner en entredicho el relato sobre el último tramo y el consiguiente optimismo de los inversionistas, lo que podría ocasionar una redeterminación de los precios de los activos y un aumento de la volatilidad.

Rigidez de la inflación

Después de desacelerarse rápidamente en todo el mundo, recientemente la inflación ha seguido trayectorias divergentes en los distintos países. Los datos hasta el momento muestran que la inflación subyacente se ha acelerado en los tres últimos meses frente a los tres meses anteriores en una serie de economías avanzadas y emergentes importantes (Alemania, Estados Unidos, Filipinas, Francia, Italia, Reino Unido, República Checa, Sudáfrica, Suecia).

Al parecer, algunos inversionistas no esperan que las presiones de los precios se disipen rápidamente. Las expectativas de inflación en las principales economías para el próximo año o los dos próximos años —implícitas en la diferencia entre los rendimientos de los bonos de deuda pública nominales y los vinculados a la inflación— han vuelto a ascender. Es importante señalar que permanecen por encima de los niveles fijados como meta por los bancos centrales: el 2% en el caso de Francia, el Reino Unido y Estados Unidos, y el 3% en el caso de Brasil y México, por ejemplo. Otros indicadores de las expectativas de inflación, como los procedentes de las encuestas de hogares, parecen más estables.

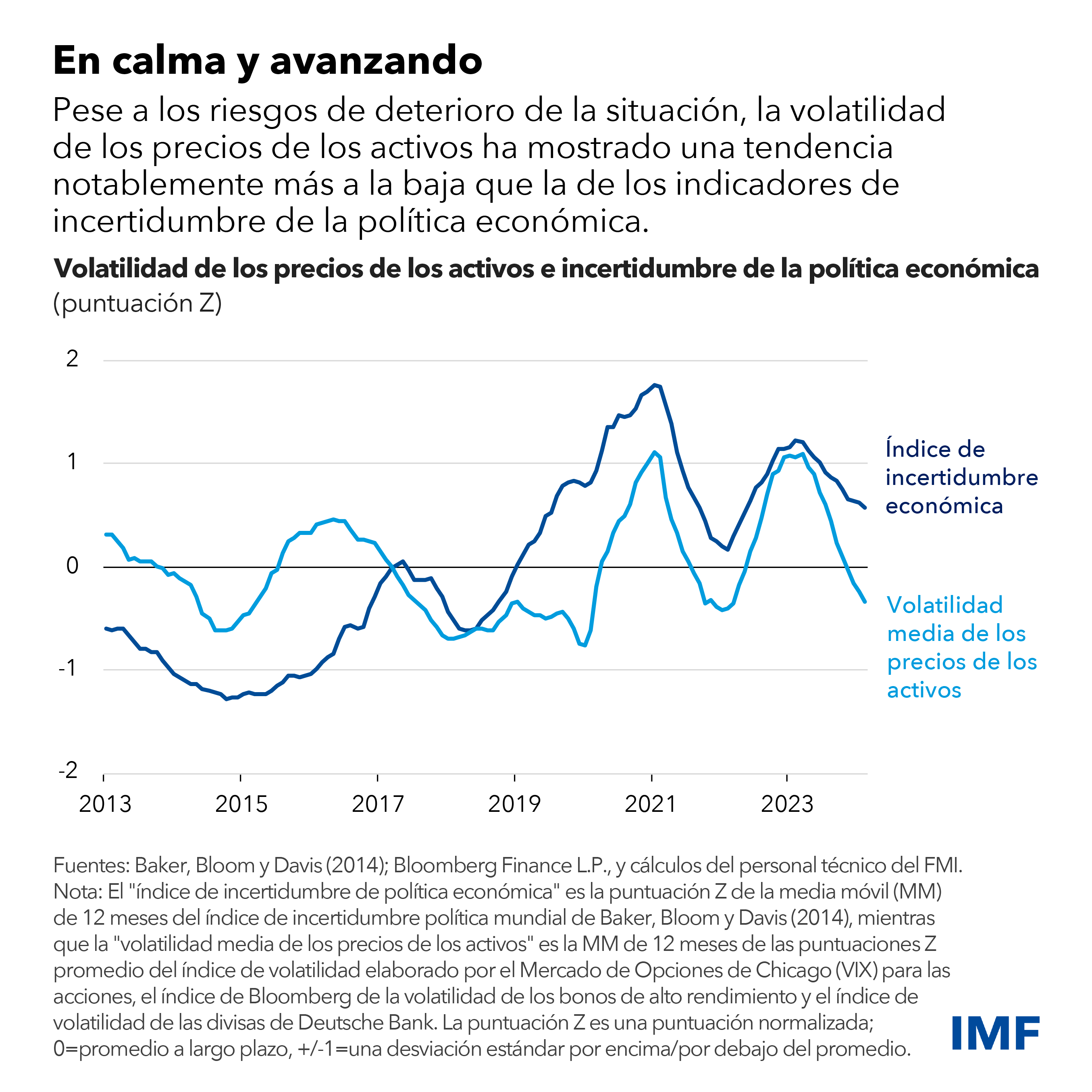

Al mismo tiempo, una intensificación de las tensiones geopolíticas podría perturbar más el transporte marítimo y la producción de energía y volver a causar subidas de la inflación. Hasta la fecha, los mercados financieros han seguido mostrándose en general optimistas sobre el estancamiento de la inflación y otros riesgos y factores adversos, y la volatilidad en las principales clases de activos se encuentra en niveles bajos a pesar de los elevados indicadores de incertidumbre de política económica.

Riesgos de redeterminación de los precios

Tradicionalmente, una divergencia entre la volatilidad de los precios de los activos y la incertidumbre ha precedido a fuertes repuntes de la volatilidad, que podrían ocurrir si los inversionistas se ven sacudidos por shocks adversos que los obliguen a revaluar los activos para tener en cuenta la elevada incertidumbre.

En el último tramo de la desinflación, un shock adverso de ese tipo podría ser, por ejemplo, la publicación de datos de inflación inesperadamente altos. Pese al citado aumento de la inflación futura proyectada en varios países, los inversionistas prevén rebajas sustanciales de las tasas de política monetaria para este año, de alrededor de 75 puntos básicos en los casos del Banco Central Europeo y el Banco Central de Brasil. En el caso de la Reserva Federal, se espera una bajada de las tasas de aproximadamente 50 puntos básicos a pesar de que en Estados Unidos ha sorprendido una serie de alzas de la inflación. Parece que los inversionistas confían en que los bancos centrales que toman sus decisiones en función de los datos flexibilizarán su política monetaria cuando la inflación se desacelere más. Pero si la inflación sigue elevada, esas optimistas expectativas podrían tambalearse, lo que podría desencadenar una venta masiva correlacionada de activos, desde los bonos hasta las acciones y los criptoactivos.

En este escenario, las condiciones financieras se endurecerían de manera generalizada. Como efecto más inmediato, algunos inversionistas sufrirían pérdidas en los activos que mantienen, sobre todo los inversionistas apalancados, cuyas rentabilidades negativas se amplificarían. En todo el mundo, a los prestatarios les resultaría más difícil hacer frente al servicio de la deuda como consecuencia del ascenso de los rendimientos de los bonos.

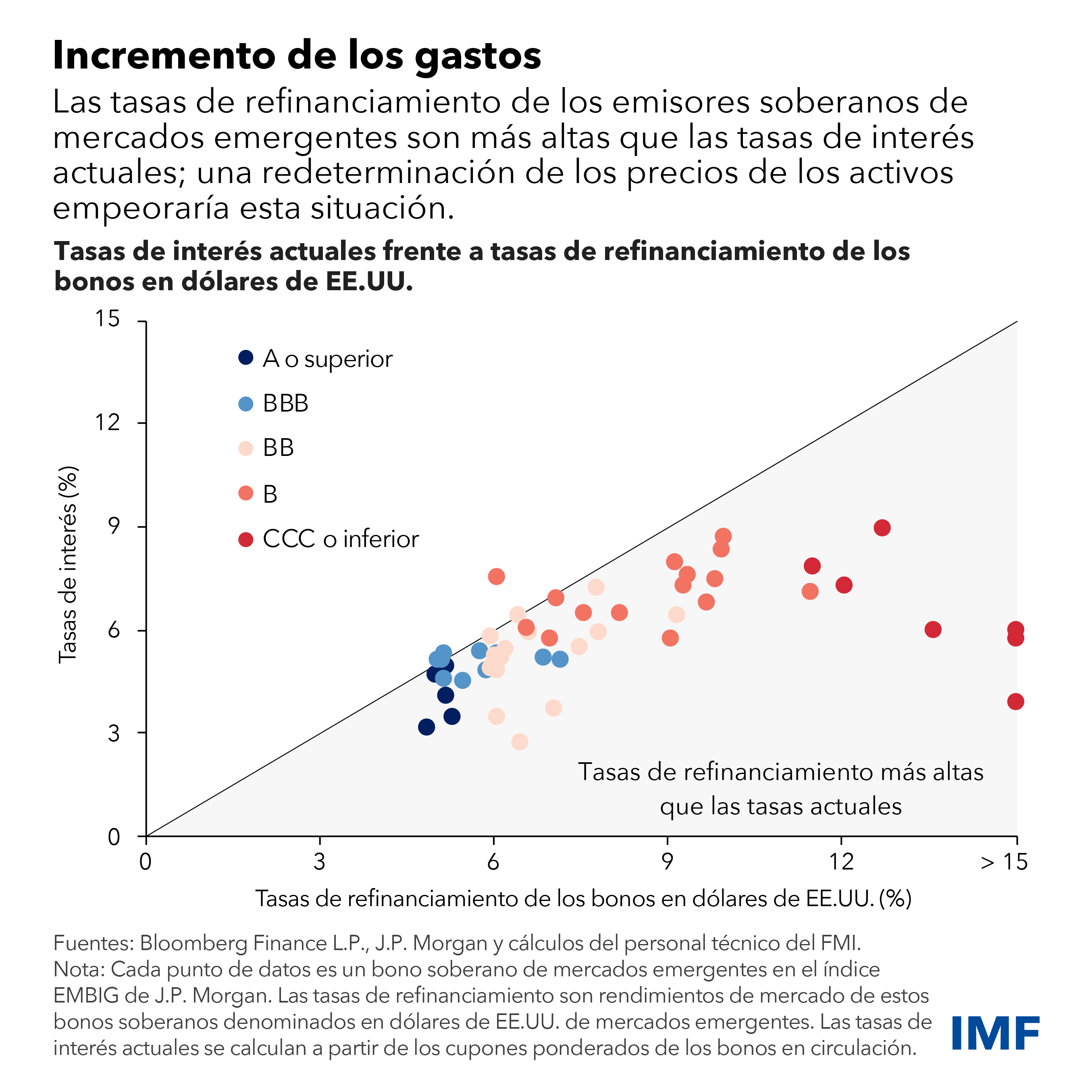

Estas situaciones suelen afectar de manera desproporcionada a los prestatarios de mercados emergentes. Muchos de estos emisores ya afrontan tasas de refinanciamiento más altas que las tasas de interés actuales en sus bonos soberanos denominados en dólares de EE.UU. en circulación. Los mercados emergentes más vulnerables —aquellos con calificaciones crediticias de B y CCC o inferiores— son los que deben hacer frente al mayor incremento de las tasas. Un endurecimiento de las condiciones financieras mundiales causado por la inflación dificultaría aún más el refinanciamiento.

Compromiso con la desinflación

El estancamiento de la desinflación puede ser una sorpresa para los inversionistas, cada vez más convencidos de que la batalla contra la inflación ya está ganada y de que las tasas de interés volverán a niveles bajos. En las economías que todavía experimentan una inflación persistente por encima de la meta, los bancos centrales deberían evitar relajar de manera prematura su política monetaria para no tener que dar marcha atrás más adelante. Asimismo, deben tratar de frenar las expectativas excesivamente optimistas de los inversionistas en cuanto a la relajación de la política monetaria, que han causado cierta euforia en los mercados financieros. Por supuesto, cuando la marcha de la inflación permita considerar que avanza de manera sostenible hacia su meta, los bancos centrales deberían adoptar gradualmente una orientación menos restrictiva en su política monetaria.

Mantener la estabilidad financiera en el último tramo obliga a adoptar un enfoque multidimensional. Las autoridades de regulación financiera deberían tomar medidas para garantizar que los bancos y otras instituciones estén en condiciones de resistir los riesgos de incumplimiento y de otro tipo, utilizando para ello pruebas de tensión, medidas correctivas tempranas y otras herramientas de supervisión. Los reguladores deben priorizar la aplicación íntegra y coherente de las normas prudenciales acordadas internacionalmente, en particular la finalización de la introducción paulatina de Basilea III. También es primordial seguir avanzando en los marcos de recuperación y resolución, con el fin de limitar las repercusiones de la caída de instituciones más débiles. Los bancos centrales deben velar por que las entidades bancarias tengan acceso a los mecanismos de liquidez cuando lo necesiten, y estar preparados para intervenir con prontitud para abordar las tensiones de financiamiento en el sector financiero.

—Este blog se basa en el capítulo 1 de la edición de abril de 2024 del Informe sobre la estabilidad financiera mundial.