El incremento sin precedentes de la deuda privada podría ralentizar la recuperación económica, pero el lastre para el crecimiento variará de un país a otro, y dentro de cada uno de ellos.

Los gobiernos lograron atenuar las penurias económicas causadas la pandemia proporcionando abundante liquidez a los consumidores y empresas afectados, mediante garantías crediticias, préstamos concesionarios y moratorias de pagos de intereses.

Pero si bien estas políticas sirvieron para apuntalar los balances, también dieron lugar a un repunte de la deuda privada, que se sumaba al incremento sostenido del apalancamiento propiciado por las condiciones financieras favorables vigentes desde la crisis financiera mundial de 2008.

La deuda privada mundial se incrementó en un 13% del producto interno bruto mundial en 2020, es decir, un ritmo de aumento superior al registrado durante la crisis financiera mundial, y casi igual al de la deuda pública.

Según nuestras estimaciones, los nuevos niveles de apalancamiento podrían ralentizar la recuperación económica en un 0,9% del PIB en las economías avanzadas, y en 1,3% en los mercados emergentes, en términos acumulados y en promedio, durante los tres próximos años.

Aumenta el lastre de la deuda

Pero las cifras agregados no ofrecen un panorama completo. El impacto de la pandemia para las finanzas de los hogares y las empresas ha variado de un país y otro y dentro cada uno de ellos, debido a diferentes respuestas en cuanto a políticas y a la composición sectorial de sus economías.

Por ejemplo, los servicios que requieren contacto personal intensivo, como los espectáculos, sufrieron una contracción cuando la gente tuvo que quedarse en casa, pero la producción y las exportaciones de computadoras, software y otros bienes se expandieron, ya que los consumidores empezaron a gastar más en esos productos. Los efectos sobre los balances de consumidores y empresas, sobre todo de los más expuestos a la pandemia, variaron enormemente dependiendo de las ayudas ofrecidas por los gobiernos.

Según nuestro análisis, el lastre para el crecimiento después de la pandemia podría ser mucho mayor en países en los que 1) el endeudamiento está más concentrado en hogares sometidos a presiones financieras y en empresas vulnerables, 2) el espacio fiscal es limitado, 3) el régimen de insolvencia es ineficiente y 4) es necesario adoptar rápidamente una política monetaria más restrictiva.

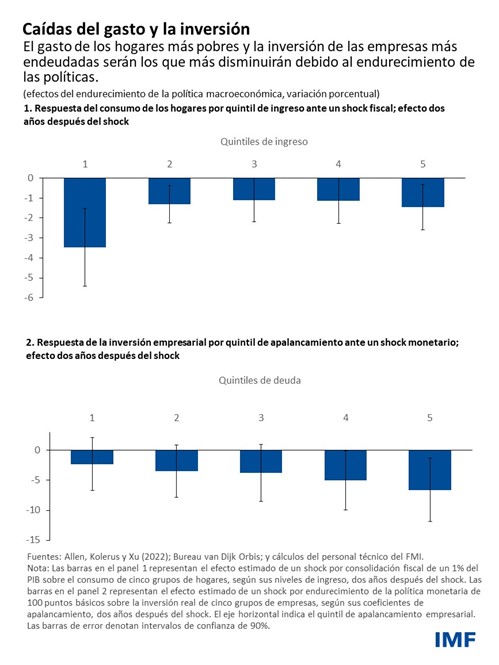

Los hogares de bajo ingreso y las empresas vulnerables (negocios endeudados y no rentables que tienen dificultades para efectuar los pagos de intereses) suelen tener menor capacidad para soportar un nivel de deuda elevado. Y por eso es probable que en el futuro recorten su consumo y gasto en inversión. Así pues, se prevé que el lastre para el crecimiento futuro será mayor en los países cuyos hogares de bajo ingreso y empresas vulnerables experimentaron mayores aumentos del endeudamiento durante la pandemia.

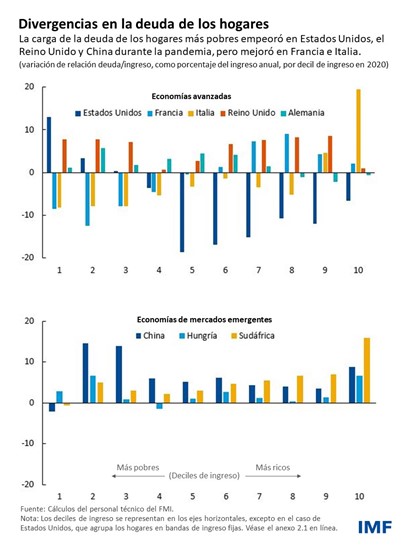

Entre los países de los que se dispone datos detallados, fueron China y Sudáfrica donde los consumidores registraron mayores aumentos del coeficiente de endeudamiento de los hogares. Pero la experiencia de los hogares en estos dos países fue muy distinta: en China, el apalancamiento aumentó más entre los hogares de más bajo ingreso, mientras que en Sudáfrica fue entre los hogares de mayor ingreso donde se observó el mayor incremento.

Entre las economías avanzadas, los hogares de bajo ingreso de Estados Unidos, Alemania y el Reino Unido registraron un aumento de la deuda comparativamente mayor al de Francia e Italia, donde el apalancamiento de los hogares más pobres en realidad disminuyó.

El impacto de la pandemia en las empresas también fue variado. Las empresas vulnerables —concentradas sobre todo en el sector de servicios de contacto personal intensivo— tendieron a endeudarse para sobrevivir a la caída de los ingresos causada por la pandemia. Por lo tanto, es probable que la inversión futura sea menor en los países con mayor proporción de sectores de contacto intensivo.

Aumento de la inflación y las tasas de interés

A medida que las economías se recuperen y la inflación se acelere, los gobiernos deberían tener en cuenta el efecto del endurecimiento de las políticas fiscal y monetaria sobre los consumidores y empresas que soportan la mayor presión financiera para decidir el ritmo de repliegue de las políticas excepcionales de apoyo.

Por ejemplo, nuestras estimaciones indican que un endurecimiento sorpresivo de 100 puntos básicos frenaría la inversión de las empresas más apalancadas en 6,5 puntos porcentuales, en términos acumulados, en dos años, cuatro puntos porcentuales más que en el caso de las menos apalancadas.

En los casos en que recuperación esté muy avanzada y los balances estén en buena situación, el estímulo fiscal podría reducirse con mayor rapidez, facilitando así la labor de los bancos centrales. En los demás países, durante la transición hacia la recuperación económica, los gobiernos deberían focalizar el apoyo fiscal en las personas más vulnerables, conforme a marcos fiscales a mediano plazo creíbles.

Para evitar que la rápida contracción de la política monetaria cause perturbaciones importantes y potencialmente duraderas, las autoridades deben vigilar con suma atención la evolución del sector financiero.

Este reviste especial importancia en los países que los que la oleada de quiebras en los sectores más golpeados por la pandemia podría propagarse al resto de la economía. Los gobiernos de estos países podrían incentivar la reestructuración en lugar de la liquidación y, cuando sea necesario, ampliar las medidas para apoyar la solvencia.

Regímenes de insolvencia y reestructuración

Las autoridades también deberían reforzar los mecanismos de reestructuración e insolvencia (por ejemplo, a través de reestructuraciones extrajudiciales especiales) para promover una rápida reasignación de capital y mano de obra a las empresas más productivas.

De igual forma, si las deudas cuantiosas de los hogares amenazan la recuperación, los gobiernos deberían considerar programas de reestructuración de la deuda eficaces en función de los costos, para transferir recursos a las personas relativamente vulnerables que tenderán más a gastar sus ingresos. El diseño se estos programas debe procurar reducir al mínimo el riesgo moral.

En resumen, el reciente aumento del endeudamiento de hogares y empresas acarrea riesgos para ritmo de recuperación económica, pero estos riesgos no se distribuyen de forma equitativa. Es fundamental hacer un seguimiento minucioso y en tiempo real de los balances de los hogares de bajo ingreso y las empresas vulnerables, para poder calibrar el repliegue de las medidas de apoyo. Así se podría evitarse que surjan tensiones repentinas cuando las condiciones financieras se tornen más restrictivas.

—Este blog, basado en el capítulo analítico 2 de la edición de abril de 2022 de Perspectivas de la economía mundial (informe WEO), titulado «La deuda del sector privado y la recuperación mundial», incluye también contribuciones de Evgenia Pugacheva y Yarou Xu.

*****

Silvia Albrizio es Economista de la División de Estudios Económicos Internacionales del Departamento de Estudios del Fondo Monetario Internacional (FMI). Antes de incorporase al FMI en 2021, trabajó en el Banco de España, la Organización para la Cooperación y el Desarrollo Económicos y el Banco Central Europeo. Sus ámbitos de investigación abarcan las políticas monetarias, fiscales y ambientales, y la productividad e inversión de las empresas. Tiene un doctorado del Instituto Universitario Europeo.

Sonali Das es Economista Principal en la División de Estudios Económicos Internacionales del Departamento de Estudios del Fondo Monetario Internacional (FMI). Con anterioridad, trabajó en el Departamento de Asia y el Pacífico del FMI, donde se ocupaba de China, India, Nepal y Fiji. Entre sus intereses de investigación figuran la política monetaria, las inversiones y la estabilidad financiera. Tiene un doctorado en Economía de la Universidad de Cornell.

Christoffer Koch es Economista de la División de Estudios Económicos Internacionales del Departamento de Estudios del Fondo Monetario Internacional (FMI). Antes de incorporarse al FMI en 2021, trabajó durante diez años en el Banco de la Reserva Federal de Dallas. Tiene una licenciatura de la Universidad de Saint Andrews y una maestría y un doctorado de la Universidad de Oxford, donde fue becario de Rhodes.

Jean-Marc Natal es Subjefe de la División de Estudios Económicos Internacionales del Departamento de Estudios del Fondo Monetario Internacional (FMI). Antes de incorporarse al FMI, fue Subdirector de Investigación en el Banco Nacional Suizo, donde asesoraba a la Junta sobre las decisiones trimestrales y la comunicación de política monetaria. Ha enseñado Política y Teoría Monetaria en la Universidad de Ginebra y ha publicado en varias revistas de economía, incluidos el Economic Journal y el Journal of Money, Credit and Banking. Sus investigaciones abarcan el estudio de los regímenes cambiarios y monetarios, la transmisión de la política, la dinámica de la inflación y modelos macroeconómicos. Tiene un doctorado en Economía Internacional del Instituto Universitario de Altos Estudios Internacionales de Ginebra.

Philippe Wingender es Economista Principal en la División de Estudios Económicos Internacionales del Departamento de Estudios del Fondo Monetario Internacional (FMI). Entre sus intereses profesionales y de investigación figuran la política fiscal, la desigualdad de ingresos, el cambio climático y la econometría aplicada. Tiene un doctorado en Economía de la Universidad de California, Berkeley.