各国政府は、コロナ禍に見舞われた消費者や企業に大規模な流動性を提供するため、信用保証、貸付条件の優遇措置、利息支払猶予を活用し、危機による経済的な痛みを軽減することに成功した。

こうした政策はバランスシートを支える上で効果を発揮した一方で、民間債務の急増につながった。そして、2008年の世界金融危機以降、有利な金融環境に後押しされて着実に進んでいたレバレッジ増加が続くこととなった。

世界の民間債務は2020年に対世界GDP比で13%と、急上昇したが、これは世界金融危機時よりも増加ペースが速く、公的債務の増加スピードとほぼ同じ速さだ。

直近のレバレッジの水準から推計する経済回復の鈍化幅は、今後3年間の累計で、先進国が平均0.9%(対GDP比)、新興市場国が平均1.3%(対GDP比)である。

債務の重荷が増す

ただし、合計値からは見えてこないものがある。コロナ禍が家計や企業の会計にもたらした打撃は、各国の政策対応と産業構成を反映して、国家間でも各国内でも異なっている。

たとえば娯楽産業など対面型サービス業は、人々が外出を控えたため縮小したが、消費者が電化製品への支出を増やしたことで、コンピューターやソフトウェアなどの財の生産や輸出は伸びた。コロナ禍からの影響が特に大きかった層を中心として、消費者と企業のバランスシートにどれほどの打撃があったかは、政府が提供した支援に応じて大きく異なる。

コロナ禍の後、経済成長を阻害する重荷が非常に大きくなる可能性がある国の特徴は、(1)金銭的に余裕のない世帯や脆弱な企業に債務が集中している、(2)政府の財政余地が限定的である、(3)破産制度が非効率的である、(4)金融政策の引き締めを急ピッチで行う必要がある、と分析する。

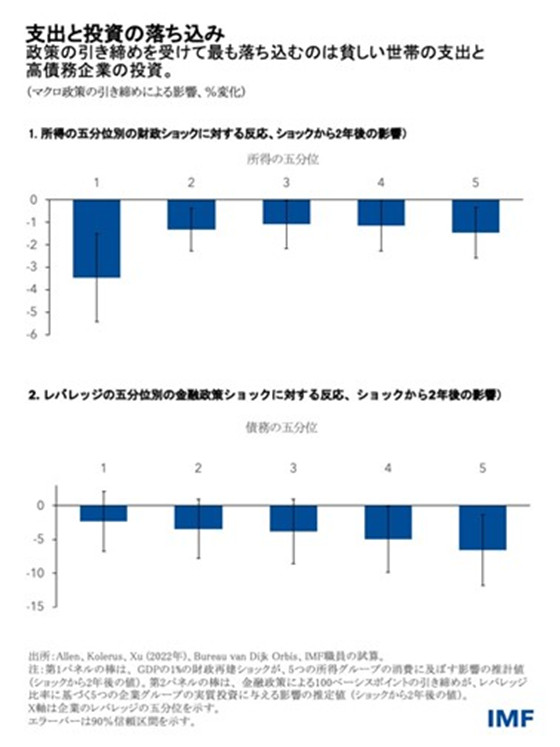

一般的に、脆弱企業(利払いに問題を抱え、債務が多額で、不採算の企業)と低所得世帯は、高水準の債務に耐える能力が低い。その結果、消費、また、未来に向けた投資の支出を大幅に減らす可能性も高くなる。したがって、コロナ禍において低所得世帯と脆弱企業の間で債務が最も多く増加した国において、将来的な成長が阻害される程度が最大になると見られる。

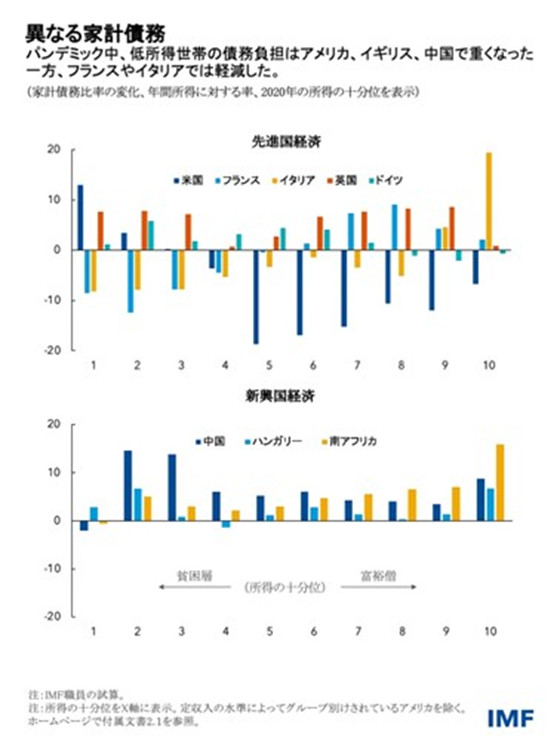

詳細なデータが入手可能だった国の中では、消費者の家計債務比率の伸びが中国と南アフリカで最大だった。しかし、両国における世帯の体験は大きく異なった。レバレッジの増加は、中国では所得の低い世帯で最大だった一方で、南アフリカでは大半が所得の高い世帯によるものだった。

先進国を見ると、低所得世帯の債務はアメリカ、ドイツ、イギリスにおいて、フランスやイタリアよりも相対的に大きく増加している。後者2か国においては、より貧しい世帯のレバレッジは実のところ減少している。

コロナ禍による企業への影響もばらつきがある。対面型サービスに集中している脆弱企業は、コロナ禍によって収入が減少する中、事業存続のために借り入れした場合が多い。この点を踏まえると将来の投資は、対面型産業の割合が高い国において少なくなりそうだ。

インフレ昂進と金利

経済が復興し、物価上昇が加速する中、政府は異例の支援政策を終了するペースを決定するにあたり、金銭的に最も余裕がない消費者や企業に対して財政・金融政策の引き締めがもたらす影響を考慮すべきだ。

私たちの試算では、たとえば100ベーシスポイントの引き締めが予期せぬかたちで実施された場合、レバレッジが最大の企業による投資が2年間の累計で6.5%ポイント鈍化すると見ている。この減少幅は、レバレッジが最小の企業と比べると4%ポイント大きい。

景気回復が順調に進んでおり、バランスシートが各所で健全な国では、財政支援の削減をより速いペースで実施でき、これは中央銀行がその役目を果たす上でプラスに働く。それ以外の国の政府は、復興に向けた移行期間において、最も脆弱な層に財政支援の対象を絞るべきだ。その一方で、信頼できる中期的な財政枠組みとの整合性を保つ必要がある。

金融政策の急速な引き締めによって大規模な混乱が発生し、それが長期化する可能性を避けるために、政策当局者は金融部門の望ましくない動向を注視すべきだ。

この点が特に重要になるのは、コロナ禍から大打撃を受けた産業で企業倒産が相次ぎ、その余波が経済の他部門にも広がりうる国だ。こうした国の政府は、企業の清算よりも再建を促すインセンティブを設けられるほか、必要な場合には支払能力支援も提供しうる。

倒産処理、事業再生制度

また、政府当局は、資本と労働力が最も生産的な企業に再配分されるよう促すために、特別な私的整理の枠組み等を通じて、事業再編と倒産処理の制度を強化すべきだ。

同様に、膨大な家計債務が景気回復を脅かす場合、政府は相対的に脆弱な層への資金提供を目的として、費用対効果の高い債務整理制度を考慮せねばならない。こうした層は、得られた所得を支出に回す確率が高いだろう。こうした制度は設計上、モラルハザードを最小化できるように努めるべきだ。

要するに、近年急増した家計債務や企業債務は、景気回復のペースにとってリスクとなるのだ。しかし、このリスクは等しく分布しているわけではない。低所得世帯と脆弱企業のバランスシートを注意深く、リアルタイムで監視することが、支援策終了の進め方を調整する上で鍵となる。そうすることで、金融環境が逼迫した時に、突然のストレスが生じる事態を阻止できるかもしれない。

本ブログは、2022年4月「世界経済見通し(WEO)」の分析章のひとつである第2章「Private Sector Debt and the Global Recovery(民間債務と世界経済回復)」に基づいており、イヴジニア・プーガチーヴァと徐雅柔(しゅう・やじょう)から得た支援も反映している。

*****

シルビア・アルブリジオはIMF調査局世界経済研究課のエコノミスト。2021年にIMFでの勤務を開始する前には、スペイン銀行、経済開発協力機構(OECD)、欧州中央銀行(ECB)に勤めた。金融政策、財政政策、環境政策、企業の生産性と投資などに研究上の関心を持っている。欧州大学院(EUI)で経済学博士号を取得。

ソナリ・ダスはIMF調査局世界経済研究課のシニアエコノミスト。以前にはIMFアジア太平洋局で勤務し、中国、インド、ネパール、フィジーを担当した。研究分野は金融政策、投資、金融安定性など。コーネル大学で経済学博士号を取得。

クリストファー・コークはIMF調査局世界経済研究課のエコノミスト。2021年にIMFでの勤務を開始する前には、ダラス連邦準備銀行に約10年間勤務した。セント・アンドリュース大学で学士号を、ローズ奨学生として学んだオックスフォード大学で修士号と博士号を取得した。

ジャンマルク・ナタルはIMF調査局世界経済研究課の課長代理。IMFに勤務する以前はスイス国立銀行調査局副局長として、四半期金融政策決定とコミュニケーションに関して理事会に助言した。ジュネーブ大学で金融理論と政策を教え、Economic Journal、Journal of Money、Credit and Bankingなど様々な経済学術誌で論文を発表した。調査対象は金融・為替体制、政策伝達、インフレ・ダイナミクスとマクロ経済モデリング。ジュネーブの国際・開発研究大学院で国際経済学博士号を取得している。

フィリップ・ウィンジェンダーはIMF調査局世界経済研究課のシニアエコノミスト。業務・研究上の関心分野は財政政策、所得格差、気候変動、応用計量経済学など。カリフォルニア大学バークレー校で経済学博士号を取得。