En 2014‑2016, la caída de los precios de las materias primas, particularmente el petróleo, fue una de las más marcadas a nivel mundial durante las cuatro últimas décadas. El abrupto final del “superciclo” de las materias primas fue un duro golpe para muchos países latinoamericanos, muy dependientes del ingreso fiscal derivado de las materias primas. El FMI ya ha analizado las implicaciones económicas del reciente episodio de auge y caída de las materias primas en la region.

Sin embargo, los efectos de los shocks de precios de las materias primas en las empresas estatales —es decir, las entidades creadas para llevar a cabo actividades comerciales en nombre del gobierno— no han recibido gran atención.

¿Cómo hicieron las empresas estatales más grandes de la región —en Brasil, Chile, Colombia y México— para sobreponerse a la caída de los precios de las materias primas? Tras analizar la evolución de sus fundamentos y sus planes comerciales, detectamos ciertas vulnerabilidades remanentes y retos para las perspectivas de esas empresas.

Las empresas estatales y las calificaciones crediticias

Una característica que varias empresas estatales latinoamericanas tienen en común es la dependencia de las materias primas y su importancia sistémica para la economía y el ingreso fiscal. Más allá de estas características en común, sus indicadores de operación, su régimen de propiedad y sus estrategias comerciales varían significativamente.

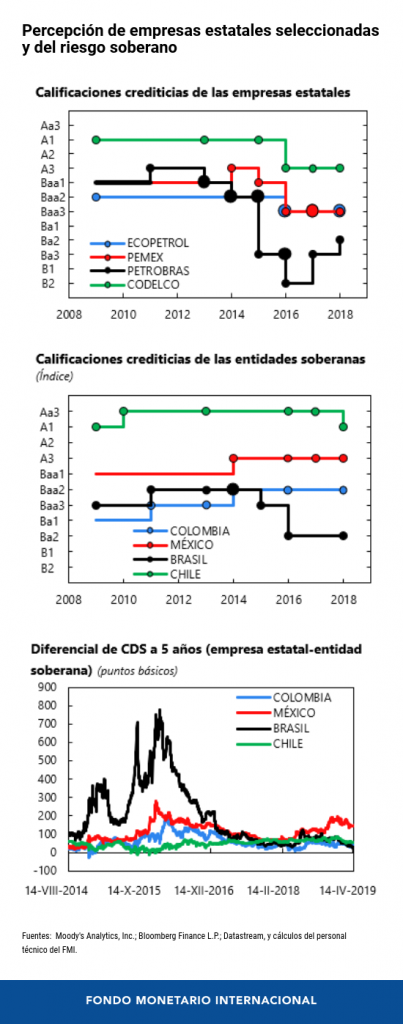

Algunas de las empresas estatales más grandes de la región —a saber, Pemex en México, Petrobras en Brasil, Ecopetrol en Colombia y Codelco en Chile— fueron las más golpeadas por la caída de los precios de las materias primas. Como puede observarse en el gráfico, en medio de la creciente inquietud por la situación financiera de estas empresas, las calificadoras de riesgo rebajaron su calificación individual, aun manteniendo la de su respectiva entidad soberana, con la excepción de Brasil y Chile.

La rebaja más pronunciada de la calificación de Petrobras, en términos absolutos y en relación con su entidad soberana, es consecuente con el fuerte aumento de los diferenciales de sus swaps de riesgo de crédito (CDS, por sus siglas en inglés). Esto reflejó no solo los efectos de la caída de los precios del petróleo, sino también problemas idiosincráticos que sufría la empresa en ese momento.

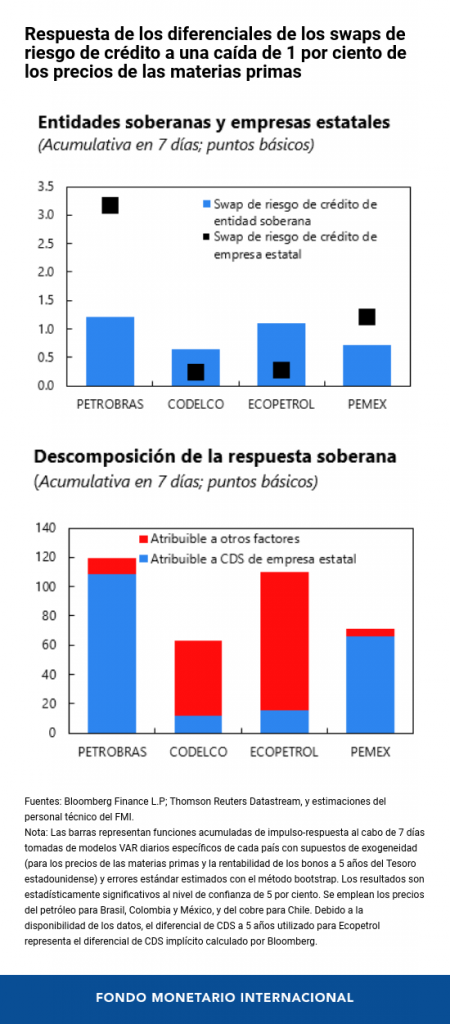

Para analizar de manera más sistemática la relación entre los precios de las materias primas y las primas por riesgo, estimamos la respuesta de los diferenciales de los CDS soberanos como también de las empresas estatales a un shock negativo de los precios de las materias primas mediante una autorregresión vectorial (VAR, por sus siglas en inglés), como muestra el gráfico siguiente.

Los resultados hacen pensar que los diferenciales de los CDS de Petrobras y Pemex son efectivamente más sensibles a un colapso de los precios de las materias primas en comparación con otras empresas estatales de la región y con sus respectivas entidades soberanas. A la vez, el deterioro de los diferenciales soberanos de Brasil y México tras la repentina caída de los precios del petróleo es producto, más que nada, del aumento de los diferenciales de las empresas estatales.

Aunque estos resultados son coherentes con los datos presentados en el primer gráfico, la sensibilidad de los diferenciales de las empresas estatales también podría depender de la liquidez del mercado. En ese sentido, los instrumentos de deuda de Pemex y Petrobras son significativamente más líquidos que los de Ecopetrol y Codelco, y son prácticamente tan líquidos como los bonos soberanos de su respectivo país. La importancia de las transferencias de estas empresas al gobierno también podría influir en la magnitud de los efectos generados por los shocks de las materias primas.

¿Cuán fuerte es el vínculo de estas empresas con sus respectivos gobiernos?

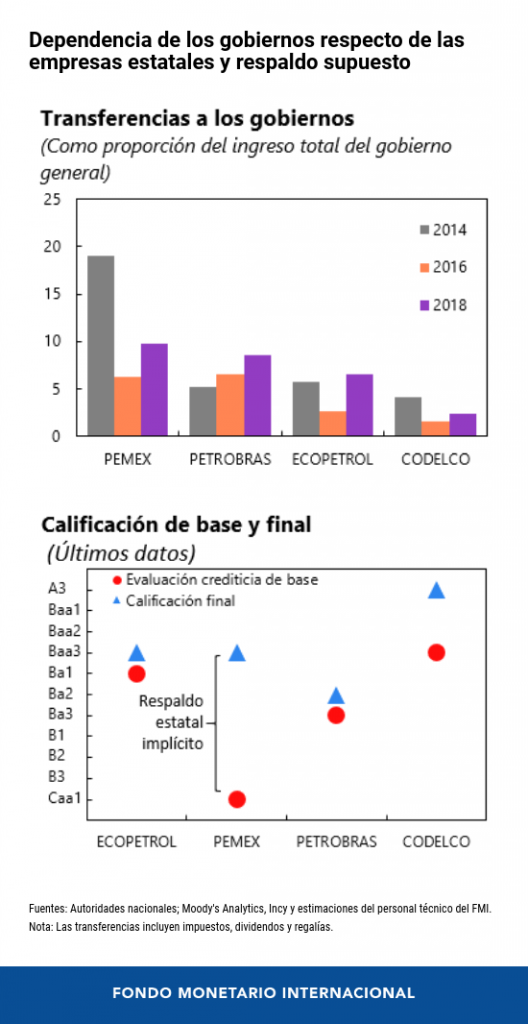

En mayor o menor medida, todas estas empresas representan una importante fuente de ingreso para su respectivo gobierno (véase el gráfico a continuación). Aunque su contribución al presupuesto público ha disminuido en algunos casos (Pemex y Codelco), seguramente todas continuarán desempeñando un papel crítico en las finanzas y los planes de su respectivo gobierno.

Eso implica que la probabilidad de contar con apoyo público, de ser necesario, también sigue siendo elevada. Como muestra el gráfico, en vista de la diferencia entre la evaluación de base de las calificadoras de riesgo —que muestra el perfil de riesgo sin apoyo estatal— y la calificación final, los mercados percibieron que Pemex es la empresa que más probabilidades tiene de recibir respaldo público en caso de necesidad, seguida de la chilena Codelco. Afianzar más los fundamentos de estas empresas será crítico para mejorar los perfiles crediticios propios y los de las entidades soberanas.

La evolución de las empresas estatales

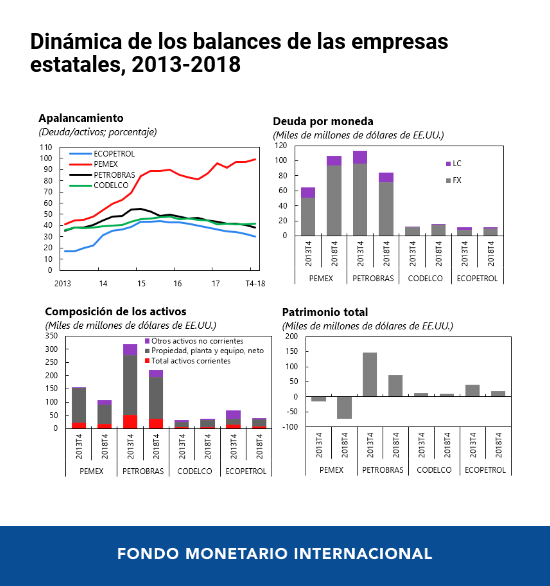

Tras el colapso de los precios de las materias primas y en medio de una sustancial depreciación de la moneda, los coeficientes de apalancamiento de las cuatro empresas estatales sufrieron un marcado deterioro en 2015-16 (como puede observarse en el panel 1 del gráfico). Eso se sumó a una fuerte expansión de la deuda, denominada mayormente en moneda extranjera, y a pérdidas de valoración de los activos.

Excepto en el caso de Pemex, estas empresas lograron reducir los coeficientes de apalancamiento en 2017-18 estabilizando los niveles de deuda, o incluso reduciéndolos—como en el caso de Petrobras— amortizando la deuda que vencía. La reducción de los pasivos era necesaria para compensar las pérdidas de valoración de los activos —principalmente, plantas y equipos— causadas por el nivel persistentemente bajo de los precios de las materias primas (véanse los paneles 2 y 3). En cambio, el deterioro sufrido por Pemex de ambos lados de la hoja del balance empeoró su situación patrimonial (véase el panel 4).

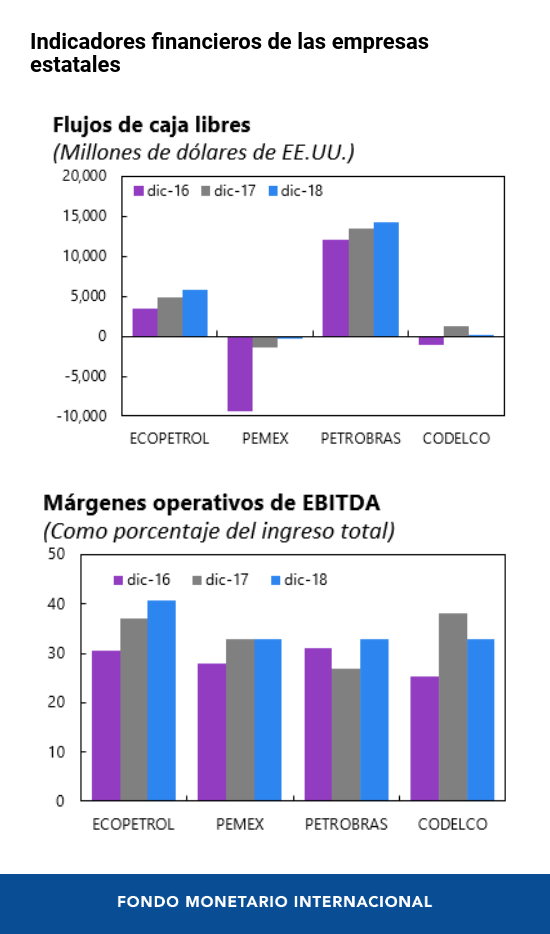

La reciente mejora de los indicadores de operación de estas empresas es fruto de sus encomiables esfuerzos por incrementar la eficiencia mediante ventas de activos y optimización del gasto. En consecuencia, los indicadores de generación de efectivo han mejorado (sobre todo en el caso de Pemex) y los márgenes de EBITDA se encuentran en los niveles más altos de los últimos años (véase el gráfico sobre indicadores financieros).

Al igual que la mayoría de los productores de materias primas del mundo, Codelco, Pemex, Petrobras y Ecopetrol han tenido que recortar drásticamente el gasto de capital que habían planificado, debido a un menor flujo de caja y la moderación de las perspectivas del sector. De las cuatro empresas, Petrobras es la única que pudo incrementar la producción el año pasado, en parte gracias a la amplia inversión que realizó en campos petroleros de presal altamente productivos, actualmente generadores de alrededor de 50 por ciento de su producción.

Como la producción naturalmente agota las reservas, es necesario incrementar la inversión en exploración y ajustar los campos en servicio a fin de mantener los niveles de producción actuales. Ahora bien, las perspectivas de producción de las tres empresas productoras de petróleo se ven empañadas por la complejidad de sus proyectos de prospección, debido a que estos proyectos se desarrollarán en aguas profundas o ultraprofundas o dependen de recursos no convencionales.

Mayor gobernanza, eficiencia y rentabilidad

Además del colapso de los precios y los ingresos, las recientes investigaciones por corrupción han dificultado a algunas de estas empresas estatales la tarea de movilizar fondos y han sido un importante obstáculo a las reformas estructurales. Sin embargo, varias han adoptado claros códigos y directrices sobre publicación de información relacionada con las políticas y prácticas de gobernanza (por ejemplo, Codelco y Petrobras, en su sitio web).

Pero la transparencia puede reforzarse más mediante una divulgación más detallada del gasto cuasifiscal y de la adjudicación de contratos de adquisición, ambos ámbitos muy susceptibles de ser mal administrados. Asimismo, sería importante mejorar la supervisión y la información disponible sobre las operaciones de las empresas estatales.

La experiencia reciente demuestra también que estas empresas pueden mejorar la eficiencia y la rentabilidad con planes de negocios debidamente concebidos. La mejora del perfil de crédito de Petrobras tras la reestructuración y la reorientación de la estrategia comercial, a pesar incluso de los cambios regulatorios de los precios de los combustibles que estimularon la competencia en algunos de sus segmentos de actividad, hace pensar que otras empresas estatales podrían adoptar estrategias parecidas, fortalecer sus fundamentos y continuar contribuyendo a la economía y a las finanzas públicas.

Si bien es necesario incrementar la inversión para apuntalar la producción de estas cuatro empresas, algunas deberían reforzar sus propios fundamentos financieros antes de lanzar ambiciosos proyectos de inversión.

Dado que las proyecciones apuntan a que los precios de las materias primas se mantendrán lejos de los récords que alcanzaron esta década, los continuos esfuerzos por mejorar la gobernanza y el desempeño de estas empresas seguirán siendo críticos para la consolidación fiscal tan necesaria que han puesto en marcha sus respectivas entidades soberanas.