政策制定者可能需要密切关注美联储行动,结合自身所面临的挑战,动用多种政策工具予以应对。

在去年的大部分时间中,投资者定价反映出他们认为美国通胀走高只是暂时现象,这是因为经济复苏尚不稳定,供给瓶颈迟迟未能缓解。

如今,市场情绪已经转变。美国的物价正以近四十年一见的速度飞速上涨;劳动力市场供不应求,拉动工资增长;此外,奥密克戎变异毒株的肆虐,进一步带来了供给侧通胀压力的担忧。美联储上个月决定加快缩减资产购买计划,并表示一个关键原因是通货膨胀方面的变化。

受这些变化影响,新兴市场的前景更加不确定。目前,这些国家也面临着通胀高企、公共债务大幅上升的问题。自2019年以来,新兴市场的平均政府债务总额升高了近10个百分点,到2021年底估计将达到了GDP的64%,且各国之间的差异巨大。而且,与美国相比,新兴市场的经济复苏和劳动力市场形势还不够稳健。虽然对于很多国家而言,美元借贷成本仍处于低位,但出于对国内通胀和外国资金来源稳定性的担忧,包括巴西、俄罗斯和南非在内的多个新兴市场在去年开始相继加息。

阻碍复苏的新风险

我们继续预计美国经济将稳健增长。随着供给扰动得到缓解、财政紧缩抑制需求,今年晚些时候美国的通胀很可能有所回落。美联储在政策指引中表示将“加速提高借贷成本”,但这并未使市场大幅调整其对经济前景的评估。如果美国政策利率上升且通胀一如预期地有所回落,且若政策收紧是以渐进性的方式实施、得到良好的沟通并且是对经济复苏走强的反应,那么根据历史经验,美国加息很可能对新兴市场产生有利的影响。新兴市场货币可能仍会贬值,但国外需求可以抵消融资成本上升带来的冲击。

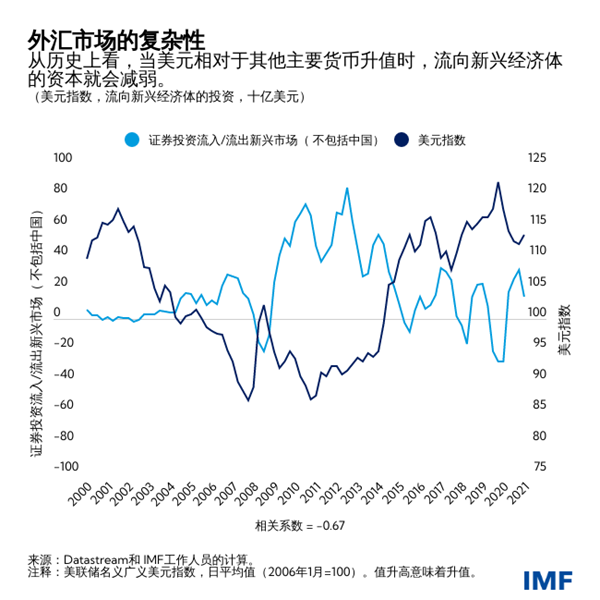

即便如此,对新兴市场的溢出效应也可能不会如此有利。假设美国的工资水平普遍上涨,或供给瓶颈持续存在,则物价涨幅将超出预期,进而使人们形成更高通胀的预期。如果美联储通过更快加息予以应对,则可能引发金融市场恐慌,导致全球性融资环境收紧。在以上情况发生的同时,美国的需求和贸易可能放缓,这可能引发新兴市场资本外流和货币贬值。

如果美联储在这样的情景下收紧货币政策,则会对脆弱国家造成更加严重的影响。最近几个月,在公共和私人债务水平较高、外汇敞口较大、经常账户差额较小的新兴市场,本国货币相对于美元的波动已有所增大。正如IMF在10月发布的《世界经济展望》和《全球金融稳定报告》中所强调的那样,经济增长放缓加上脆弱性上升,可能会对这类经济体形成负反馈循环。

艰难的权衡

一些新兴市场已着手调整货币政策,并准备缩减财政支持,以应对不断上升的债务和通货膨胀。针对融资环境的收紧,新兴市场应根据自身实际情况和脆弱性作出适当反应。那些在控制通胀方面具有政策可信度的国家,可更加逐步地收紧货币政策;而那些通胀压力大,或制度不够完善的国家,必须迅速采取全面行动。在这两种情况下,应对措施应包括允许货币贬值和提高基准利率。如果外汇市场出现混乱,拥有足够储备的中央银行可以进行市场干预,前提是不能以这种干预取代必要的宏观经济调整。

不管怎样,在采取此类行动的过程中,新兴市场将面临艰难的权衡取舍:一方面要支持疲软的国内经济,另一方面要维护价格和外部稳定。同样,在现有措施之外加大对企业的支持力度,可能会增加信用风险,并因延迟确认损失而损害金融机构的长期健康。而若撤回这些措施,则可能会进一步收紧融资环境,削弱复苏的势头。

为把握好两者之间的平衡,新兴市场现在可采取措施,强化政策框架,减少脆弱性。如果中央银行选择收紧银根以控制通胀压力,那么它们应就政策计划开展明确、一致的政策沟通,这将使公众更好理解维护价格稳定的必要性。外币计价债务水平较高的国家应寻求减少此类错配,并尽可能对冲自身的风险敞口。为了降低展期风险,应延长债务的期限,即使这样会增加成本。债务高企的国家可能还需要尽早尽快开始财政调整。

若要继续为企业提供金融政策支持,则应对这些措施开展评估;如决定提供常态化支持,则应结合经济前景和维护金融稳定,对其做出谨慎的调整。在有些国家,企业债务和不良贷款在新冠疫情前便处于高位,如果融资难度增大,一些实力薄弱的银行和非银行贷款人可能面临偿付能力不足的问题。为此,应准备好相关的处置制度。

除了这些直接措施之外,善用财政政策可以帮助提升抵御冲击的能力。就中期财政战略做出可信的承诺,将有助于增强投资者的信心,并在经济下滑时重新获得财政支持的空间。该战略可能包含宣布一项全面计划,阐述如何逐步增加税收、提高支出效率、或实施结构性财政改革,如养老金和补贴方面的全面改革(有关内容见IMF10月的《财政监测报告》)。

最后,即使经济复苏符合预期,一些国家可能仍需依赖全球金融安全网,其可能包括央行货币互换、区域性融资安排和多边资源。在这方面,IMF去年批准分配了6500亿美元的特别提款权,是IMF历史上规模最大的一次分配。

虽然这些资源可以提高对潜在经济衰退的缓冲,但以往经验表明,一些国家可能还需要额外的财政喘息空间。针对这种需求,IMF为成员国调整了其融资贷款工具箱。能够采取强有力政策的国家,可以利用预防性信贷额度来帮助防范危机。其他国家可以使用适合其收入水平的贷款,前提是有关贷款规划必须以可持续的政策为基础,这些政策应确保恢复经济稳定,促进可持续增长。

虽然今明两年全球经济复苏预计还将持续,但由于疫情反复,经济增长面临的风险不容小觑。鉴于这一风险可能与美联储加快收紧货币政策的风险相重叠,新兴经济体应做好应对潜在经济动荡的准备。

*****

Stephan Danninger 是IMF战略、政策及检查部宏观政策处的处长。他于2000年加入IMF,此前曾负责日本和美国团队的工作。在全球金融危机期间,他曾担任IMF世界经济研究处的研究员,负责《世界经济展望》的出版工作。他的研究涉及多个主题,包括劳动力增长、通货膨胀和生产率的决定因素、金融压力的跨国溢出效应以及促进增长的结构性改革。他拥有纽约哥伦比亚大学的博士学位。

Kenneth Kang 是IMF战略、政策及检查部的副主任,负责与全球经济和数字货币监督相关的问题。此前他曾在亚太部和欧洲部工作,涉足中国、欧元区、意大利、日本、韩国和荷兰方面的工作。2003至2006年期间,他曾担任IMF常驻韩国代表。他拥有哈佛大学的博士学位和耶鲁大学的理学学士学位。

Hélène Poirson 是IMF战略、政策及检查部宏观政策处的副处长。她于1999年加入IMF,主要负责巴西、马来西亚、印度、南非、泰国和土耳其等新兴市场的监督案件,以及法国、德国、意大利、日本、英国、美国和欧元区七国集团的监督工作。她还曾在IMF投资办公室担任高级投资官,并曾在财务部的优惠融资处工作。她重点研究各种宏观金融问题。Poirson女士是特许金融分析师,拥有巴黎经济学院(DELTA研究中心)应用宏观经济学博士学位。