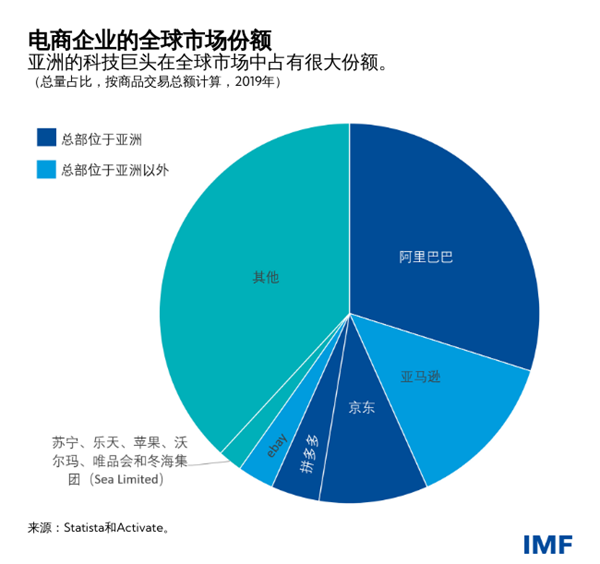

数字化技术推动着金融科技、电子商务和线上服务的发展,使我们能使用手机转账、线上购买商品和服务,并与全球各地的人们沟通交流。这催生了一批规模最大的跨国企业,例如连接世界各国生产者和消费者的线上平台和市场。

仅亚洲就有约20亿互联网用户,且仍有很大增长空间。亚洲的发达和新兴市场经济体坐落着几家科技巨头的总部,包括阿里巴巴、京东、腾讯和乐天,脸书等外国科技巨头也在当地开展经营。一套新商定的全球税收改革计划将改变上述科技巨头和其他跨国巨头企业的纳税地点。

截至目前,许多亚洲国家在对科技巨头征税方面一直都面临着巨大的挑战,这特别是因为许多科技巨头并不以实体形式,而是数字形式存在。对利润征税的现有国际准则没有跟上时代的步伐,许多人认为其已经过时且不公平。对跨境数字服务和小包裹电商配送征税也是一个挑战。

正在发生的变革

一些亚洲国家已开始引入数字服务税:针对跨境数字服务付款实施预扣税,或基于用户对数字业务征收营业税。然而,如果采纳一种新的全球利润征税制度,这些措施可能会变得多余。

截至2021年8月,美国和大多数主要亚洲经济体都已成为经合组织(OECD)牵头的“包容性框架”的成员国(其共134个成员国);这些国家同意将利润征税权分配给数字企业消费者和用户的所在国,以反映这些企业在这些国家的数字存在。这项全球改革的具体细节仍在讨论中,但根据已商定的内容,对于全球销售额超过200亿欧元的跨国企业(大约为最大的100家跨国企业),其部分利润将按当地销售额占比在各国之间进行分配,并依照当地税法征税。

在IMF工作人员的一篇最新论文中,我们调查了亚洲数字业务的发展格局,以及经合组织“包容性框架”等提议对亚洲国家企业税收入的影响。我们还概述了征收数字服务税的利弊,并估计了其税收潜力。最后,我们还计算了对数字服务和跨境电商销售商品征收增值税所能带来的潜在额外收入。

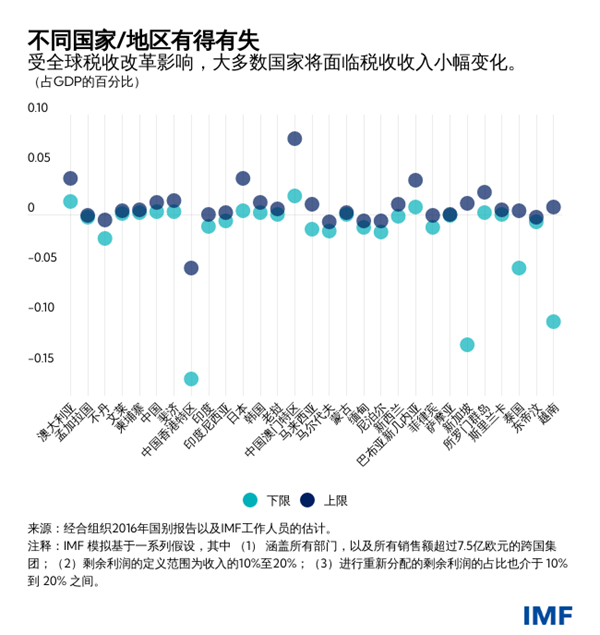

新加坡、香港特别行政区等投资中心的企业税收入可能减少,降幅达到GDP的0.15%,因为跨国企业目前在这些国家/地区申报的利润超过了它们在当地的销售份额。尽管拥有庞大国内市场的高收入国家(澳大利亚、中国、日本和韩国)将获得更多税收,但越南等发展中国家的税收收入可能减少。

商定的改革措施可能会催生更全面的改革计划,适用于所有企业并覆盖更大的利润份额。这将导致税收在各国间发生更大规模的重新分配,预计亚洲的投资中心将遭受最严重的损失,而若干发展中经济体将获得最大的收益。

数字服务税较易实施,但其并不会大幅增加税收收入,且存在其他缺点。若孟加拉国、印度尼西亚、菲律宾和越南2019年实施类似于印度“均衡税”的数字服务税,则其带来的税收收入将仅相当于它们GDP的0.02%。然而,数字服务税可能扭曲商业决策,且依然易受到避税行为的影响。它还会使贸易关系复杂化,因为该税种通常只适用于总部设在海外的大企业。

增值税和数字化

亚洲的服务贸易中有一半以上是以数字形式交付的,这使得当局很难在这些服务跨境时征收增值税。跨境电商以小包裹进行国际运输来销售商品时,也被豁免了增值税。

应对这些挑战是值得的。要求数字服务和电商市场的非居民供应商在当地税务机关登记,并为其销售支付增值税,可使一些亚洲国家的税收收入增加GDP的0.04%至0.11%,这对应到孟加拉国、印度、印度尼西亚、菲律宾和越南,将分别达到1.66亿美元、48亿美元、11亿美元、3.65亿美元和2.64亿美元。

未来之路

随着未来几年亚洲消费者和企业不断扩大线上活动,科技巨头将进一步向亚洲国家扩张,因此在不断数字化的经济中,税收问题正变得更加重要。特别是,亚洲国家可以加大投入,利用数字技术改进税收征管,以减少避税行为,促进收入调动,提高征税效率。随着各国在经合组织牵头的“包容性框架”下进一步敲定有关协议,这些根本性的改革有望在未来使数字时代的国际税收体系变得更加稳健。

*****

Era Dabla-Norris 是国际货币基金组织亚太部亚洲一处处长及赴越南代表团团长。她之前曾任国际货币基金组织财政事务部处长,就结构性改革和生产率、收入不平等、财政溢出效应、债务和人口趋势等问题开展工作。加入国际货币基金组织以来,她先后负责多个发达、新兴市场和低收入国家的工作,就一系列议题广泛发表了著述,并是世界经济理事会的供稿成员。她拥有德里经济学院的理学硕士学位和德克萨斯大学的博士学位。

Ruud De Mooij 现任IMF财政事务部顾问,此前曾担任税收政策处处长。他曾为超过25个国家的税收政策问题提供能力建设,积累了为丰富经验。在加入IMF之前,他曾在荷兰鹿特丹的伊拉斯姆斯大学担任公共经济学教授。他曾在很多期刊上发表有关税收问题的文章,包括 《美国经济评论》和《公共经济学杂志》。De Mooij还是牛津大学、卑尔根大学、曼海姆ZEW的研究员以及慕尼黑CESifo网络的成员。

Andrew Hodge 现任IMF西半球部经济学家。此前,他曾任职于亚太部和财政事务部,从事有关发达经济体、新兴市场和低收入经济体的工作。他的主要研究领域包括最优财政和货币政策、长期经济增长以及人口老龄化的经济影响。在加入IMF之前,他曾在澳大利亚储备银行担任经济学家。他拥有伦敦政治经济学院的博士学位。

Dinar Prihardini 现任IMF财政事务部税收政策处经济学家。在加入IMF之前,她曾任职于世界银行和澳大利亚财政部,主要使用一般均衡模型分析财政和劳动力市场政策。在IMF,她负责向成员国提供技术援助,并围绕广泛的税收政策相关问题进行研究。