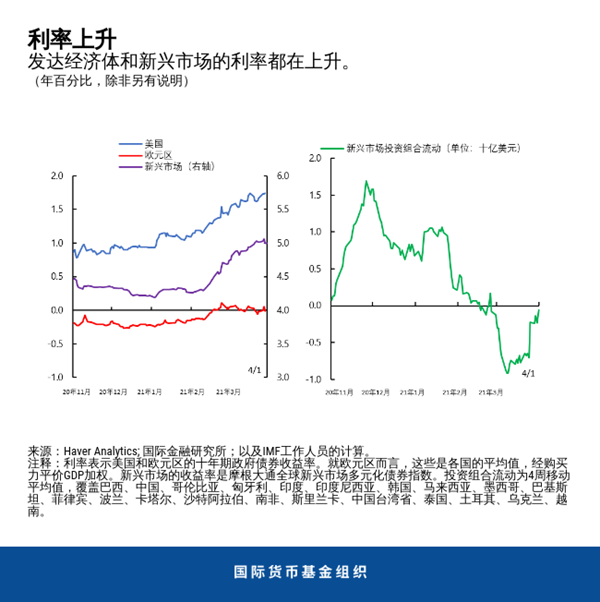

美国国内疫苗的快速推广以及该国1.9万亿美元的财政刺激计划的通过,加快了美国预期的经济复苏。根据预期,美国的较长期利率已经快速走高,其中,十年期国债利率从年初低于1%的水平上升至了3月中旬的1.75%以上。英国也出现了利率快速上升的类似现象。今年1月和2月,欧元区和日本的利率也有所上升,随后欧央行和日本银行放松银根,进行了干预。

面对利率的不断走高,新兴和发展中经济体忐忑不安。大多数新兴和发展中经济体的复苏进程慢于发达经济体,因为它们等待疫苗的时间较长,同时自身的财政刺激空间又较为有限。如今,新兴市场的资本流入已呈现枯竭迹象。人们担心2013年的“缩减恐慌”事件再次上演,当时,有迹象表明美国将提前缩减债券购买规模,导致一时之间资本大量涌出新兴市场。

人们的这些担心是否合理呢?我们在最新一期《世界经济展望》中的研究发现,对于新兴市场而言,问题的关键在于美国利率走高的原因。

因果关系

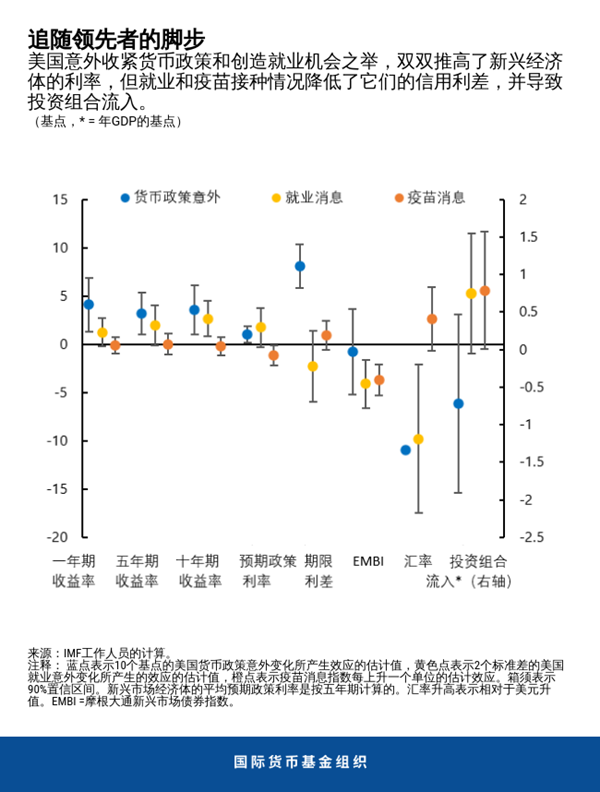

如果原因是美国的就业或疫苗方面传出利好消息,那么大多数新兴市场更多会出现投资组合更强流入、美元计价债务利差下降的情况。发达经济体的利好经济消息可能会推动新兴市场出口增长,而经济活动好转往往又会自然而然地推高新兴市场的国内利率。总体而言,对一般的新兴市场产生的影响是有利的。然而,对于向美国出口较少且更依赖外部融资的国家而言,其金融市场可能出现压力。

如果是由于美国通胀率上升的消息推动美国利率走高,这往往也会对新兴市场产生有利影响。它们的利率、汇率和资本流动往往不会受到影响,这可能是因为过去的通胀意外反映了并存的一系列经济利好消息(例如,消费意愿增强)和利空消息(例如,生产成本上升)。

然而,如果发达经济体利率走高是由于人们预期其央行将采取更鹰派的行动,那么这可能会对新兴市场经济体产生危害。在我们的研究中,我们将这种“货币政策意外”定义为美国联邦公开市场委员会或欧洲中央银行管理委员会定期发布公告之日的加息行为。我们发现,在“货币政策意外”推动之下,美国利率每上升1个百分点,往往会立即导致普通新兴市场长期利率上升三分之一个百分点;如果相关新兴市场的信用评级为较低的投机级,那么其长期利率则将上升三分之二个百分点。在其他条件相同的情况下,新兴市场将立即出现投资组合资本流出,同时,新兴市场货币相对美元贬值。这与由利好经济消息驱动的利率走高的重要差别在于:随着美国鹰派货币政策意外的出现,该国的“期限溢价”(对持有较长期债务的风险补偿)将会上升,而新兴市场美元计价债务的利差也会随之上升。

利好消息

实际上,当前美国利率的上升,是由上述种种原因共同推动的。迄今为止,关于经济前景的“利好消息”是主要因素。部分新兴市场的经济活动预期在1至3月有所好转,这可能在一定程度上提高了这些新兴市场的利率,并且可能有助于解释1月份资本流动的激增。后来美国的利率上升总体上是有序的,各市场运作良好。尽管美国的长期利率已经走高,但是该国的短期利率仍保持在接近于零的水平。股价依旧处于高位,公司债和美元计价的新兴市场债券的利率并没有偏离美国国债的利率。

此外,市场的通胀预期似乎维持在美联储每年2%这一长期目标附近,如果能保持在这个水平,那么可能有助于防止美国利率走高。美国利率快速上升,在一定程度上是由于投资者对美国通胀的预期趋于正常化。

谨慎应对

然而,其他因素似乎也在发挥作用。美国利率走高在很大程度上是由于期限溢价上升造成的,这可能反映出投资者对通胀形势以及未来债务发行及央行债券购买的步伐越来越不确定。新兴市场2月和3月初出现了资本流出,到3月第三周又转变为资本流入,但此后一直处于不稳定状态。此外,美国预计今年将发行大量国债,这是否会对部分新兴市场的借款产生挤出效应,还不清晰。

因此,目前的局势很脆弱。发达经济体的利率仍处于低位,但可能进一步走高。投资者对新兴市场经济体的情绪可能恶化。为了避免引发这种情况,发达经济体央行可以提供帮助,围绕不同情景下的未来货币政策开展清晰、透明的政策沟通。美联储发布关于利率上调条件的指引就是一个很好的例子。由于美联储的新货币政策框架尚未经过检验,市场参与者对未来资产购买的步伐并不确定,因此,随着复苏的继续推进,就未来可能出现的情景提供进一步指引将是有益的。

新兴市场只有在国内通胀预期保持稳定的情况下,才能继续提供政策支持。例如,土耳其、俄罗斯和巴西央行于今年3月加息以控制通胀,而墨西哥、菲律宾和泰国央行则维持利率不变。

新兴和发展中经济体最好在本国放松银根,以此在一定程度上抵消全球利率走高的影响。为此,面对全球融资环境,它们需要拥有一定的自主权。新兴市场的许多央行都能够在疫情期间、甚至在面临资本外逃的情况下放松货币政策,这是个好消息。我们的分析显示,对于某经济体而言,如果其央行的透明度更高、更多以规则为基础开展财政决策且信用评级更高,则其往往能在危机期间更大幅度地下调政策利率。

全球金融市场的风险容忍度仍然很高,而未来可能更多对不同资产进行区别对待。鉴于此,眼下正是新兴市场经济体延长债务期限、降低资产负债表上币种错配以及更普遍地采取措施增强金融抗风险能力的好时机。

目前还应当加强全球金融安全网——这是由央行货币互换安排以及能向有需要的国家提供外币的多边贷款机构组成的一个体系。国际社会需要随时准备好向处于极端境地的国家施以援手。IMF的预防性融资机制可以进一步增强成员国应对金融波动的缓冲,而IMF特别提款权的新一轮分配也能起到作用。

本博客借鉴了Ananta Dua、Philipp Engler、chanpeng Fizzarotti和Galen Sher的研究成果,该研究由Roberto Piazza牵头,Oya Celasun监督。

*****

Philipp Engler 是IMF研究部多边监督处经济学家。在此之前,他曾任职于德国柏林经济研究所和柏林自由大学。他的研究主要关注开放经济宏观经济学和财政政策。

Roberto Piazza 是IMF财政事务部财政政策和监督处经济学家。在此之前,他曾任职于IMF研究部和意大利央行。他拥有明尼苏达大学经济学博士学位。他的研究方向包括增长理论、货币政策和国际宏观经济。

Galen Sher 是IMF研究部多边监督处经济学家。在此之前,他曾任职于IMF西半球部以及货币与资本市场部,并在英格兰银行担任研究经济学家。他的研究主要关注应用计量经济学和风险度量。