Страны Ближнего Востока и Центральной Азии имеют долгую историю использования налогов для целей развития экономики и содействия социальной интеграции. Первый подоходный налог был введен в Древнем Египте примерно 5000 лет назад. Фараоны использовали его для строительства зернохранилищ и обеспечения пропитания бедных в периоды дефицита. Закят, платежное обязательство, сравнимое с прогрессивным налогом, начавшим действовать в XII веке, по-прежнему взимается для финансирования социальных расходов в Саудовской Аравии и других странах.

Налоговые системы претерпели значительные изменения на протяжении веков, и между странами, в том числе странами — экспортерами и импортерами нефти и газа, существуют значительные различия. Несмотря на достигнутый за последнее время прогресс, в том числе введение налога на добавленную стоимость и налога на доходы корпораций в ряде стран — экспортеров нефти и газа, усилия по созданию современных, эффективных и справедливых налоговых систем все еще имеют первоочередное значение.

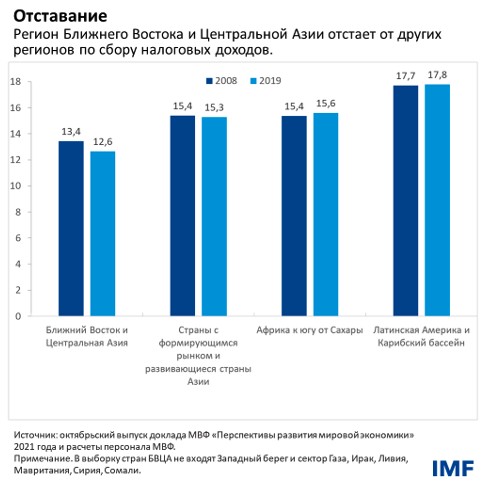

Доля налоговых доходов в валовом внутреннем продукте остается относительно низкой, несмотря на успехи многих стран в вопросе расширения налоговой базы. Между тем, правительства столкнулись с острой потребностью в увеличении расходов в целях защиты бедных слоев населения, в частности, от резкого роста цен на продовольствие и топливо, улучшения ситуации в области здравоохранения и образования, повышения устойчивости к будущим потрясениям и достижения целей в области устойчивого развития ООН.

В недавно опубликованном документе персонала МВФ рассматриваются проблемы и возможности, связанные с увеличением налоговых поступлений в странах Ближнего Востока и Центральной Азии. В нем приводятся новые оценки величины дополнительного дохода, который можно получить, чтобы направить на улучшение перспектив роста и социальной интеграции: разность между фактическим и потенциальным объемом налоговых поступлений составляет в среднем около 14 процентов ВВП (без учета нефтегазового сектора). Другими словами, правительства имеют возможности для увеличения доходов за счет подведения коэффициентов налогообложения к уровням, которых они могли бы достичь с учетом структуры экономики соответствующих стран.

Наиболее значительные разрывы в объеме налоговых поступлений отмечаются в странах региона с низким доходом, что во многих случаях отражает последствия нестабильности и конфликтов.

Более низкий уровень налоговых поступлений может быть обусловлен целым рядом факторов. Использование прямых налогов, особенно налогов на доходы физических лиц и корпораций, носит ограниченный характер. Налоги на имущество развиты относительно слабо.

Основную часть налоговых поступлений (за исключением доходов от нефти и газа) составляют различные косвенные налоги на потребительские товары, но при этом распространены и широко используются налоговые льготы. Слабое соблюдение налоговых норм и высокая доля неформального сектора снижают возможности государств по сбору налогов.

Налогообложение также могло бы быть более прогрессивным. Между налогами на доходы физических лиц в регионе существуют различия в том, в какой степени повышается средняя ставка налога по мере увеличения доходов, и в способности перераспределять средства от более богатых домашних хозяйств к более бедным. В ряде стран, включая Алжир, Ирак и Иран, налог на доходы физических лиц является относительно прогрессивным. Однако в некоторых странах налоговые поступления слишком малы, чтобы обеспечить значимое перераспределение доходов. В других странах поступления от налога на доходы физических лиц выше, но ставки менее прогрессивны.

Увеличение доходов, повышение социальной интеграции

Наше исследование показывает, что отмена широко используемых налоговых льгот и неэффективных стимулов позволит расширить налоговую базу и сделать налоговые системы более справедливыми и прозрачными. Несколько стран уже достигли заметных успехов в расширении налоговой базы или продолжают вести работу по этому направлению. Так, Египет намерен провести реформу законодательства о подоходном налоге с целью упростить правовую основу и упорядочить льготы.

Кроме того, такие реформы налоговой системы, как изменение структуры налога на доходы физических лиц и налога на добавленную стоимость, а также дальнейшая проработка налога на имущество, могут повысить объем налоговых поступлений, сделать системы более прогрессивными и поддержать социальную интеграцию.

Модернизация управления бюджетными доходами и повышение его эффективности позволят повысить уровень соблюдения требований и обеспечения такого соблюдения. Многие страны, такие как Алжир, Азербайджан, Пакистан и Иран, уже используют электронную подачу деклараций. Однако необходимы дальнейшие усилия, в том числе по оптимизации организационных структур, совершенствованию рабочих процессов и использованию цифровых технологий. Более тесное международное сотрудничество по вопросам улучшения обмена информацией между налоговыми юрисдикциями также может иметь положительный эффект.

Мобилизации доходов могут способствовать реформы,направленные на сокращение доли неформального сектора и содействие диверсификации экономики. К ним относятся меры по снижению частоты использования наличных денежных средств и расширению доступа к финансовым услугам в Египте и Тунисе. Меры по борьбе с коррупцией, усовершенствованию системы управления и повышению прозрачности могут повысить доверие к налоговой системе. Усилия Грузии и Таджикистанапо борьбе с коррупцией посредством упрощения налоговых систем и процедур помогли удвоить показатель отношения налоговых поступлений к ВВП за последние 20 лет.

Надлежащая последовательность проведения реформ важна для всех стран, но особенно для стран региона с низким доходом и уязвимых и пострадавших от конфликтов стран.

С помощью устойчивого политического курса, четкого информирования общественности и тщательной проработки и реализации реформ можно добиться долгосрочных улучшений для мобилизации большего объема доходов. Опираясь на результаты этих усилий, страны Ближнего Востока и Центральной Азии могут использовать налоговую политику для содействия развитию экономики, повышения уровня социальной интеграции и сокращения продовольственной небезопасности, продолжая следовать по пути, намеченном фараонами.

*****

Джихад Азур — директор Департамента стран Ближнего Востока и Центральной Азии в Международном валютном фонде, где он курирует работуФонда на Ближнем Востоке, в Северной Африке, Центральной Азии ина Кавказе.

Г-н Азур был министром финансов Ливана в 2005–2008 годах, когда он занимался координацией проведения важных реформ, включая модернизацию налоговой и таможенной систем страны. До и после работы на посту министра финансов он занимал различные должности в компаниях частного сектора, втом числе в «McKinsey» и «Booz and Co.», где он был вице-президентом и старшим исполнительным советником. До поступления на работу в МВФ в марте 2017 года он был Управляющим партнером в инвестиционной фирме «Inventis Partners».

Г-н Азур имеет степень доктора наук по международным финансам и научную степень по международной экономике и финансам, полученные в Институте политических исследований в Париже. Он также занимался исследованием стран с формирующимся рынком и их интеграции в мировую экономику в постдокторантуре в Гарварде. Г-н Азур является автором нескольких книг и статей по экономическим и финансовым вопросам и имеет богатый опыт преподавательской работы.

Женевьев Вердье — начальник отдела в Департаменте стран Ближнего Востока и Центральной Азии МВФ. До прихода в МВФ была доцентом экономики в Техасском университете A&M. Ранее работала экономистом вИсследовательском департаменте Банка Канады. Получила докторскую степень в Университете Британской Колумбии. Ее работа на сегодняшний день и публикации в исследовательских изданиях и изданиях по вопросам политики МВФ, книгах и журналах с коллегиальным рецензированием охватывают широкий спектр макроэкономических вопросов, связанных с эффективностью государственных финансов, государственными инвестициями, реструктуризацией суверенного долга, экономическим ростом и финансовым развитием.

Присцилла Мутура— старший экономист в Департаменте стран Ближнего Востока и Центральной Азии. Она пришла в МВФ в 2009 году и ранее работала в Институте профессионального и организационного развития, Департаменте по бюджетным вопросам и Департаменте стран Западного полушария МВФ. Г‑жа Мутура получила степень доктора экономики в Оксфордском университете. Ее исследования посвящены вопросам налогово-бюджетной политики и институтов и макроэкономике развития.