A pandemia da COVID-19 está impactando os mercados emergentes por meio de uma combinação inédita de choques internos e externos. Entre estes últimos, a pandemia causou um forte aumento da aversão ao risco global e uma retração abrupta dos fluxos de capital estrangeiro. Com base na experiência histórica, esses tipos de choques financeiros mundiais podem afetar consideravelmente as condições macroeconômicas dos mercados emergentes, mesmo que o regime de câmbio seja flexível. Nosso estudo no capítulo 3 da mais recente edição do relatório World Economic Outlook mostra que as economias de mercados emergentes podem utilizar a regulação macroprudencial para aumentar a resiliência a choques financeiros mundiais.

Regulação macroprudencial para aumentar a resiliência

A regulação macroprudencial envolve uma ampla gama de medidas destinadas a apoiar a estabilidade financeira. Destacam-se os requisitos de capital para fortalecer os balanços dos bancos, os limites à relação financiamento/garantia para conter a tomada de riscos e restrições aos descasamentos de moedas estrangeiras. No capítulo do WEO, perguntamos se uma regulação macroprudencial mais rigorosa, concomitante com o fortalecimento da estabilidade financeira, também conseguiria amortecer o impacto de choques financeiros mundiais sobre a atividade econômica nos mercados emergentes.

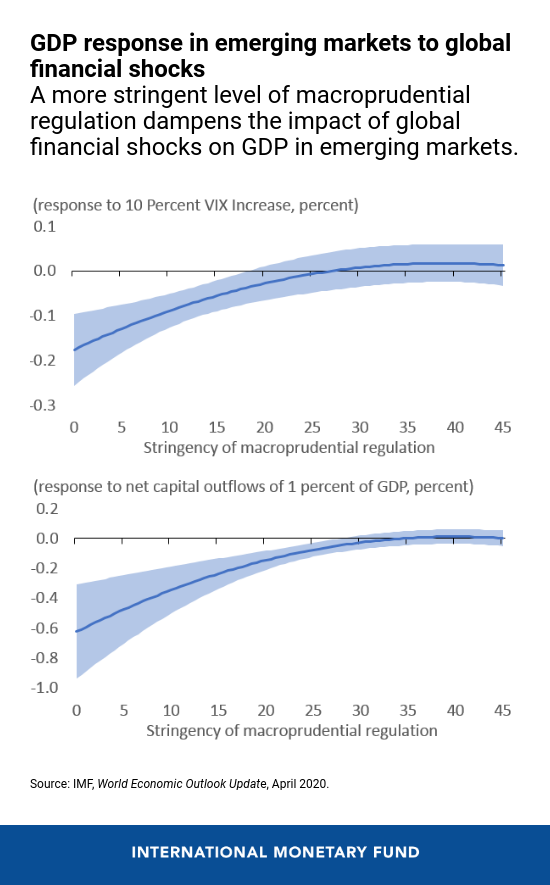

Nossa análise sugere que sim. Se o nível de regulação macroprudencial for baixo, um aumento da aversão ao risco global (indicado pelo Índice de Volatilidade CBOE – VIX) ou um fluxo de saída de capital estrangeiro reduz consideravelmente o crescimento econômico nos mercados emergentes. Por exemplo, um pico de 60% do VIX – cerca da metade do pico ocorrido no primeiro trimestre de 2020 em consequência da pandemia de COVID-19 – ou uma saída de capital equivalente a 2% do PIB em um trimestre pode empurrar uma economia típica dos mercados emergentes para uma recessão.

Esses efeitos negativos tornam-se menos pronunciados nos países em que a regulação macroprudencial é mais rigorosa. Na verdade, se o nível de regulação for suficientemente austero, os choques financeiros mundiais não parecem exercer um impacto significativo sobre o crescimento do PIB nos mercados emergentes.

Esses efeitos de amortecimento são simétricos. Em outras palavras, a regulação macroprudencial reduz a sensibilidade da atividade interna a choques financeiros mundiais tanto positivos quanto negativos. Assim, uma regulação macroprudencial mais rigorosa evita desacelerações econômicas mais acentuadas quando as condições financeiras mundiais se tornam mais restritivas, mas isso tem um custo em termos da atividade econômica perdida quando as condições financeiras mundiais são favoráveis. Diante disso, são necessários mais estudos sobre como ajustar a regulação macroprudencial de forma a otimizá-la ao longo do tempo dependendo da evolução das conjunturas interna e externa.

Regulação macroprudencial para apoiar a política monetária

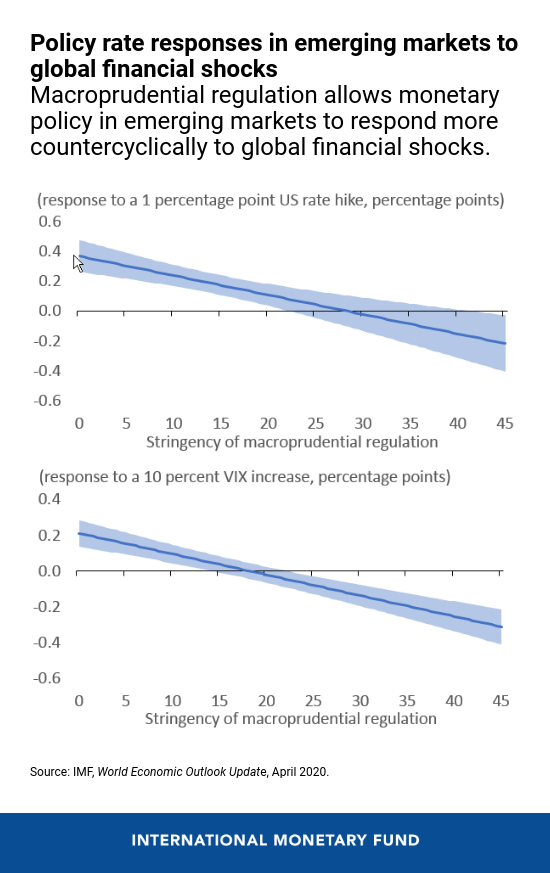

Também examinamos se o nível de regulação macroprudencial influencia a resposta da política monetária a choques financeiros mundiais. Em várias economias de mercados emergentes, os bancos centrais tendem a elevar os juros de referência quando as condições financeiras mundiais se tornam mais restritivas, possivelmente devido à preocupação com a estabilidade financeira em decorrência dos fluxos de saída de capital e da depreciação do câmbio. Nesses casos, a política monetária parece reagir de forma pró-cíclica, o que provavelmente agravará o impacto dos choques financeiros mundiais sobre a atividade interna.

Nossa análise mostra que a regulação macroprudencial pode cumprir um papel importante ao favorecer uma resposta mais anticíclica da política monetária. Se o nível da regulação macroprudencial for baixo, verificamos que os bancos centrais tendem a elevar os juros de referência quando a política monetária dos EUA se torna mais restritiva ou quando o VIX sobe. Do lado oposto, se a regulação macroprudencial for mais rigorosa, aliviando a preocupação com a estabilidade financeira, a política monetária responde de forma pró-cíclica. Quando a política monetária dos EUA se torna mais restritiva e o VIX sobe, os bancos centrais tendem a reduzir os juros de referência, amortecendo o impacto sobre a economia interna.

São necessárias mais análises

Há importantes ressalvas quanto à análise. Primeiro, as medidas de regulação macroprudencial disponíveis apresentam várias desvantagens, por exemplo, porque, de modo geral, não capturam a intensidade das mudanças na regulação. Assim, as conclusões empíricas do capítulo precisarão ser reavaliadas à medida que surjam indicadores mais refinados. Segundo, será importante testar a robustez dos resultados usando especificações empíricas que permitam uma interação mais rica da regulação macroprudencial com outros instrumentos de política, sobretudo as medidas de gestão dos fluxos de capital e a intervenção no câmbio.

Com base no Capítulo 3 do relatório World Economic Outlook, Dampening Global Financial Shocks in Emerging Markets: Can Macroprudential Regulation Help?, por Katharina Bergant, Francesco Grigoli, Niels-Jakob Hansen e Damiano Sandri (líder da equipe ).

*****

Damiano Sandri é Subchefe da Divisão de Estudos Econômicos Internacionais do Departamento de Estudos do FMI. Anteriormente, foi economista sênior da equipe responsável pelo Brasil e participou de diversas missões do FMI a países europeus. Seus artigos figuram nos principais periódicos acadêmicos e em diversas publicações do FMI. É pesquisador associado do CEPR e editor associado do IMF Economic Review. Doutorou-se em Economia pela Universidade Johns Hopkins.