インフレ調整後の金利が世界金融危機後の低い水準を大きく上回っている一方で、中期的な成長は低迷し続けている。長引く高金利は債務返済コストを押し上げ、財政圧力に拍車をかけるとともに、金融の安定にリスクをもたらす。世界的な債務水準をより持続可能な水準へと徐々に引き下げるような断固たる、かつ信頼に足る財政措置が、そうした動きを緩和するのに役立つ。

公的債務の持続可能性

債務の持続可能性は、基礎的財政収支、実質成長率、実質金利、債務水準という4つの重要な要素によって左右される。基礎的財政収支の改善、つまり、利払い費を除いた歳出に対する政府の歳入の超過と経済成長は債務の持続可能性を達成する助けとなる一方、金利と債務水準の上昇はそれをより困難にする。

長い間、債務のダイナミクスは非常に落ち着いて推移してきた。実質金利が成長率を大きく下回っていたことがその理由であった。それによって、財政再建の圧力が和らぎ、財政赤字と公的債務の拡大が許容された。その後、パンデミック下で各国政府が緊急支援パッケージを展開する中で、債務はさらに膨らんだ。

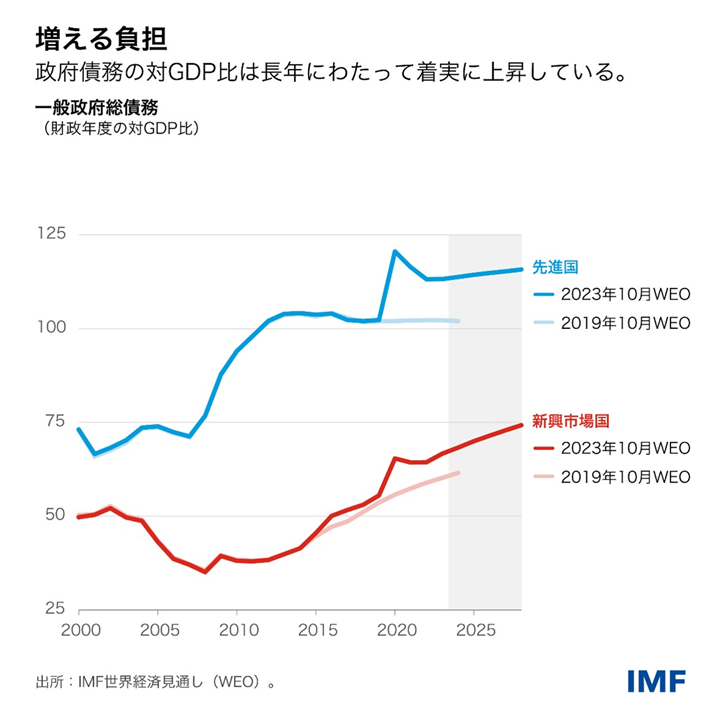

その結果、先進国でも新興市場国・中所得国でも、この数十年で公的債務の対GDP比が著しく上昇しており、2028年までに先進国では120%、新興市場国と中所得国では80%に達すると見られている。

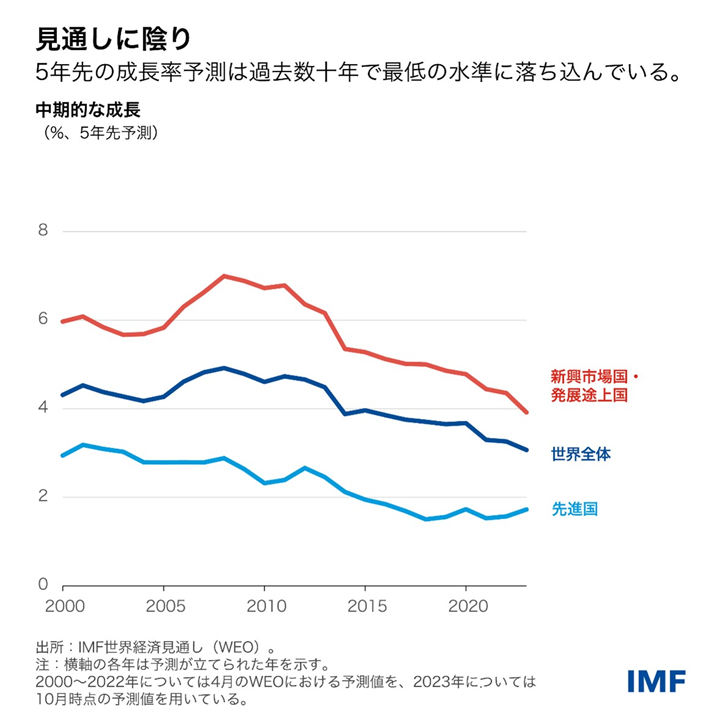

債務水準の上昇に対処する中で、マクロ経済環境も悪化している。中期的な成長率は、生産性の伸びが冴えないことや人口動態の悪化、投資の不振、パンデミックの後遺症を背景にして、低下し続けると予測されている。

こうした中、実質長期金利の上昇によって重大な課題が突きつけられる恐れがある。

短期金利と長期金利

一般の議論においては、「r*(アールスター)」と呼ばれる実質短期金利に焦点が当てられてきた。これは、ある経済が安定的なインフレ率を維持しつつその潜在力を最大限に発揮できる均衡金利と定義されるものである。この均衡実質金利は、人口動態や安全資産の需要、生産性の伸び、所得分配といった、動きの遅い構造的な変数が要因となって、この数十年で大幅に低下した。こうした要因がパンデミック以前と同様の軌道に留まる限りにおいては、2023年4月「世界経済見通し(WEO)」の分析章で示したとおり、均衡金利は世界全体で非常に低いまま推移することになる。

しかしながら、r*が低い水準で推移するとしても、政府や家計、企業部門の実質借入コストは将来的に上昇しかねない。というのも、そうしたアクターは短期ではなく長期の借入を行う傾向があり、それに関連した長期金利には、タームプレミアムと呼ばれる、長期間にわたる資金提供について貸し手を補償するリスクプレミアムが含まれるからである。

r*と長期金利のダイナミクスについては、債券市場における世界的なベンチマークである米国債の例を用いて説明することができる。濃い青色の棒は米国におけるr*の推定値を示している。最近やや上昇しているものの、比較的低い水準で推移している。それとは対照的に、薄い青色の棒で示されているタームプレミアムの推定値は、この1年でより顕著に上昇している。実際、米国議会予算局(CBO)はこのほど債務負担の増大について警告を発し、それが資金調達コストを圧迫しかねないと指摘している。

このように、実質長期金利は今ではタームプレミアムの上昇を主な理由として世界金融危機前に匹敵する水準となっており、それが持続するかもしれないと考えられる理由が複数ある。

第一に、インフレとの闘いが継続している。中央銀行は政策スタンスの緩和を検討しているものの、実質金利はしばらくの間不安定なまま推移することになる。

第二に、主要な中央銀行が「量的引き締め」と呼ばれるバランスシートの正常化に着手していることも、市場によって吸収されるべき長期証券の供給量を押し上げ、実質タームプレミアムの上昇に寄与する可能性がある。

第三に、少なくとも一部の国では、金利の上昇は拡張的な財政政策やより長期的な財政上の懸念も反映していると見られる。とりわけインフレ率が高い場合には、放漫な財政政策をとると、中央銀行は自らの目標を達成すべくさらなる引き締めを余儀なくされ、金利の上昇につながる可能性がある。放漫な財政政策が維持される場合には、投資家の間で長期的な債務の持続可能性をめぐる疑念が湧き、タームプレミアムの上昇につながる可能性がある。

重要なのは、米国やその他の国の借り手が、低い均衡金利にもかかわらず、資金調達コストが過去数十年に比べてかなり高くなるニューノーマル(新常態)に直面するかもしれないということである。

金融の安定

政府の基礎的財政収支の改善し、実質金利の上昇と潜在成長率の低下を相殺することができない場合には、公的債務が拡大し続ける。そうなれば、金融セクターの健全性が試されることになる。まず、いわゆる「銀行とソブリンの連関」が悪化しかねない。債務水準が高い中、経営難に陥った銀行に支援を提供する各国政府の能力が低下しており、実際に支援を行えば、政府の借入コストがさらに上昇する可能性がある。同時に、銀行は自国のソブリン債を保有すればするほど、財政の脆弱性に対するバランスシートのエクスポージャーが大きくなる。金利が上昇し、公的債務の水準が上昇し、銀行部門のバランスシートに占めるソブリン債の割合が高まれば、金融セクターはより脆弱になる。

銀行とソブリンの連関は、先進国のみならず発展途上国やいくつかの脆弱な新興市場国にも広がっている。例えば、現在、低所得国では銀行システムが自国のソブリン債を中央値で約13%保有しており、10年前に比べて倍になっている。

さらに、多額の債務ゆえに財政余地が限られる状況にあっては、金融政策当局に対して、財政や金融システムを支援するために物価の安定からの逸脱を容認するよう求める圧力が高まる可能性がある。それは特に、公的債務の水準が高い国に当てはまりうる。もしシステム上重要な国でそのような事態が生じれば、金融市場のボラティリティも上昇し、世界的に企業や家計の資金調達コストが上がりかねない。債務に関する懸念がベンチ―マーク金利に波及すれば、結果的に、資産価格を歪め、市場機能を阻害する恐れがある。

最後に、経済のファンダメンタルズが相対的に脆弱な新興市場国では、金融の安定が緊迫化しかねない。というのも、そうした国では、債務負担の重さによって、資本流出圧力や為替レートの下落、将来のインフレ期待の上昇に対する脆弱性が一層高まるからだ。

政策的含意

以上の考察から、いくつかの重要な政策的含意が導かれる。

何よりもまず、各国は段階的かつ信頼ある形での財政バッファーの再構築に着手し、自国のソブリン債の長期的な持続可能性を確保すべきである。

比較的緩和的な金融環境が続き、労働市場が力強い間の方が、財政バッファーを再構築しやすい。不利な市場条件によって再構築を余儀なくされる場合には、より困難である。持続的な財政再建も政策金利の低下を促し、それによってマクロ経済に対する悪影響が軽減されるはずである。持続可能な財政再建が不可欠な一方、それは緊縮財政を必要としているわけではない。あまりに急激に財政健全化へと舵を切れば、経済を景気後退に陥らせ、裏目に出かねない。必要なのは、最初に信頼に足る取り組みを行い、その後、同じ方向に向かって段階的な措置を講じることである。

第二に、金融の安定を維持するためには、ストレステストにおいてソブリン金利の上昇と市場流動性の逼迫の可能性が銀行とノンバンクに与える影響を適切に考慮すべきである。トレーディングや価格発見、市場の厚みを向上させるために市場インフラを更新することも重要な政策優先事項のひとつであり、それは流動性が最も高いソブリン債市場についても当てはまる。

第三に、構造改革を先延ばしにすべきではない。構造改革は将来の成長を強化するものであり、債務のダイナミクスを安定化させる最善の方法である。