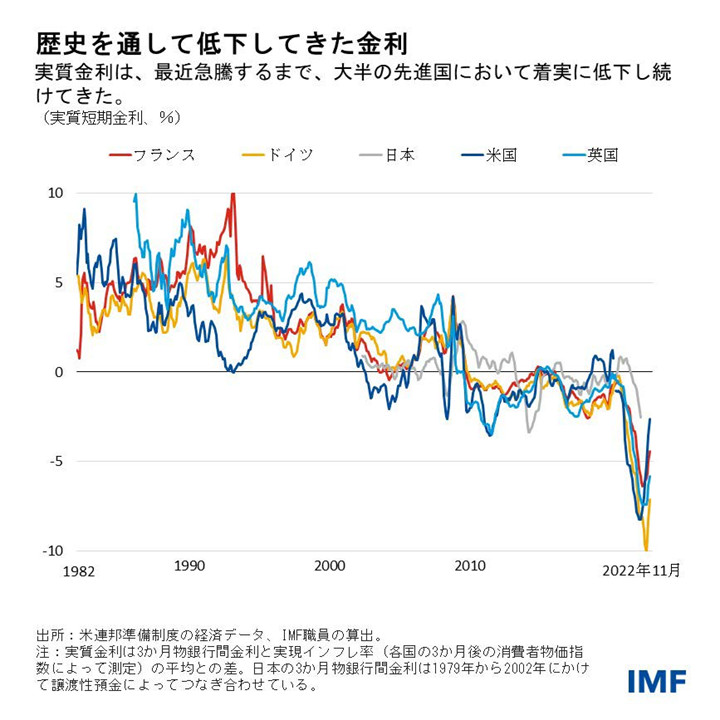

1980年代半ば以降、大半の先進国において、実質金利はあらゆる年限で着実に低下してきた。そのような実質金利の長期的な変化は、自然利子率の低下を反映していると見られる。自然利子率とは、インフレ率を目標水準で維持し経済を完全雇用状態に保つような、緩和的でも引き締め的でもない実質利子率を指す。

中央銀行は自然利子率を基準にして金融政策のスタンスを判断する。自然利子率は財政政策にとっても重要である。一般に、各国政府は何十年もかけて債務を返済するため、実質金利の長期的なアンカーとなる自然利子率が、借入コストと公的債務の持続可能性を判断する助けとなる。

われわれは、最新の「世界経済見通し(WEO)」の分析章において、これまで自然利子率がどのような要因によって決定されてきたかを検討するとともに、そうした要因の見通しに基づき、先進国と新興市場国において最もありえそうな実質金利の将来経路を探っている。

歴史的に自然利子率を動かしてきた要因

過去に見られた実質金利の同時低下を分析する際に重要な問いは、そうした低下がどの程度グローバルな要因ではなく国内の要因に起因していたか、というものである。例えば、中国や世界の他の地域における生産性の伸びは、米国の実質金利にとって重要だっただろうか。

われわれの分析では、グローバルな要因は重要だが、それが自然利子率に与える正味の影響は比較的小さいという結論が得られた。急成長を遂げる新興市場国は、先進国の貯蓄を引き寄せる磁石として作用し、投資家が国外での高い利益率を享受する中、先進国の自然利子率が上昇した。しかしながら、新興市場国では安全で流動的な資産を提供する能力以上に貯蓄の蓄積が急速に進んだため、その貯蓄の大半は米国債など先進国の国債に再投資されることになり、先進国の自然利子率を再び押し下げた。特に2008年の世界金融危機以降、それが顕著になった。

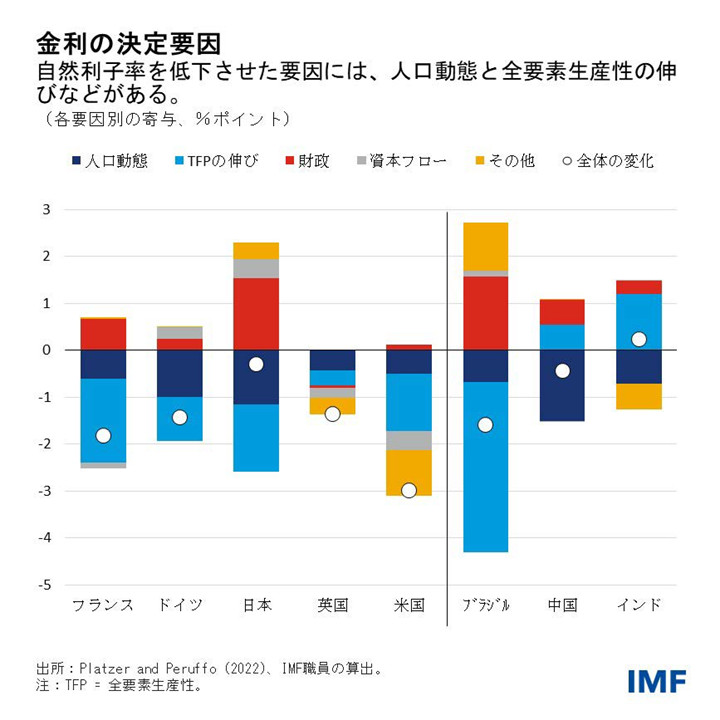

この点についてより詳しく調べるために、われわれは詳細な構造モデルを用いて、過去40年間の自然利子率の共変動を説明する最も重要な要因を特定した。その結果、ネットの資本フローに影響を与えるグローバルな要因に加えて、全要素生産性の伸び(経済における全要素投入量から生み出された産出の合計)と、出生率や死亡率の変化、あるいは退職後の生活期間といった人口動態要因が、自然利子率低下の主要な要因であることがわかった。

日本やブラジルなどの一部の国では、財政資金調達ニーズの高まりによって実質金利が押し上げられている。格差拡大や労働分配率の低下といったその他の要因も影響を与えているが、その程度は比較的小さい。新興市場国では、状況はもっとまちまちであり、インドのように自然利子率が長期的に上昇している国もある。

実質金利の見通し

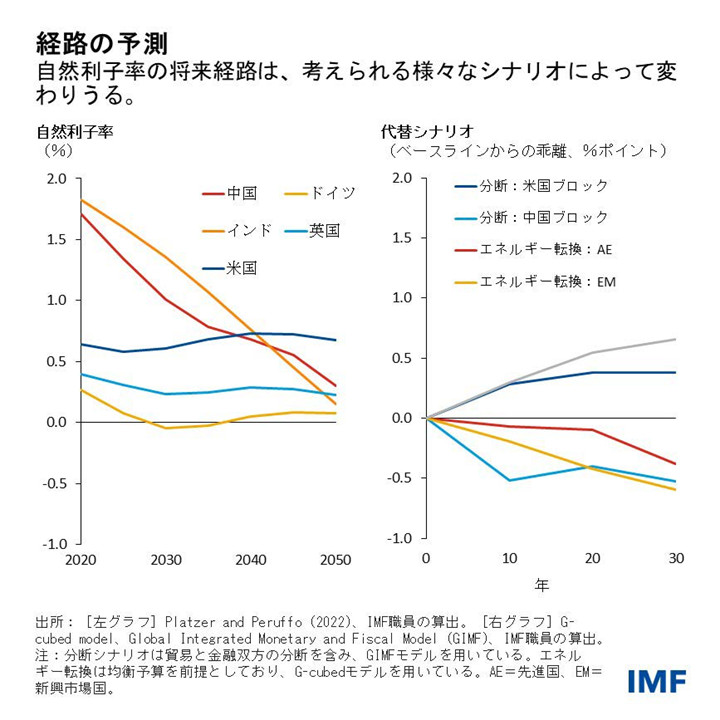

こうした要因の作用の仕方は将来も大きく変わることはないと見られるため、先進国では自然利子率が低いまま推移する可能性が高い。新興市場国がより先進的な技術を導入するようになるにつれて、全要素生産性の伸びは先進国のペースに収斂していくことが見込まれる。人口高齢化と合わせると、新興市場国の自然利子率は長期的に先進国の水準に向けて低下していくと予測される。

当然ながら、この予測は基調的な要因の予測と実質的に軌を一にしている。現在のパンデミック後の文脈においては、代替的な仮定が適切となりうる。

- 政府による支援を終わらせることが難しい可能性があり、その場合公的債務が増加する。その結果、「コンビニエンス・イールド」と呼ばれる、投資家が希少かつ安全で流動的な国債の保有に関して逸失利息の形で支払うプレミアムが浸食され、その過程で自然利子率が上昇する可能性がある。

- 財政中立的な形でのよりクリーンな経済への移行は、世界の自然利子率を中期的に押し下げる傾向を持つだろう。というのも、(税金と規制の組み合わせを反映した)エネルギー価格の上昇によって、資本の限界生産性が低下すると考えられるからだ。しかし、グリーンインフラへの公共投資や補助金を赤字で賄う場合には、そのような結果が潜在的に相殺されるか、さらには逆転する可能性がある。

- 脱グローバル化の動きが強まり、貿易と金融双方の分断につながり、先進国では自然利子率が上昇し、新興市場国では低下する可能性がある。

これらのシナリオは、個別には自然利子率に限定的な影響しか与えないが、特に1番目と3番目のシナリオが組み合わさる場合には、長期的に重大な影響を及ぼすと考えられる。

全体として、最近の実質金利の上昇は一時的なものである可能性が高いことをわれわれの分析は示唆している。インフレが再び制御下に置かれれば、先進国の中央銀行は金融政策を緩和し、実質金利をパンデミック以前の水準へと戻す可能性が高い。どこまでそうした水準に戻るかは、財政赤字と政府債務の持続的な拡大や金融の分断を伴う代替シナリオが現実化するか否かに左右されることになる。主要な新興市場国については、将来の人口動態と生産性の動向に関する保守的な予測によって、先進国の実質金利に徐々に収斂していくことが示唆されている。

本ブログ記事は、2023年4月「世界経済見通し(WEO)」の第2章(「自然利子率:要因と政策的意味合い」)に基づいている。本章は、フィリップ・バレット(共同リード)、クリストファー・コーク、ジャンマルク・ナタル(共同リード)、ディア・ヌレルディン、ヨーゼフ・プラッツァーが執筆を担当した。また、ヤニブ・コーエンおよびシンシア・ナイアケリの支援を受けた。