フィンテックは銀行の中核となる金融サービスを破壊しており、銀行は競争力を保つための革新を迫られている。顧客にとっては、優れたサービスへ幅広くアクセスできる可能性を持つ。

こうした変化は規制監督当局にとっても高いリスクとなっている。大抵のフィンテック企業はまだ小規模だが、従来の金融機関より高リスクの顧客と事業分野で急激に規模を拡大しうるからだ。

フィンテックの金融サービスが急激に成長し、金融仲介機能としての重要性が高まるに伴って、リスクがシステム全体に拡大していく恐れもあり、IMFは最新の「国際金融安定性報告書(GFSR)」にてこの問題を取り上げた。

積み重なるリスク

デジタル銀行は各々の現地市場でシステミックな影響力を高めている。ネオバンクとしても知られるこうした銀行は、無担保で貸し付ける傾向があることから損失に対するバッファーが不足しがちであり、顧客への貸付において従来の銀行よりも大きなリスクに晒されている。また、大胆なリスクを取る証券ポートフォリオにも大きなエクスポージャーを抱えており、流動性リスクも高い。特に、ネオバンクが保有する流動資産の対預金比率は、従来の銀行よりも低い傾向がある。

こうした要素は規制当局の悩みの種となっており、景気が低迷した際に、ネオバンクのリスク管理体制や総合的な強靭性がどうなるかはほぼ未知数である。

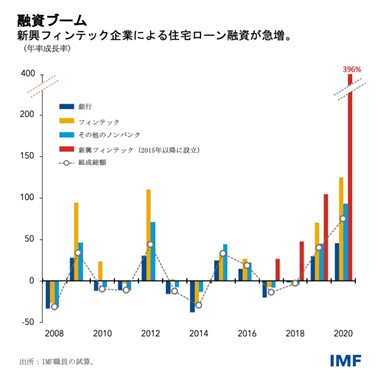

フィンテック企業は自らリスクを取るのみならず、古参の同業者に対しても圧力をかけている。例えば米国では、パンデミックのように住宅ローンが拡大する時期に、フィンテックのオリジネーターが攻撃的な成長戦略を講じている。フィンテック企業の競争圧力は従来の銀行の収益性を著しく損ねているが、このトレンドは今後も続くだろう。

過去2年間に急成長を遂げたもうひとつ技術革新が、中央管理者を介さない暗号資産に基づく金融ネットワークの「分散型金融」である。これはDeFiとも呼ばれ、高い効率性やアクセス可能性をもつことから、より革新的かつ包摂的で透明性の高い金融サービスを提供できる可能性を秘めている。

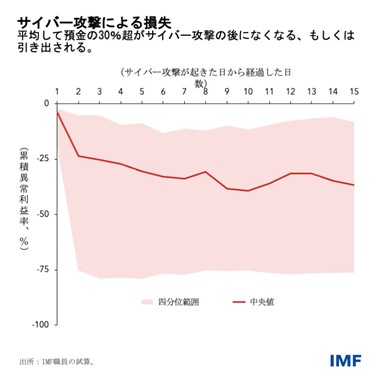

しかしながら、DeFiはレバレッジを積み重ねることから、市場リスク、流動性リスク、サイバーリスクにとりわけ大きな脆弱性を抱えている。サイバー攻撃は、従来の銀行でも深刻な被害につながりうるが、DeFiのプラットフォームの場合は金融資産の盗難や利用者の信頼低下を招くなど、死活問題となるケースが多い。DeFiに預金保険制度が存在しないことは、預金全額がリスクに晒されているという認識を高めている。過去の事例を見ると、プロバイダーにサイバー攻撃があったという知らせの後にはしばし、顧客が資金を大量に引き揚げる騒ぎが起きている。

DeFiの活動は主に暗号資産市場で営まれているが、機関投資家が採用するにつれて、従来の金融機関との関係も強化されている。一部の国では、DeFiによって、住民が現地通貨でなく暗号資産を使う暗号資産化に拍車がかかっている。

規制強化

金融サービスの活動は規制されている銀行から監視が殆ど、もしくは全くない事業体やプラットフォームへ移行しているが、それは関連リスクも同様である。フィンテック企業は業界に参入し、自らの手法で従来型の銀行に対して勝負を挑む傍らで、競争以外の現象ももたらしている。銀行がフィンテック企業に流動性やレバレッジを提供するなど、両者は密接に結び付くことが多くなっているのだ。

こうした状況は、規制裁定(企業が規制の緩い部門・地域を見定めて事業を行うこと)や相関性という形で金融当局に課題を突きつけており、顧客と投資家の保護を改善するなどの規制監督措置を要するかもしれない。

必要とされているのは、フィンテック企業と従来型の銀行を対象とした、各々の部門の規模に相応する政策である。こうした形であれば、フィンテックのもつ機会を助長しつつ、リスクを抑制できるだろう。ネオバンクにとって、これはリスクに応じて資本、流動性、リスク管理に関する要件が強化されることを意味する。通常の銀行や従来型の機関の側では、健全性の監督体制のもとで、テクノロジーの進展が遅い銀行の健全性に焦点を合わせる必要があるかもしれない。既存のビジネスモデルは長期的に見て持続可能性に欠けるおそれがあるからだ。

DeFiは統括機関がないことが、有効な規制監督を行う上での障壁となっている。この点については、ステーブルコイン発行体や一元管理型の仮想資産交換所など、DeFiの急成長を加速させている事業体に重点を置いた規制を整えるべきである。また、監督当局は頑健なガバナンス体制の確立を促進すべきであり、そのためには業界基準や自主規制機関などが検討できる。こうした機関は、規制監督制度構築に向けた効果的な道筋となりうる。

*****

アントニオ・ガルシア・パスクアルはIMF国際市場分析課の課長補佐。「国際金融安定性報告書(GFSR)」と国際市場の監視を担当。IMFに勤務する前は、ロンドンに本拠を置くバークレイズでマネージングディレクターおよび欧州担当チーフエコノミストとして10年間市場業務に従事。それ以前には、IMF金融資本市場局および西半球局でシニアエコノミストを務めた。同時に、バーゼル委員会のリサーチ・タスクフォースにおいてIMFの代表を務めたほか、ロシア中央銀行のIMF駐在アドバイザーに任命された。また、ジョンズ・ホプキンス大学高等国際問題研究大学院(SAIS)の客員研究員を務めているほか、ミュンヘン・ルートヴィヒ・マクシミリアン大学で国際金融の教鞭をとった。CESifoリサーチ・ネットワークおよびESADE経済政策研究所のメンバー。「Journal of International Money and Finance」、「Oxford Economic Papers」、「Review of International Economics」等の学術誌に研究成果を発表している。民間部門に勤務していた時期にCNBCやブルームバーグに定期的に出演していたほか、「エコノミスト」誌や「フィナンシャル・タイムズ」紙、「ウォール・ストリート・ジャーナル」紙、「ニューヨーク・タイムズ」紙に研究が引用された。マドリッド・コンプルテンセ大学で経済学の学士号を、カリフォルニア大学サンタクルーズ校で経済学の修士号と博士号を取得。

ファビオ・マッシモ・ナタルッチは金融資本市場局副局長。国際金融安定性リスクに関するIMFの評価を示す「国際金融安定性報告書(GFSR)」の責任者を務める。米連邦準備制度理事会(FRB)金融政策局上級局長補を経て現職。2016年10月から2017年6月まで米財務省国際金融安定・規制担当次官補代理。ニューヨーク大学経済学博士。