アジアは新型コロナウイルス感染症(COVID-19)の第1波により、大きな打撃を受けた。まず中国、続いて他のアジア諸国、そして今や世界中で、市民生活と企業活動は同時に急停止に追い込まれた。政策当局者は医療面での対応や影響を受けた世帯や企業を支えるため、積極的な財政支出によって迅速に対応した。また各国の中央銀行は迅速に流動性確保に動いた。

これは金融市場と市場心理を下支えするのに役立ったものの、私たちは新たな、そしてより危険な「経済的デレバレッジング(レバレッジ解消)」のフェーズに入ろうとしている可能性がある。キャッシュフローが急減し、信用が逼迫するなかで、企業は融資返済や賃金の支払いに苦しんでいる。

完全停止

この新たなデレバレッジングのフェーズにおいて、アジアをはじめ世界中で、より深刻なリスクに直面しているのは中小企業だ。また中小企業は感染拡大防止策や社会距離戦略の影響を最も受けているサービス産業に集中している。大企業と比べて小規模企業は現金のバッファーが薄く、債務を多く抱え、短期融資や内部留保への依存度が高い。今回の「他に類を見ない危機」において、小規模企業は深刻なキャッシュフロー不足に直面する一方、資金調達の選択肢は乏しい。

銀行は運転資金を供給するために思い切った行動を求められるが、大企業が手元資金を積み増すために与信枠を利用していることから、銀行自体も厳しい状況にある。銀行が規模の大きい顧客への対応を優先するなか、小規模企業は取り残され、自力での対応を迫られる

これまでのところアジア諸国の対応は、規制の猶予や保証を通じた融資のロールオーバー(返済期間先延ばし)の奨励と、銀行に対する低利融資の提供である。いずれも有益ではあるが、銀行の能力やこの種のリスクを引き受けることへの消極性を考慮すると、中小企業を守るには不十分かもしれない。キャッシュフローが枯渇するなかでも雇用を維持するため、新たな運転資金のニーズが膨れ上がっているものの、いずれの対応策もそれに応えるものではない。小規模企業はアジア諸国において重要な雇用の担い手だが、民間の調査によるとその手元資金は3か月分に満たず、デフォルトと失業が急増する懸念が高まっている。

こうした事態を防ぐには、現行の政策をはるかに超えて、小規模企業に対する一時的なライフライン(生命線)の提供、すなわち経済全体を対象とする「運転資金のつなぎ融資」が必要だ。このような金融支援は雇用と所得を維持するため、そして景気後退が長期の不況に転じて経済に消えぬ傷跡を残さないようにするために不可欠だ。今回のような先例のないショックのなかで、ライフラインである融資を提供する能力を持つのは公共部門だけである。

不足を埋める

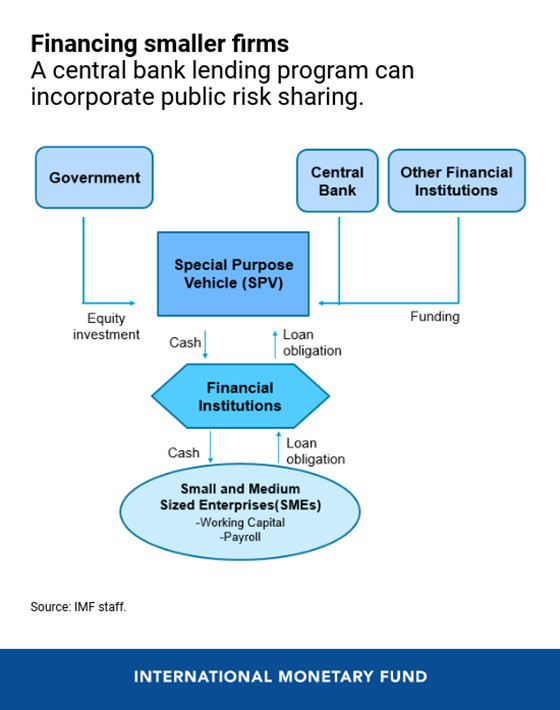

ここで問題となるのは、適切なインセンティブを維持しながら、金融支援を実施する最善の方法は何か、だ。ひとつの選択肢は、政府による特別目的会社の設置だ。特別な目的、具体的には中小企業への新たな運転資金融資を促すための時限的な公的機関を設立するのである。

資金を最も必要としている企業を支援するため、融資を申請できるのは昨年は健全な借り手だったものの、現在は新型コロナウイルスのために売り上げが大幅に減少していることを証明できる企業に限定する。対象企業は運転資金と今後12か月間に返済しなければならない債務(利子と元本)を賄う、期間3年の融資を新たに銀行に申請する。融資条件として雇用を維持し、配当や自社株買いは避けることを約束する。

公共部門では、中央銀行が特別目的会社に資金を供給し、銀行からこの新たな「運転資金融資」の債権を買い取らせる。そうすることで銀行の余裕度を高め、足下の融資を増やせるようにする。中央銀行は特別目的会社の資産を担保とし、また損失保護として政府から最初に出資を受ける。

銀行も自らリスクを負うため、融資債権の一部は留保する。損失を抑えるため、特別目的会社は回収可能価値の最大化に努め、債務不履行になった融資については担保権の執行や破産手続きを通じて銀行に回収させる。この方法は経済において銀行が中心的役割を担っている国で容易に採用できるだけでなく、日本や韓国など資本市場がより発達したアジア諸国でも活用できる。融資を証券化し、トランシェ(階層)に分けて機関投資家に販売することで、民間部門とリスクをより広範に分担することができる。

あらゆる手を尽くす

それに代わる案が、政府による財政支出である。しかし今回の危機が過去のものと違うのは、長期間にわたって運転資金融資のロールオーバーを実施するために、莫大な資金が必要である点だ。アジア地域の新興市場国の多くでは、信用保証や融資を使って資金不足を埋めるための財政的余地が乏しい。それにも関わらず、あらゆる手を尽くして大規模な解雇やデフォルトの発生を防ぐ重圧にさらされている。市中銀行、場合によっては中央銀行が直接、追加的財政支出の資金を供給すること(直接的マネタイゼーション)を検討している国もある。

こうした国々だが、先に述べたような中央銀行の柔軟な資金供給能力を活かしたリスク分担の仕組みを取り入れれば、ようやく実現できた中央銀行の独立性や銀行業界の健全性を維持しながら、同じ目的を達成することができる。財政政策として中央銀行に部分的な損失保護を与えてその金融政策を補完し、融資の拡大を促すことで、経済効果を高めることができる。アメリカの財務省と連邦準備制度理事会(FRB)の「メインストリート融資プログラム」の例に見られるように、先進国の政府と中央銀行も特別目的会社を設立して公共部門がリスクを一部分担し、苦境に陥った企業を支援している。

今回の危機では異例の措置が必要とされていることから、アジアの新興市場国は、あらゆる手を尽くして自国経済を救うために、上記のような戦略を取り入れてもいいだろう。

*****

ケネス・カンは国際通貨基金(IMF)アジア太平洋局の副局長。中国、香港、韓国、モンゴルなど北東アジアを担当する。以前にはイタリア、日本、オランダ、ユーロ圏など幅広い国々を担当した。2003年から2006年にはIMFの韓国駐在代表を務めている。ハーバード大学で博士号、イェール大学で学士号を取得。

李昌鏞(イ・チャンヨン)はIMFアジア太平洋局長。IMFでの勤務前にはアジア開発銀行でチーフエコノミストを務めた。アジア開発銀行では、経済動向や開発トレンドについての情報発信を担当するとともに経済調査局を統括した。韓国の大統領直属G20首脳会議準備委員会企画調整団長も務めた。金融委員会への任命前には、ソウル大学の経済学教授、ロチェスター大学の准教授。また、青瓦台(大統領府)、財政経済部、韓国銀行、証券保管振替機構、韓国開発研究院などで、韓国政府の政策アドバイザーとして活躍。主要な関心分野はマクロ経済学、金融経済学、韓国経済。こうした分野で幅広く論文を発表してきた。ハーバード大学で経済学博士号を取得。ソウル大学で経済学士号取得。