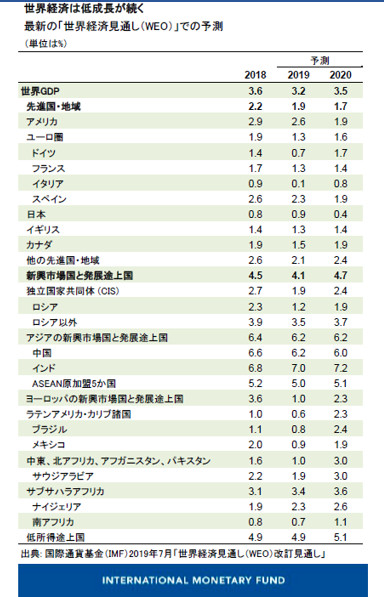

7月の「 世界経済見通し(WEO) 改訂見通し」では、世界経済の成長率予測を2019年については3.2%、2020年は3.5%に下方修正している。両年とも4月時点の予測と比べると、修正幅は0.1%ポイントにとどまっているものの、前回の大幅な下方修正に加えての引き下げである。2019年の修正は、新興市場国と発展途上国の成長に生じた予想外のマイナス要因を反映しているが、この結果、先進国の一部で見られた予想外のプラス要因が相殺されることとなった。

2020年は2019年よりも成長が加速すると見込まれるが、成長率の上昇分の7割近くは、ストレスを抱える新興市場国と発展途上国の成長回復に依存していることから、不透明感が強い。

世界経済は低迷が続き不安定化しているが、その要因には自ら招いたものもあるため、別のシナリオも選べるはずである。長引く政治的不透明感は世界経済の活力の足かせとなり、米中の貿易摩擦が最近、一時休戦で合意されたとはいえ、 貿易面での緊張 は高まったままである。また、急激に生じた技術面での緊張も世界的な技術のサプライチェーンにとって脅威となっており、イギリスの合意なきEU離脱への懸念も深まってきた。

政治的な不透明感に起因するマイナス影響は、製造部門とサービス部門の乖離傾向や、世界貿易の著しい低迷からも一目瞭然である。製造業の購買担当者指数(PMI)は、高まる不透明感を目の当たりにして企業が設備投資を控え、景況感が悪化するのとあいまって低下し続けている。投資と密に連動する世界貿易の伸びは、2019年第1四半期で前年同期比+0.5%と大幅に鈍化し、2012年以降では最低レベルの成長となった。一方サービス部門は、記録的な低失業率や、一部の国で所得増加が見られるなど堅調を維持しており、消費者マインドも好調である。

先進国については、アメリカ、日本、イギリス、ユーロ圏で2019年第1四半期の成長が予測を上回った。しかし、その背景の一部に在庫品の著しい増加など一時要因もあることから、今後は成長の勢いが弱まると予測されている。特に外需依存度の高い国において、その傾向が強い。第1四半期の先進国、特にアメリカでは、成長が予測を上回ったため、0.1%と若干だが上方修正がなされ、2019年通年の先進国全体の成長率は1.9%と予測されている。今後、アメリカの景気刺激策の効果が薄れること、生産性の伸びの低迷や高齢化によって先進国の長期見通しが停滞することから、先進国の成長率は1.7%まで下がると見込まれている。

新興市場国と発展途上国では、2019年は前回予測から0.3%ポイント下げて4.1%、2020年は0.1%ポイント下げて4.7%の成長が見込まれる。2019年については、理由は様々だが主要国のほぼすべてで下方修正が行われている。中国の若干の下方修正は5月にアメリカが関税引き上げを決めたことを反映している。一方、インドやブラジルの下方修正幅が中国より大きいのは、内需の見通しが予測を下回ったことによる。

一次産品の輸出国は、最近の石油価格上昇にもかかわらず下方修正となったが、これはロシアやチリにおける供給の混乱、イランへの経済制裁などの要因が影響している。2019年と比べて、新興経済国と発展途上国の成長率が2020年に持ち直すという見通しは、アルゼンチン、トルコ、イラン、ベネズエラなど現在ストレス下にある国が成長率を改善できるか否かにかかっていることから、不透明感が相当強いと言えよう。

アメリカとユーロ圏では、連邦準備制度理事会(FRB)と欧州中央銀行(ECB)の金融政策スタンスがより緩和的なものになったことを受け、以前に増して金融環境が緩和されてきた。新興市場と発展途上国では、主要経済大国の金融緩和による恩恵はありつつも、貿易摩擦に起因するリスク選好の変動に直面してきたが、実質的な金融環境は4月時点とほぼ変わりない。これまで安定的な直接投資の流入を享受してきた低所得途上国では、低金利下で利回りを求める動きがフロンティア市場にも到達したことから、現在では資産の流れの変動が非常に大きくなっている。

下振れリスクの増大

今回の見通しが下振れするリスクとして重要なのは、貿易面・技術面の緊張が悪化することに変わりがなく、緊張悪化によって世界中のサプライチェーンが大混乱に陥りかねない。昨年に導入された関税率と、5月に引き上げがありうると想定された米中の関税率を合わせると、2020年の世界GDPを0.5%低下させかねない影響がある。さらに、金融市場の心理の冷え込みが予想外に長引くことで、長年の低金利環境で蓄積してきた 金融面の脆弱性 が表面化するかもしれない。一方、ディスインフレ的圧力によって、借り手にとって債務返済が困難になる可能性がある。その他の重大リスクとしては、経済成長が中国で予想よりも減速することとユーロ圏で回復しないことが挙げられるほか、イギリスの合意なきEU離脱、地政学的な緊張の高まりもリスクである。

世界経済が伸び悩み、見通しにおいても下振れリスクが優勢となっている状況で、世界経済は細心の注意を要する岐路に今も立たされている。したがって、二国間貿易不均衡の是正のために、あるいは国際的な紛争に対処する便利なカードとして、関税を利用すべきではない点が重要である。摩擦の解消を進めるには、ルールに基づいた多国間貿易制度を強化・近代化することで、デジタルサービスや補助金、技術移転等の分野も対象範囲に含めていく必要がある。

成長を支える政策

金融緩和政策は、特に物価上昇率が目標を下回っている場合は継続すべきである。しかし、そのような緩和策は、見通しの好転や下振れリスク低減につながる健全な貿易政策とあわせて実施する必要がある。低金利時代が長引く中、金融リスクの集積を避けるため、マクロプルーデンス施策を講じなくてはならない。

財政政策には、成長、公平性、社会の最弱者を守るなど持続可能性面の懸念事項とのバランスが必要だ。財政余地のある国は、物理インフラ・社会インフラに投資を行って、潜在成長率を上げていくべきである。深刻な景気後退期には、より緩和的な財政政策に向けて各国が歩調を合わせて動くことで、それぞれの環境に合った金融緩和を補えるはずである。

最後に、国際協力強化の必要性はかつてないほど喫緊の課題となっている。貿易面・技術面の緊張解消に加え、気候変動や、国際課税、汚職、サイバーセキュリティ、新たに台頭しつつあるデジタル決済技術をめぐる機会と弊害など、重要課題に対し、各国は協働して対応していかねばならない。