これを促進するのは、より多くの金融市場指数に中国株や中国債券が組み入れられることである。中国証券が追加された金融市場指数と同等か、それ以上のリターンを狙う投資マネージャーは中国株や中国債券をポートフォリオに加えるかたちで調整を行うことになるだろう。そして、指数を基準とした投資を行うアセット・マネージャーが証券投資の流出入にますます影響を与えるようになっている。

過去5年だけをとって見ても、中国政府債のうち、国外投資家が保有する割合が4倍に増え、約8%に達している。中国オンショア株の保有率も増えているが、他の新興市場国と比べると、その割合はまだ低い。国外投資家の保有率が高まる傾向は今後、加速する可能性が高いが、どれほどの加速が見られることになるだろうか。

この点について考える上で、今年4月に発表されたブルームバーグ・バークレイズ・グローバル総合インデックスへの中国債券の追加を取り上げてみよう。中国人民元建ての政府債(中央政府発行)と政策銀行債(国家開発銀行など国有の政策銀行が発行)の2種類がこの指数に追加されると発表された。アナリストによると、合計で2兆から2.5兆ドルの資産がこの指数の動きを追いかけている。組み入れ比率は6%だと予測されており、この比率を前提とすると、中国には2020年までに1,500億ドルが追加で流入すると見込まれる。

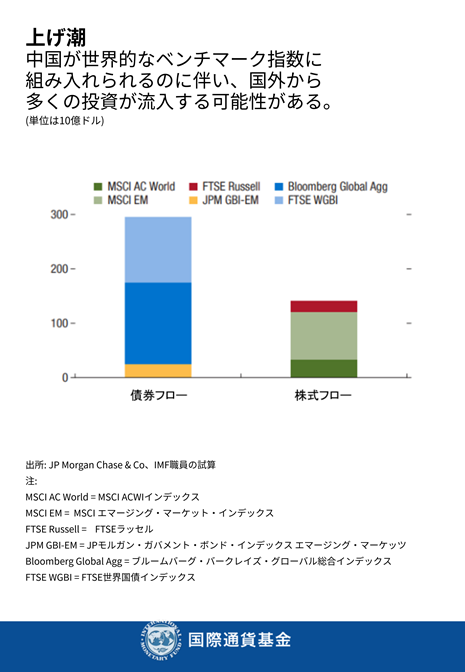

そして、これは始まりにすぎない。FTSEやJPモルガン社の指数に中国債券や中国株が追加されることが広く予想されており、この点を踏まえると、今後2-3年で、こうした指数を比較対象とする証券投資が中国へと最大4,500億ドルの規模で流入することが見込まれる。これはGDPの3-4%に相当する。上記の数値は予備的な評価結果であり、次に挙げる複数の理由から控えめな試算結果となっているかもしれない。

• さらに多くの証券が指数に追加されうる可能性がある

中国政府債と政策銀行債が中国12兆ドル市場の約40%を占めるが、現時点では、この2種類のみが主要な世界債券指数に組み入れられている。指数への追加対象として地方政府債や公司債も考慮されるようになった場合には、こうした指数における中国の構成比率が高まるかもしれない。同様に、中国オンショア市場のA株(中国現地法人の株式で、中国人民元建てで発行・取引される)が中国株式市場の時価総額にとって大きな割合を占めるが、2019年11月までにMSCI指数に追加されるのはこのうちのたった20%である。他のアジア主要経済を比較対象として見てみると、企業のほとんどの株がベンチマーク指数に組み入れられている。

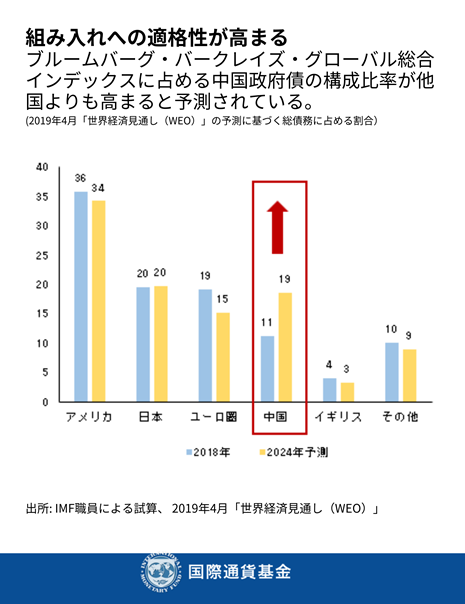

• 中国では公的債務が膨らみつつある

世界債券指数の構成比率は債券発行残高に基づいている。これはつまり、世界債券指数の対象となる中国の公的債務が指数を構成する他の債券よりも相対的に速いペースで膨らむと、世界債券指数に対する中国の重みが増すことを意味する。国際通貨基金(IMF)の最新予測に基づくと、指数の対象となっている国々の中で、中国の債務の占める割合が今後、大きく伸びるかもしれない。

• リスク調整後の利回りの高さから、中国債券が魅力的な投資となっている

市場の大きさ、A+の信用格付け、同様の評価を受けているソブリン債と比較した際の相対的な利回りの高さ、他の債券市場との相関性の低さといった理由から、人民元建て債券市場を好む国外投資家もいる。こうした理由から、投資家はベンチマーク指数の目標値よりも高い構成比で中国債券を保有するかもしれない。さらに、中央銀行準備金やソブリン・ウェルス・ファンドの管理者による中国資産への投資はこれまで比較的少なく、中国債券市場の流動性と投資しやすさが改善することは、こうした機関にとってプラスに働く可能性が高い。

中国にとっての意味合い

国外投資家の参加拡大によって、中国市場をチェックする視線が厳しくなるかもしれず、ガバナンス基準も厳しくなりうる。くわえて、市場の流動性の改善にもつながりうる一方で、金融商品の種類も増加する可能性がある。例えば、外貨為替リスクのヘッジを行うための商品などであるが、国内外の投資家にとって、こうした商品はメリットがあるだろう。

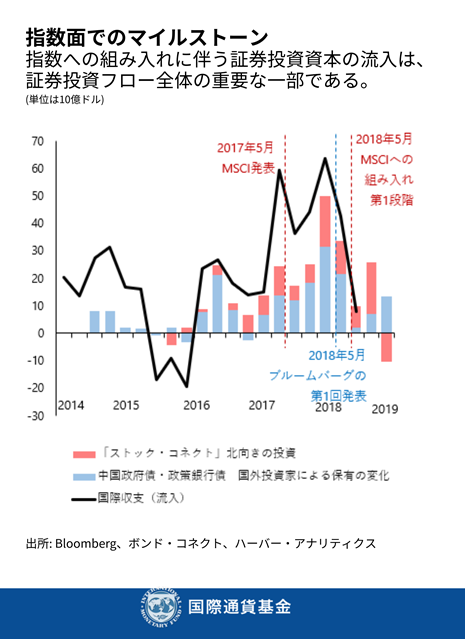

最新の「国際金融安定性報告書(GFSR)」で議論されているように、指数を基準に運用を行う投資家が証券投資の流れに影響を及ぼす重要な存在となってきている。2018年に中国株がMSCI株式指数の対象となった後、証券投資の中国への流入が急増した。証券投資の流入額は合計で、2016年の500億ドルから2018年の1,590億ドルまで増えた。中国本土の取引所と香港証券取引所を結ぶ「ストック・コネクト」プログラムを通じた国外投資家によるA株の購入は2018年にとりわけ盛んであった。ブルームバーグ指数への追加を4月に控え、債券のアセット・マネージャーからの流れは、相対的に勢いに欠けていたが、最近になって弾みがついている。さらには、「ボンド・コネクト」プログラムに登録・参加する投資家の数も過去12か月に急増しており、中期的に流入が加速する可能性が示唆されている。

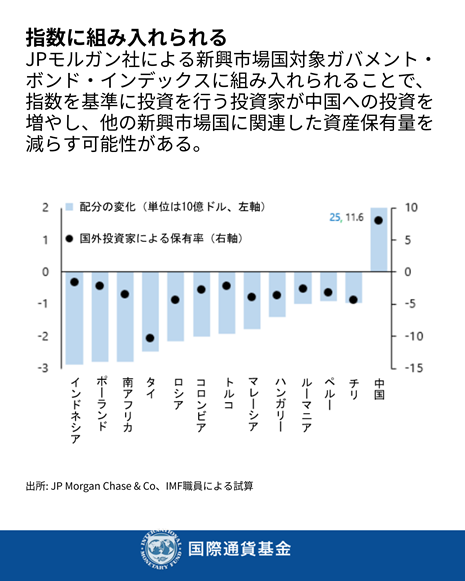

他の新興市場国にとっての意味合い

他の新興市場国にとって、こうした展開は中国にとってほどの明るい知らせにならないかもしれない。投資家は中国の指数組み入れを受けたポートフォリオ調整を進めるにあたって、中国以外の新興市場国資産の購入を減らすかもしれない。この結果、債券を発行する他の新興市場国政府には、資本流入に各国平均で10億ドルから30億ドルの減少が起こりうる。この結果、新興市場国の中で他よりも大きな影響を被りうるのが、ベンチマーク指標を基準に行われる資産購入が対外債務の多くを占める諸国である。さらに視点を広げると、こうした指数を基準に動く投資家は他の投資家と比べて国際金融環境の変化に敏感であり、こうした投資家が国際金融で果たす役割の拡大はつまり、外部ショックが中規模の新興市場国やフロンティア市場国に過去よりも速いペースで広がっていくことを意味するかもしれない。

しかし、現実はもっと複雑である。ベンチマーク指数を超える結果を狙ってアクティブ運用を行う投資家は、比較対象の指数の構成比率から大きく逸脱する可能性がある。

さはさりながら、中国の指数への組み入れによって、新興市場国の自国通貨建て債務の主要指標が持つリスクとリターンの性質は変わることになりそうである。というのも、中国債券は平均よりも格付けが高い一方で利回りは平均より低く、平均指数もまた相対的に格付けが高くなる一方で利回りは低めとなる。あらゆる点を考慮すると、私たちは新興市場国の世界で中国の重要性がさらに高まると予測できる。