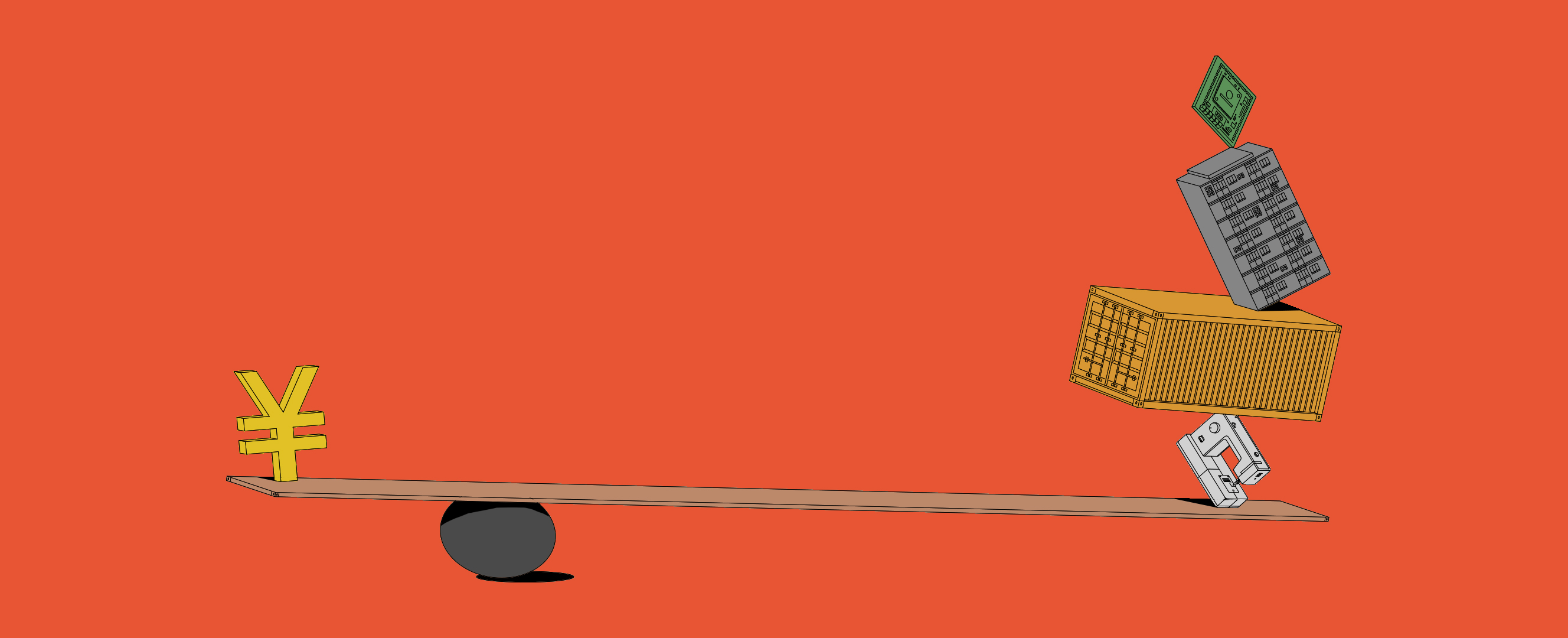

La croissance ralentit, les risques sont nombreux, mais l’effondrement économique et financier peut être évité

L’économie chinoise a brillé au cours des trois dernières décennies, connaissant une croissance invariablement forte et remarquable qui a permis à la Chine de passer du statut de pays à faible revenu à celui de pays à revenu intermédiaire de la tranche supérieure. Mesuré aux taux de change du marché, le PIB de la Chine s’élevait à 18 300 milliards de dollars en 2022, représentant 73 % du PIB des États-Unis, soit 10 fois plus qu’en 1990 (où il était de 7 %). À l’heure actuelle, le revenu par habitant de la Chine est d’environ 13 000 dollars, soit environ 17 % de celui des États-Unis, contre moins de 2 % en 1990. Au cours des 15 dernières années, la Chine a été la locomotive de la croissance économique mondiale, représentant 35 % de l’augmentation du PIB nominal mondial, contre 27 % pour les États-Unis.

La Chine a obtenu de tels résultats malgré l’absence de nombreux éléments que les économistes jugent essentiels à la croissance, tels qu’un système financier fonctionnel, un cadre institutionnel solide, une économie de marché et un système de gouvernement démocratique et ouvert. Avant d’être secouée par la pandémie de COVID-19, l’économie chinoise est apparemment sortie indemne de plusieurs périodes de turbulences nationales et mondiales.

Toutefois, les détracteurs de la Chine prédisent depuis longtemps un effondrement imminent de son économie, soulignant de nombreuses fragilités. La croissance du pays a été alimentée par des investissements en capital matériel, en particulier dans l’immobilier, financés par un système bancaire inefficient. Au vu d’une dette intérieure élevée qui ne cesse de croître, d’un marché immobilier qui se désagrège et d’une main-d’œuvre qui se raréfie, certains analystes estiment que l’heure de vérité a fini par sonner.

Leur interprétation est probablement erronée. Des réformes déséquilibrées qui ont maintenu la faiblesse de la structure institutionnelle, l’attitude contradictoire à l’égard du rôle du marché par rapport à celui de l’État et les tensions observées sur les marchés financier et immobilier pourraient se traduire par une forte volatilité dans les années à venir. Mais rien de tout cela ne signifie qu’un effondrement financier ou économique est inéluctable.

Les sources de croissance

La vigueur de l’économie chinoise a essentiellement reposé sur la croissance des investissements financés par un système bancaire inefficient. Cette tendance s’est intensifiée après la crise financière mondiale de 2008. L’augmentation des investissements a généré environ les deux tiers de la croissance du PIB en 2009–10. La Chine étant un pays riche en main-d’œuvre dont le ratio capital/main-d’œuvre est bien inférieur à celui des pays avancés, il est probablement préférable d’investir davantage plutôt que moins. Cependant, une grande partie des investissements a été réalisée par le secteur public plutôt que par le secteur non gouvernemental. Ce n’est pas un problème en soi. L’investissement dans les entreprises privées, en particulier les plus petites, peut être beaucoup plus risqué que dans les grandes entreprises d’État. En revanche, le rendement des investissements dans les entreprises d’État chinoises, qui, collectivement, obtiennent une part disproportionnée des crédits bancaires, n’a généralement pas été élevé.

Reconnaissant que son modèle de croissance a été inefficient et financièrement risqué, le gouvernement chinois s’est fixé pour objectif de rééquilibrer l’économie. À cette fin, il juge nécessaire :

- de réduire la dépendance à l’égard d’une croissance fondée sur l’investissement et de faire en sorte que la croissance du PIB repose principalement sur la consommation des ménages ;

- que la croissance soit davantage tirée par les services que par la fabrication exigeant peu de qualifications et faiblement rémunérée ;

- de se détourner de la croissance à forte intensité de capital matériel afin d’accélérer la croissance de l’emploi.

Ces dernières années, la consommation des ménages est en fait devenue le principal moteur de la croissance. Les services représentent actuellement plus de la moitié du PIB annuel et près de la moitié de l’emploi global.

Ainsi, malgré une trajectoire inégale, des progrès importants ont été réalisés eu égard à l’objectif de rééquilibrage de la croissance, celle-ci reposant essentiellement sur la consommation des ménages et les services supplantant la fabrication au chapitre de l’importance des investissements.

Les perspectives de croissance

Il est périlleux de se livrer à des pronostics sur les perspectives de croissance de la Chine et, au mieux, les prévisionnistes peuvent utiliser la croissance des différents facteurs de production en tant que signes annonciateurs.

La population active chinoise, c’est-à-dire les personnes âgées de 15 à 64 ans, est en décroissance. D’ici à 2030, elle devrait diminuer d’environ 1 % par an. Une croissance plus forte de l’investissement pourrait, en partie, faire contrepoids, mais cette stratégie comporte de nombreux risques. Le récent ralentissement de la croissance de l’investissement non gouvernemental (la croissance de l’investissement global en immobilisations hors immobilier ayant essentiellement reposé sur l’État en 2022) indique que les entreprises privées hésitent à investir davantage lorsqu’elles considèrent que la conjoncture économique et politique est défavorable.

La productivité, c’est-à-dire la production par unité d’intrant, est donc un moteur de la croissance. Malgré toutes les inefficiences qui caractérisent son économie, la Chine a enregistré au cours des dernières décennies une croissance moyenne de 3 % de la productivité totale des facteurs, c’est-à-dire la croissance qui ne peut être attribuée à l’augmentation des intrants tels que la main-d’œuvre et le capital, et qui constitue un indicateur général de l’efficacité. Mais la croissance annuelle de la productivité a diminué pour atteindre environ 1 % au cours des 10 dernières années. L’économie chinoise sera en perte de vitesse si la croissance de la productivité n’accélère pas.

Conscient de la nécessité d’accroître la productivité et de se détourner de la fabrication exigeant peu de qualifications, le gouvernement a récemment élaboré une politique de croissance à « double circulation », suivant laquelle la Chine poursuivra ses activités commerciales et financières à l’échelle mondiale et, à titre complémentaire, s’appuiera davantage sur la demande intérieure, l’autosuffisance technologique et l’innovation locale. Cette stratégie s’est toutefois heurtée à des difficultés. La Chine a toujours besoin des technologies étrangères pour moderniser son industrie. Or, les divergences économiques et géopolitiques croissantes avec les États-Unis et les autres pays occidentaux pourraient limiter l’accès de la Chine aux technologies et aux produits de pointe étrangers, ainsi qu’aux marchés pour ses exportations. En outre, la répression menée récemment par le gouvernement à l’encontre des entreprises privées dans des secteurs tels que la technologie, l’éducation et la santé a refroidi l’ardeur des entrepreneurs.

Les pièges potentiels

D’aucuns craignent que l’économie de la Chine ne connaisse un effondrement similaire à celui d’autres pays asiatiques dont l’économie avait connu une croissance accélérée, tels que la Malaisie et la Thaïlande. L’endettement global de la Chine est une importante source de préoccupation depuis de nombreuses années. Au fil du temps, la dette a augmenté par rapport à la taille de l’économie, bien que le niveau d’endettement brut se rapproche de celui d’autres puissances économiques telles que les États-Unis et le Japon. En outre, les emprunts publics en pourcentage du PIB nominal sont plus faibles en Chine que dans les autres grandes économies. Les entreprises chinoises sont très endettées, leurs dettes représentant environ 131 % du PIB. Mais celles-ci sont essentiellement libellées en monnaie chinoise et détenues par des banques et des investisseurs nationaux, et sont donc moins risquées que les dettes contractées auprès d’investisseurs étrangers et libellées dans une devise comme le dollar.

Dans certains secteurs, en particulier l’immobilier, la concentration de la dette pourrait toutefois poser problème. L’investissement immobilier est devenu un rempart de l’économie, contribuant à assurer la stabilité de la croissance, alors que d’autres secteurs battent de l’aile. Les administrations locales ne demandent pas mieux que de vendre des terrains aux promoteurs en vue d’accroître les recettes publiques et d’engager diverses dépenses publiques. Par conséquent, une chute des prix de l’immobilier, ou l’émergence d’autres facteurs limitant l’activité immobilière, pourrait avoir un effet domino sur d’autres secteurs, sur la situation financière des administrations locales, et même sur la richesse des ménages.

L’exposition des ménages au secteur immobilier a engendré d’autres facteurs de vulnérabilité susceptibles de nuire à la stabilité économique et sociale. L’accès facilité aux prêts hypothécaires résidentiels, encouragé par le gouvernement, a stimulé la demande de logements et contribué à une forte augmentation de la dette des ménages, qui est passée d’environ 30 % du PIB il y a 10 ans à plus de 60 %. L’immobilier est également devenu un fondement de la richesse des ménages chinois. Ces derniers sont exposés de multiples façons aux fluctuations des prix de l’immobilier. La dette totale des ménages est cependant inférieure à la valeur totale de leurs dépôts bancaires.

L’augmentation de la dette en Chine ayant été principalement financée par l’épargne intérieure, le risque financier global est limité. L’État est le principal créancier et débiteur ; il est donc peu probable qu’un choc financier déclenche une crise financière ou freine complètement la croissance. Les principaux problèmes sont l’inefficience et le gaspillage majeurs attribuables à un système déficient d’allocation du capital.

La répartition des passifs et des actifs dans l’économie est importante. À la suite de l’effondrement des prix de l’immobilier, plusieurs grands promoteurs immobiliers, notamment Country Garden et le groupe Evergrande, ont récemment été confrontés à des difficultés financières, et beaucoup d’autres promoteurs ont une exposition similaire, à laquelle s’ajoutent un endettement élevé et un bilan vulnérable. Il en va de même pour certaines des institutions financières qui leur ont avancé des fonds. Un effondrement systémique est cependant peu probable. La plupart des grandes banques chinoises sont contrôlées par l’État et peuvent injecter des liquidités dans les entreprises en difficulté, même si cela ne fait que différer les problèmes. Il est inévitable que les efforts de libéralisation du marché de la Chine fassent parfois chou blanc, mais le gouvernement dispose de ressources et de leviers de contrôle suffisants pour éviter des krachs financiers de grande ampleur.

Les risques externes

De nombreuses économies de marché émergentes ont souffert du niveau élevé de leur dette extérieure, en particulier lorsque celle-ci était libellée en devises, l’endettement en devises pouvant entraîner des problèmes de bilan lorsque l’économie et le taux de change d’un pays se détériorent simultanément. Or, d’après des estimations, la dette extérieure de la Chine ne représente que 16 % du PIB, et moins de la moitié de cette dette est libellée en devises.

L’incertitude économique et politique fait néanmoins craindre un exode des capitaux, qui pourrait entraîner un effondrement du système financier et de la monnaie. Ce scénario est toutefois peu probable, car le système bancaire est essentiellement constitué de banques d’État, et le gouvernement garantirait probablement tous les dépôts en cas de panique financière. De plus, comme le gouvernement contrôle directement une grande partie du système bancaire, il peut empêcher les fuites massives de capitaux.

Des réformes ont été menées ces dernières années, mais nombre d’entre elles portaient sur le secteur financier et les marchés de capitaux, et peu ont visé d’autres domaines tels que les entreprises d’État et le cadre institutionnel. Ce déséquilibre présente un risque.

Le gouvernement semble avoir compris la nécessité de réformer et de libéraliser le secteur financier afin de favoriser une meilleure répartition des ressources. Pour remédier aux déficiences du système financier, il ne suffit pas de gérer les risques et d’éviter les catastrophes ; il convient aussi d’allouer des capitaux aux secteurs de l’économie qui sont les plus productifs et les plus dynamiques, et qui créent le plus d’emplois. Le système financier chinois est encore dominé par les banques, dont les portefeuilles de prêts sont concentrés dans le secteur des entreprises d’État. Pour redresser le système bancaire, il faut reconnaître les créances douteuses et en expurger les bilans des banques, ainsi que réformer les entreprises d’État, notamment en les affranchissant de leur dépendance envers les crédits bancaires.

Ces dernières années, face aux épisodes de volatilité sur le marché de l’immobilier résidentiel et à la bourse, le gouvernement a souvent tenté, de façon contradictoire, de concilier deux objectifs : préserver la confiance dans le marché et permettre à ce dernier de s’autodiscipliner, ce qui a eu pour effet pervers d’accentuer les turbulences sur le marché. Cette intermittence des interventions a parfois insufflé une forte dose d’incertitude qui s’est ajoutée à l’humeur déjà fragile des investisseurs et qui a accru la volatilité du marché.

En outre, les réformes axées sur le marché peuvent avoir un effet contraire à l’effet escompté en augmentant la volatilité et les risques en l’absence de vastes réformes. La Chine doit faire montre d’une plus grande transparence dans l’élaboration de ses politiques, améliorer la gouvernance d’entreprise et les normes comptables, et accroître l’indépendance opérationnelle de la banque centrale et des autorités de réglementation en complément de sa réforme du secteur financier et des autres réformes axées sur le marché.

Le gouvernement a encouragé à juste titre le développement des marchés des actions et des obligations de société, mais n’a guère amélioré la gouvernance des entreprises chinoises et les normes de comptabilité et d’audit qu’elles doivent respecter. L’opacité qui en résulte a contribué aux importantes fluctuations observées sur les marchés boursier et obligataire, les investisseurs disposant d’informations limitées sur les entreprises dans lesquelles ils investissent, ce qui les conduit à suivre et à exacerber les soubresauts des marchés.

Pour le gouvernement, il est difficile de concilier les deux penchants contradictoires qui l’animent : laisser davantage de liberté aux acteurs des marchés, mais intervenir avec vigueur pour maintenir « la stabilité et l’ordre ». La mise en œuvre de réformes, même bien intentionnées, dans une économie caractérisée par une inefficience généralisée, comporte des risques transitionnels qui pourraient se traduire par une volatilité financière et économique, en particulier si le gouvernement ne communique pas clairement ses intentions et laisse les ménages et les entreprises dans l’incertitude. Jusqu’à présent, le gouvernement a disposé de ressources et d’une marge de manœuvre suffisantes pour faire face à certains de ces risques transitionnels, mais ses actions et ses tentatives d’intervention directe sur les marchés dans les moments difficiles pourraient exacerber les problèmes et avoir des conséquences à long terme.

Ce que l’avenir réserve à la Chine

Le gouvernement chinois a démontré une incroyable capacité à gérer les graves tensions économiques et financières engendrées par son modèle de croissance hautement inefficient et risqué. À plusieurs reprises, il a tenu la barre de l’économie de manière à empêcher que ne se concrétisent des perspectives en apparence inévitables : crise bancaire, forte dévaluation monétaire, et effondrement du marché immobilier et de l’économie.

Les mesures grâce auxquelles ces écueils ont pu être évités de justesse ont toutefois eu des conséquences : augmentation colossale de la dette intérieure, diminution de 1 000 milliards de dollars des réserves de change en 2015–16, et forte volatilité de la valeur des actions, des biens immobiliers et d’autres actifs.

Le gouvernement est désormais confronté à un certain nombre de dilemmes : comment continuer à réduire la dette sans freiner la croissance, comment réduire la production énergivore alors que l’économie continue à reposer sur l’industrie lourde, comment faire en sorte que les marchés exercent une discipline financière alors que le gouvernement tente de renforcer le contrôle étatique, comment réduire les inégalités de richesse tout en s’appuyant sur le secteur privé pour générer davantage de richesse, comment encourager l’innovation dans le secteur privé tout en réduisant la taille des entreprises privées prospères.

Les efforts déployés par le gouvernement pour concilier ces tendances intrinsèquement contradictoires sous le couvert d’un socialisme de marché conduiront inévitablement à de nouveaux faux pas et accidents. Son approche, bien que motivée par les bons objectifs, pourrait susciter davantage d’incertitude et de volatilité à court terme, ce qui pourrait affaiblir l’appui de la population aux réformes dont le pays a grand besoin pour stimuler la productivité et la croissance à long terme.

Les fondements de la croissance chinoise semblent fragiles d’un point de vue historique et analytique. Même si aucune crise ne survient, une situation démographique défavorable, des niveaux d’endettement élevés et un système financier inefficient limiteront la croissance de la Chine. Cependant, si le gouvernement joue bien ses cartes, un avenir plus clément pour l’économie chinoise, avec en toile de fond une croissance modérée plus durable d’un point de vue économique, social et environnemental, est tout aussi plausible.

Les opinions exprimées dans la revue n’engagent que leurs auteurs et ne reflètent pas nécessairement la politique du FMI.