Les autorités de réglementation doivent réagir à l’essor des cryptoactifs.

Les cryptoactifs offrent une myriade de nouvelles possibilités : ils permettent des paiements faciles et rapides et ouvrent la voie à des services financiers novateurs, y compris dans des régions du monde jusqu’ici non bancarisées. Tout cela est rendu possible par l’écosystème des cryptoactifs.

Mais ces nouvelles possibilités s’accompagnent de défis et de risques. La dernière édition du Rapport sur la stabilité financière dans le monde se penche sur les risques associés à l’écosystème des cryptoactifs, et propose des mesures pour faciliter l’exploration de ce terrain inconnu.

L’écosystème des cryptoactifs — De quoi parle-t-on, et quels sont les risques ?

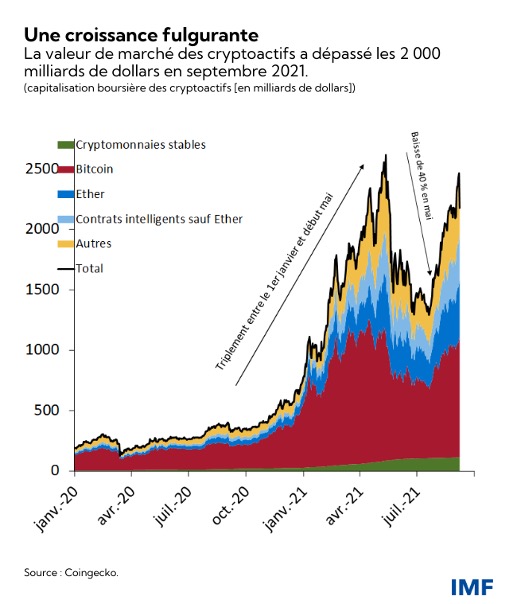

La valeur de marché du total des cryptoactifs en circulation a dépassé les 2 000 milliards de dollars en septembre 2021, soit 10 fois plus que début 2020. En parallèle, tout un écosystème se met en place, avec des bourses, des portefeuilles électroniques, des « mineurs » et des émetteurs de cryptomonnaies stables.

Beaucoup de ces entités présentent des faiblesses au niveau de leurs pratiques opérationnelles, de gouvernance et de risque. Ainsi, les bourses de cryptoactifs ont connu des perturbations considérables au cours d’épisodes de turbulences sur les marchés. De plus, plusieurs affaires retentissantes de piratage informatique ont abouti au vol des fonds placés par les usagers. Jusqu’à présent, ces incidents n’ont pas eu d’effet notable sur la stabilité du système financier. Cependant, à mesure que les cryptoactifs se démocratisent, les répercussions potentielles sur l’économie au sens large vont nécessairement augmenter.

Les risques pour les consommateurs restent élevés, car les dispositifs de transparence et de surveillance sont insuffisants ou inadaptés. Ainsi, alors que plus de 16 000 cryptoactifs différents ont été cotés à différentes bourses, il n’y en a plus qu’environ 9 000 aujourd’hui, le reste ayant disparu d’une manière ou d’une autre. Beaucoup de ces cryptoactifs présentent des volumes d’échange nuls ; dans d’autres cas, les initiateurs d’un projet ont quitté la partie en cours de route. Certains cryptoactifs ont été créés exclusivement à des fins de spéculation, voire de fraude pure et simple.

Par ailleurs, le pseudo-anonymat des cryptoactifs crée des déficits de données pour les autorités de réglementation, et peut ouvrir la porte au blanchiment d’argent et au financement du terrorisme. Si les autorités sont susceptibles de remonter la trace de transactions illicites, elles ne sont pas toujours en mesure d’identifier les parties à ces transactions. En outre, l’écosystème des cryptoactifs se voit appliquer différents cadres réglementaires d’un pays à l’autre, ce qui complique les efforts de coordination. Ainsi, la plupart des transactions sur les bourses de cryptoactifs s’effectuent par l’intermédiaire d’entités qui exercent principalement leurs activités à partir de centres financiers extraterritoriaux. Cela rend les mesures de surveillance et de contrôle très difficiles, voire impossibles à appliquer en l’absence d’une collaboration au niveau international.

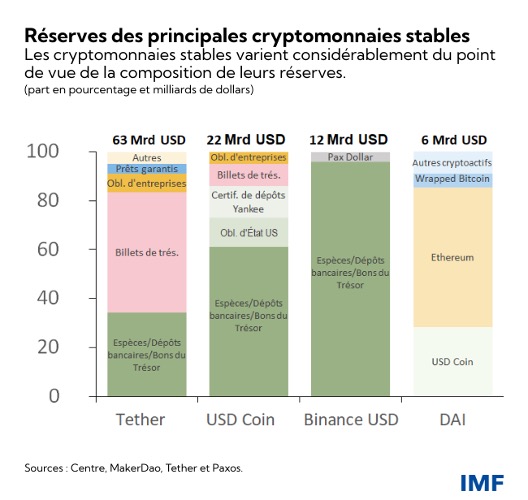

Les cryptomonnaies stables, qui cherchent généralement à s’arrimer au dollar, connaissent également une croissance foudroyante : leur volume a été multiplié par quatre en 2021 et atteint désormais 120 milliards de dollars. Cependant, le terme «cryptomonnaie stable» recouvre un ensemble très varié de cryptoactifs, et peut s’avérer trompeur. Étant donné la composition de leurs réserves, certaines cryptomonnaies stables pourraient donner lieu à des épisodes de panique des investisseurs, avec un risque de contagion au système financier. Ces épisodes de panique pourraient survenir en raison d’inquiétudes des investisseurs quant à la qualité de leurs réserves ou concernant la possibilité de rapidement liquider ces réserves pour s’acquitter d’éventuels remboursements.

Problèmes considérables à résoudre

L’adoption des cryptoactifs est certes un phénomène dont l’ampleur est difficile à évaluer, mais des sondages et d’autres mesures indiquent que les pays émergents et les pays en développement pourraient bien être les premiers pays concernés. En particulier, le volume des transactions portant sur des cryptoactifs effectuées par les résidents de ces pays a fortement augmenté en 2021.

À l’avenir, l’adoption rapide et généralisée des cryptoactifs pourrait poser des problèmes considérables en accentuant la dollarisation — ou, dans le cas présent, la cryptoïsation — de l’économie, à mesure que les résidents commenceront à utiliser des cryptoactifs à la place de la monnaie locale. La cryptoïsation risque d’entraver la capacité des banques centrales à mettre efficacement en œuvre la politique monétaire. Ce phénomène risque également de déstabiliser le système financier, par exemple en créant des risques de financement et de solvabilité associés à des asymétries de devises, et d’aggraver certains des risques évoqués précédemment en matière de protection des consommateurs et d’intégrité financière.

Les menaces pour la politique budgétaire pourraient également se multiplier, étant donné le potentiel des cryptoactifs en matière de fraude fiscale. Par ailleurs, le seigneuriage (l’avantage financier qui découle de la frappe d’une monnaie) risque lui aussi de pâtir de l’essor des cryptoactifs. L’augmentation de la demande de cryptoactifs pourrait également favoriser des sorties de capitaux, avec des conséquences sur le marché des changes.

Enfin, étant donné la grande quantité d’énergie qu’elles nécessitent, un déplacement des activités de « minage » depuis la Chine vers d’autres pays émergents et vers les pays en développement peut avoir des effets non négligeables sur leur consommation intérieure d’énergie — en particulier dans les pays tributaires de sources d’énergie à fortes émissions de CO2, et dans les pays qui subventionnent les dépenses en énergie.

Action des pouvoirs publics

La première étape consiste pour les autorités de réglementation et de surveillance à pouvoir suivre les évolutions rapides à l’œuvre dans l’écosystème des cryptoactifs et appréhender les risques qu’elles engendrent en comblant rapidement les déficits de données. Du fait de la nature mondiale des cryptoactifs, les autorités doivent renforcer la coordination internationale pour réduire au minimum les risques d’arbitrage réglementaire et pour assurer une surveillance et une mise en œuvre efficaces.

Les autorités nationales de réglementation doivent aussi faire appliquer en priorité les normes internationales existantes. La plupart des normes applicables aux cryptoactifs se cantonnent pour le moment à la lutte contre blanchiment des capitaux et à des propositions concernant les expositions des banques. Cependant, d’autres normes internationales — relevant de la réglementation des valeurs mobilières, des paiements, des compensations et des règlements — peuvent également s’appliquer aux cryptoactifs, et doivent retenir l’attention des autorités.

Compte tenu du rôle grandissant des cryptomonnaies stables, leur réglementation doit être proportionnelle aux risques qu’elles représentent et aux fonctions économiques qu’elles remplissent. Ainsi, les règles qui leurs sont appliquées doivent être alignées sur celles qui régissent les entités proposant des produits similaires (par exemple les dépôts bancaires ou les fonds communs de placement monétaires).

Dans certains pays émergents et pays en développement, la cryptoïsation peut résulter du manque de crédibilité des banques centrales, des faiblesses des systèmes bancaires, des insuffisances des systèmes de paiement et de l’accès limité à des services financiers. Les autorités doivent avant tout renforcer les politiques macroéconomiques et prendre en considération les bienfaits de l’émission de monnaies numériques de banque centrale et de l’amélioration des systèmes de paiement. Celles-ci sont susceptibles de limiter la tendance à la cryptoïsation, pourvu qu’elles permettent de satisfaire le besoin d’amélioration des technologies de paiement disponibles.

La priorité pour les dirigeants du monde entier doit être de rendre les paiements transfrontaliers plus rapides, moins coûteux, plus transparents et plus accessibles, en s’appuyant sur la feuille de route du G20 sur les paiements transfrontaliers.

Pour tirer parti des avantages des cryptoactifs tout en remédiant aux facteurs de vulnérabilité qu’ils représentent, il importe de prendre des mesures rapides, décisives et bien coordonnées au niveau mondial.

******

Dimitris Drakopoulos est expert principal du secteur financier au sein de la division analyse des marchés mondiaux du département des marchés monétaires et de capitaux du FMI. Il participe à la rédaction du Rapport sur la stabilité financière dans le monde, en particulier pour les questions relatives aux pays émergents, aux marchés à revenu fixe et aux cryptoactifs, et fait partie de l’équipe de surveillance des marchés du FMI. Avant de rejoindre le FMI, il a travaillé au siège londonien de Nomura, notamment comme directeur des études pour les pays émergents d’Europe, du Moyen-Orient et d’Afrique, et comme économiste principal pour la zone euro. Dimitris a commencé sa carrière chez Lehman Brothers, où il était chargé des dérivés de taux d’intérêt. Il est titulaire d’une maîtrise en sciences économiques de l’Université Birkbeck de Londres, et d’une licence en sciences économiques et en politique sociale de la London School of Economics.

Fabio M. Natalucci est l’un des directeurs adjoints du département des marchés monétaires et de capitaux. Il est chargé du Rapport sur la stabilité financière dans le monde, qui présente l’évaluation par le FMI des risques pesant sur la stabilité du système financier mondial. Avant de rejoindre le FMI, M. Natalucci occupait le poste de directeur associé principal à la division des affaires monétaires du conseil des gouverneurs du Système fédéral de réserve des États-Unis. D’octobre 2016 à juin 2017, il a rempli les fonctions de secrétaire adjoint chargé de la stabilité et de la réglementation financières internationales au département du Trésor des États-Unis. Il a obtenu son doctorat en économie à l’université de New York.

Evan Papageorgiou est chef adjoint de la division surveillance et analyse des marchés mondiaux au sein du département des marchés monétaires et de capitaux du FMI. Il a participé à la rédaction du Rapport sur la stabilité financière mondiale, en particulier pour les questions relatives aux pays émergents, au risque de crédit souverain, aux marchés à revenu fixe et à la finance durable. Il appartenait auparavant à l’unité des pays nordiques du département Europe du FMI, où il travaillait sur les politiques macroprudentielles, l’épargne des ménages et le secteur extérieur. Avant d’entrer au FMI, Evan était responsable de la stratégie pour les titres à revenu fixe dans des sociétés de courtage à Londres et New York, où il s’occupait principalement des taux d’intérêt locaux et des opérations de change sur les marchés émergents. Il est titulaire d’un doctorat en recherche opérationnelle et ingénierie financière de l’Université de Princeton.