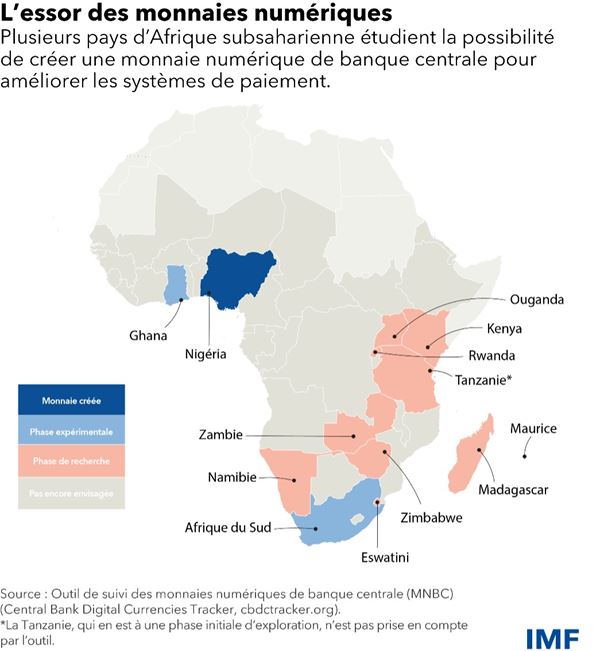

L’inflation est au centre des préoccupations. À la suite de l’introduction du eNaira par le Nigéria en octobre dernier, plusieurs banques centrales d’Afrique subsaharienne étudient la possibilité de créer une monnaie numérique ou ont déjà lancé une monnaie de ce type à titre expérimental. Après les Bahamas, le Nigéria est le deuxième pays du monde à émettre une monnaie numérique de banque centrale (MNBC).

Une MNBC est une version numérique des pièces et des billets de banque, plus sûre et moins volatile que des cryptoactifs, car elle est émise et régulée par une banque centrale. Comme le montre le graphique de la semaine, l’Afrique du Sud et le Ghana ont mis en place des projets expérimentaux tandis que d’autres pays en sont à la phase de recherche.

Dans le cadre de la deuxième phase de son projet Khokha, la Banque de Réserve de l’Afrique du Sud teste une MNBC « de gros », réservée aux transferts interbancaires réalisés par des institutions financières. Le pays participe également à un projet pilote transnational avec les banques centrales d’Australie, de Malaisie et de Singapour.

Quant à la Banque du Ghana, elle teste une MNBC universelle ou « de détail », l’eCedi, qui peut être utilisée par tous à partir d’une application de portefeuille numérique ou d’une carte intelligente sans contact qui fonctionne également hors ligne.

L’émission de MNBC sert des objectifs différents selon les pays, mais elle est susceptible d’engendrer des avantages communs à toute la région.

Le premier de ces avantages est la promotion de l’inclusion financière. Les MNBC pourraient permettre à des personnes qui, jusque-là, ne disposaient pas de compte bancaire d’accéder à des services financiers, en particulier si ces monnaies sont conçues pour un usage hors ligne. En effet, il est possible d’effectuer des transactions numériques à l’aide de téléphones mobiles basiques à un coût faible, voire nul, dans des zones reculées dépourvues d’accès à Internet.

Les MNBC peuvent être utilisées pour verser des prestations sociales ciblées, notamment en cas de crise soudaine, comme une pandémie ou une catastrophe naturelle.

Elles peuvent aussi faciliter les transferts et les paiements transnationaux. L’Afrique subsaharienne est la région où le coût de l’envoi et de la réception de fonds est le plus élevé au monde, en moyenne un peu moins de 8 % du montant transféré. Grâce aux MNBC, les envois de fonds par les travailleurs émigrés pourraient devenir plus simples, plus rapides et moins chers, car ces monnaies raccourcissent les chaînes de paiements et stimulent la concurrence entre prestataires de services. En outre, l’accélération des autorisations de paiements transnationaux permettrait d’intensifier les échanges dans la région et avec le reste du monde.

Cela étant, un pays doit prendre en compte certains risques et obstacles avant d’émettre une MNBC. Les pouvoirs publics doivent améliorer l’accès aux infrastructures numériques tels que la connexion mobile ou Internet. De plus, la région a accompli des progrès significatifs, mais elle a besoin de davantage d’investissements.

Plus généralement, les banques centrales devront développer leurs connaissances spécialisées et leur capacité technique à gérer les risques qui pèsent sur la confidentialité des données, comme les attaques cybernétiques, et sur l’intégrité financière. Dans ce dernier cas, les pays devront améliorer leurs systèmes nationaux d’identification de façon à faciliter le respect des exigences en matière de connaissance de la clientèle. Il existe également un risque que les citoyens retirent trop d’argent de leurs banques pour acheter des MNBC, ce qui affaiblirait la capacité de prêt des banques. Ce risque est particulièrement aigu dans les pays dont le système financier manque de stabilité.

Les banques centrales devront également s’interroger sur les effets des MNBC sur le secteur privé des services de paiement numérique, qui a permis de faire considérablement avancer l’inclusion financière au moyen de l’argent mobile.

— Pour une plus ample présentation des évolutions des MNBC, voir la dernière édition des Perspectives économiques régionales

* * * * *

Habtamu Fuje est économiste au département Afrique du FMI. Avant de rejoindre l’institution, il a travaillé comme économiste au sein du Groupe de la Banque mondiale et comme assistant d’enseignement à l’Université Columbia. Il est titulaire d’un master de l’Université Harvard et d’un doctorat de l’Université Columbia.

Saad Quayyum est économiste au département de la stratégie, des politiques et de l’évaluation du FMI. Il est titulaire d’un doctorat en économie de l’Université de Wisconsin–Madison et d’une licence en sciences humaines du Dartmouth College. Il a également travaillé au sein du département recherche de la Réserve fédérale de Chicago. Au FMI, ses travaux portent sur les envois de fonds, l’aide étrangère, les échanges, la croissance, la diversification et les catastrophes naturelles. Il possède en outre une solide expérience dans l’étude de nombreux pays en développement et émergents et de la gestion des défis liés à la politique budgétaire, extérieure, monétaire et au secteur financier.

Franck Ouattara est analyste de recherche à la division études régionales du département Afrique du FMI. Il travaille sur la prévision immédiate, le passage au numérique, la dette souveraine, les inégalités régionales et le développement des capacités. Avant de rejoindre le FMI, il a mené des recherches au sein de l’Initiative pour la croissance en Afrique de la Brookings Institution et a exercé comme consultant chez PwC. Il est titulaire d’un master en économie et en finance internationales de l’Université Johns Hopkins et d’un master conjoint en sciences humaines et en administration des entreprises de la Wharton School de l’Université de Pennsylvanie.