Bien que l’expansion de l’économie mondiale ait marqué un palier, les politiques monétaires accommodantes continuent de soutenir la croissance. Mais il ne faudrait pas trop baisser la garde. Le chapitre 1 du dernier Rapport sur la stabilité financière dans le monde constate que les risques menaçant le système financier à brève échéance se sont quelque peu aggravés durant les six derniers mois. Les tensions commerciales s’accentuent, l’incertitude entourant les politiques économiques s’accroît dans un certain nombre de pays et une montée des pressions sur le marché financier est observée dans plusieurs pays émergents.

À plus long terme, les risques restent élevés. Certes, à l’issue d’une décennie de réforme et de reprise, le système financier est plus solide qu’avant la crise financière mondiale. Néanmoins, de nouvelles vulnérabilités continuent d’apparaître et le nouveau système financier n’a pas encore fait ses preuves. Des mesures supplémentaires sont indispensables pour renforcer sa résilience.

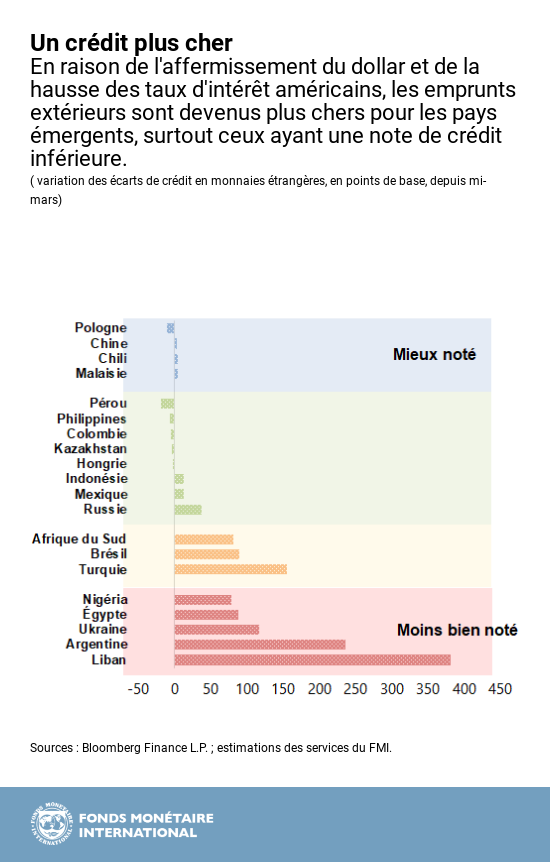

Avant d’en venir aux mesures spécifiques, examinons de plus près le paysage financier mondial. Jusqu’ici, les prix des actifs continuent de bénéficier d’un solide appétit pour le risque sur les principaux marchés financiers et les conditions financières demeurent relativement favorables malgré les relèvements du taux directeur de la Réserve fédérale américaine. Mais le raffermissement du dollar et la hausse des taux d’intérêt aux États-Unis majorent les coûts d’emprunt à l’étranger pour les pays émergents, en particulier ceux qui ont des besoins en crédit plus importants et dont la situation économique ou les cadres d’action sont plus médiocres.

Nouvelles vulnérabilités

Si les tensions devaient se généraliser et s’accentuer dans les pays émergents, les risques menaçant la stabilité financière augmenteraient de manière significative. D’après notre analyse, à moyen terme, la probabilité que les pays émergents enregistrent des sorties d’investissements de portefeuille d’au moins 100 milliards de dollars est de 5 %. Les flux sortants observés durant la crise étaient à peu près de cet ordre-là.

Les risques d’instabilité pourraient s’accroître fortement pour d’autres raisons, notamment une escalade plus généralisée des tensions commerciales, un Brexit sans accord, de nouvelles inquiétudes relatives à la politique budgétaire de certains pays de la zone euro très endettés et une normalisation de la politique monétaire plus rapide que prévu dans les pays avancés.

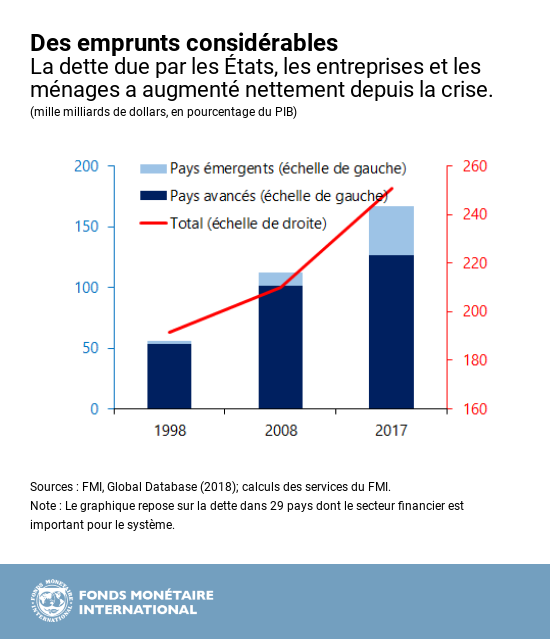

Chacun de ces points préoccupants pourrait mettre au jour les vulnérabilités financières accumulées pendant des années de politique monétaire accommodante. Dans les pays dont le secteur financier revêt une importance systémique mondiale, la dette détenue par l’État, les entreprises et les ménages est passée d’environ 200 % du PIB il y a 10 ans à presque 250 %. Les pays émergents se financent davantage sur les marchés internationaux et risquent de ne pas pouvoir refinancer une part considérable de leur dette en devises étrangères. Les banques sont exposées à ces emprunteurs très endettés et certains établissements d’envergure mondiale détiennent de gros portefeuilles d’actifs moins liquides et plus opaques. Les valorisations restent tendues dans plusieurs secteurs et régions et les normes de souscription se détériorent.

Compte tenu de cette accumulation de vulnérabilités, il devient plus urgent d’intensifier le renforcement du système financier :

- des mesures microprudentielles, ou au niveau des entreprises, devraient être prises pour que les bilans bancaires soient mieux protégés contre les risques d’insolvabilité et d’illiquidité.

- des outils macroprudentiels appliqués à grande échelle, comme les volants de fonds propres anticycliques (qui visent à accroître les fonds propres bancaires quand la part des emprunts dans l’économie augmente), devraient être mis plus activement à contribution dans les pays où les conditions financières demeurent accommodantes et les vulnérabilités, importantes. La stabilité financière réclame également de nouveaux outils macroprudentiels pour supprimer les facteurs de vulnérabilité en dehors du secteur bancaire (par exemple pour garantir des normes de souscription rigoureuses dans l’intermédiation du crédit hors banques et s’attaquer aux risques de liquidité du côté des sociétés de gestion d’actifs).

- Il est crucial que les pays émergents réduisent les vulnérabilités et continuent de s’appuyer sur des politiques et des cadres d’action solides, ce qui implique notamment de constituer et conserver des réserves de change suffisantes et de les utiliser à bon escient.

- Les autorités de réglementation et de contrôle doivent réagir aux nouvelles menaces, y compris les cyber-risques. Ces autorités devraient aussi favoriser la contribution potentielle des technologies financières à l’innovation, à l’efficience et à l’inclusion, tout en protégeant le système financier contre les risques qu’elles comportent.

Ce n’est pas le moment de relâcher les efforts. Il faudrait s’employer plus activement à maintenir la stabilité monétaire. Comme il est indiqué au chapitre 2 du dernier Rapport sur la stabilité financière dans le monde, il faudrait mener à bien le programme de réforme de la réglementation financière et éviter un détricotage des réformes. Enfin, la coopération internationale est cruciale pour préserver la stabilité financière mondiale et favoriser une croissance économique durable.

*****

Tobias Adrian est conseiller financier et directeur du département des marchés monétaires et de capitaux du FMI. À ce titre, il dirige les travaux du FMI sur la surveillance du secteur financier, les politiques monétaires et macroprudentielles, la réglementation financière, la gestion de la dette et les marchés de capitaux. De plus, il supervise les activités de renforcement des capacités dans les pays membres du FMI. Avant d’entrer au FMI, M. Adrian était premier vice-président de la Banque fédérale de réserve de New York et directeur adjoint du Research and Statistics Group.

M. Adrian a enseigné à l’université de Princeton et à l’université de New York et est l’auteur de nombreuses publications dans des revues économiques et financières, dont l’American Economic Review, le Journal of Finance, le Journal of Financial Economics et la Review of Financial Studies. M. Adrian est titulaire d’un doctorat du Massachusetts Institute of Technology, d’une maîtrise de la London School of Economics, d’un diplôme de l’Université Goethe de Francfort et d’une maîtrise de l’Université Paris-Dauphine. Il a obtenu son diplôme de fin d’études secondaires en littérature et mathématiques à la Humboldtschule de Bad Homburg.