Un estudio de 100 shocks inflacionarios desde la década de 1970 ofrece ideas valiosas a las autoridades de hoy

A comienzos de la década de 1970, el conflicto armado en Oriente Medio disparó los precios del petróleo, y los bancos centrales del mundo entero lucharon frenéticamente para controlar la inflación. Al cabo de más o menos un año, la situación se normalizó. Confiados en haber restablecido la estabilidad de precios, muchos países relajaron la política monetaria para reavivar sus economías golpeadas por la recesión, pero eso no impidió que la inflación reapareciera. ¿Puede repetirse la historia?

La inflación mundial tocó máximos históricos en 2022, cuando la invasión rusa de Ucrania desencadenó un shock en términos de intercambio similar al de los años setenta. Los trastornos de la oferta de gas y petróleo rusos complicaron la cadena de suministro ya alterada por la pandemia de COVID, y provocaron el aumento más rápido de precios registrado desde 1984 en las economías avanzadas, y el más pronunciado desde la década de 1990 en las economías de mercados emergentes y en desarrollo.

Gracias al mayor aumento de las tasas de interés en una generación, la inflación por fin está cediendo. La inflación general bajó de aproximadamente 10% el año pasado a menos de 5% hoy en Estados Unidos y gran parte de Europa. El actual conflicto de Oriente Medio no ha trastocado mucho los precios del petróleo, al menos por el momento. Pero sería prematuro para las autoridades celebrar la derrota de la inflación.

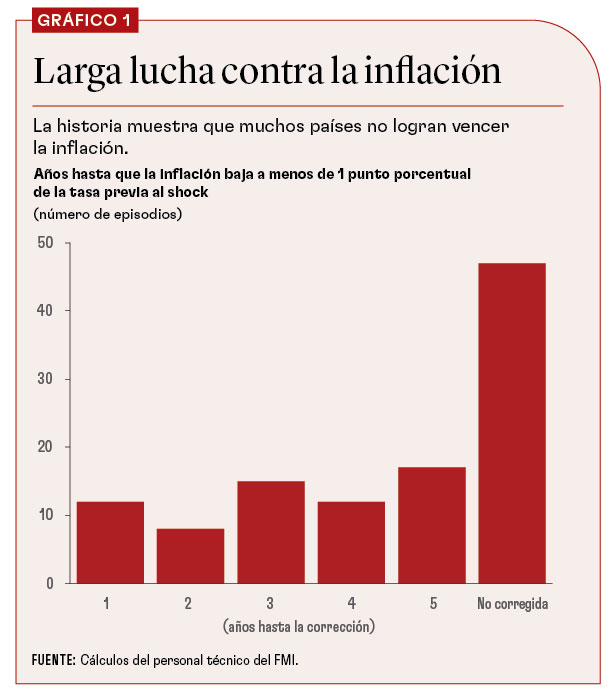

Nuestro estudio de más de 100 shocks inflacionarios ocurridos desde los años setenta llama a la cautela por dos razones. Primero, la historia nos enseña que la inflación es persistente. “Corregir” la inflación y volver al nivel previo al shock lleva años. El 40% de los países de nuestro estudio no lo lograron incluso después de cinco años, y al 60% restante le llevó un promedio de tres años (gráfico 1).

Segundo, históricamente los países suelen dar la inflación por vencida y relajan la política monetaria prematuramente en cuanto las presiones en los precios comienzan a ceder. Ese es un error: la inflación no tarda en volver. Dinamarca, Estados Unidos, Francia y Grecia son algunos de los casi 30 países analizados que relajaron prematuramente la política monetaria después del shock en los precios del petróleo de 1973 (gráfico 2). De hecho, en 90% de los países que estudiamos, la inflación se desaceleró drásticamente en los primeros años después del shock inicial, pero luego volvió a acelerarse o se mantuvo a un ritmo más rápido.

Las autoridades de hoy deben evitar los errores de sus predecesores. Los bancos centrales advierten con razón que están lejos de derrotar la inflación, pese a lo alentador de las cifras recientes.

Constancia y credibilidad

¿Cómo deben las autoridades responder a una inflación persistente? La historia ofrece algunas ideas. En nuestro estudio, los países que lograron vencer la inflación adoptaron políticas macroeconómicas más restrictivas tras el shock inicial y —este es el factor crucial— las mantuvieron constantes durante varios años. Ese fue el caso de Italia y Japón tras el shock en los precios del petróleo de 1979. Por el contrario, los países que no corrigieron la inflación habían adoptado una orientación monetaria más distendida y, con toda probabilidad, intercalado políticas restrictivas.

La credibilidad de las políticas es otro factor importante. Los países con expectativas inflacionarias mejor ancladas o con una trayectoria histórica de inflación baja y estable tenían más probabilidades de derrotar la inflación.

Esa conclusión ofrece cierto consuelo a las autoridades. Esta vez, quizá sea más fácil quebrar la inflación en muchos países gracias a la credibilidad forjada por los bancos centrales durante décadas de buena gestión macroeconómica. Instalando políticas adecuadas, los países podrían diluir las presiones inflacionarias más rápido que en el pasado.

Pero no será una tarea fácil. Las condiciones del mercado del trabajo exigen especial atención. En muchos países, los sueldos de los trabajadores han caído en términos reales —ajustados por la inflación— y quizá tengan que subir más para ponerse a la par de los precios. Ahora bien, si es demasiado fuerte, el aumento salarial podría atizar la inflación y crear un pernicioso espiral de precios-salarios.

Históricamente, en los países que lograron vencer la inflación, los sueldos nominales no subieron tanto, pero no olvidemos que como el aumento de los precios tampoco fue tan marcado, no bajaron ni los salarios reales ni el poder adquisitivo. Esto implica que, al responder a la evolución del mercado laboral, las autoridades deberían concentrarse en los salarios reales y no en los nominales.

Los países que pudieron corregir la inflación también pudieron mantener mejor la estabilidad externa. La probabilidad de fuerte depreciación fue menor para las monedas de libre flotación, y los regímenes cambiarios fijos tuvieron más oportunidad de sobrevivir. No se trata de defender la intervención cambiaria, pero la derrota de la inflación —gracias a una postura monetaria más restrictiva y más creíble— parece haber sido decisiva para apuntalar el tipo de cambio.

La recompensa final

No es fácil luchar contra la inflación, pero es importante reconocer las ventajas de la estabilidad de precios. Históricamente, los países que corrigieron la inflación registraron menos crecimiento económico a corto plazo que los demás, pero esa relación se invirtió a mediano y largo plazo: cinco años después del shock inflacionario, gozaban de más crecimiento y menos desempleo.

La explicación económica tras esta conclusión es intuitiva. Existe una disyuntiva entre el deseo de recortar la inflación y el de generar a la vez más crecimiento y menos desempleo. Pero esa disyuntiva es pasajera: una vez que la inflación queda controlada, el crecimiento se reanuda y se crean puestos de trabajo.

Por el contrario, desatender la inflación acarrea costos de ineficiencia e inestabilidad macroeconómica que van acumulándose mientras la inflación se mantiene elevada. En consecuencia, las pérdidas de bienestar acumuladas a causa de una inflación no corregida o permanentemente alta predominan a mediano y largo plazo (gráfico 3). Cuando la inflación perdura, el país termina pagando un precio mayor.

Los bancos centrales conforman la vanguardia en la lucha contra la inflación y deben prestar suma atención a estas lecciones. Los gobiernos, por su parte, no deben dificultar la tarea de las autoridades monetarias agudizando las presiones de precios con políticas fiscales distendidas; más bien, deberían focalizar la ayuda en los sectores más vulnerables, donde el alivio será mayor, para que el respaldo fiscal brindado durante una crisis del costo de vida resulte menos inflacionario.

El pasado nunca es una guía perfecta para el presente porque no hay crisis absolutamente idénticas. Pero la historia encierra enseñanzas claras para las autoridades de hoy. La lucha contra la inflación es una maratón, no una carrera de velocidad. Las autoridades deben perseverar, demostrar la credibilidad y la constancia de las políticas, y no perder de vista su objetivo: forzar a la inflación a regresar al nivel deseado en pos de la estabilidad macroeconómica y un crecimiento más vigoroso. Si la historia sirve de guía, la reciente caída de la inflación podría ser transitoria. Es demasiado pronto para cantar victoria.

Este artículo está basado en el Documento de trabajo del FMI 2023/190, “One Hundred Inflation Shocks: Seven Stylized Facts”, de Anil Ari, Carlos Mulas-Granados, Victor Mylonas, Lev Ratnovski y Wei Zhao.

Las opiniones expresadas en los artículos y otros materiales pertenecen a los autores; no reflejan necesariamente la política del FMI.