Las economías de mercados emergentes y en desarrollo son responsables de dos tercios de las emisiones mundiales de gases de efecto invernadero, y muchas de ellas son sumamente vulnerables a los riesgos climáticos. En los próximos años, estas economías requerirán un volumen de financiamiento considerable para reducir sus emisiones y adaptarse a las repercusiones físicas del cambio climático.

Muchas de estas economías tienen también altos niveles de deuda y presupuestos reducidos debido a la pandemia y, en un entorno de aumento de las tasas de interés en todo el mundo, sus costos de endeudamiento público son mayores; esto hace especialmente difícil que las finanzas públicas puedan satisfacer las apremiantes necesidades de financiamiento climático.

Estos factores hacen que movilizar capital privado a gran escala sea fundamental para lograr sus objetivos climáticos. Los mercados financieros por sí solos no pueden conseguirlo, pero la combinación de capital público y capital privado ofrece ventajas únicas, ya que reduce el riesgo de inversión y atrae más financiamiento. Los bancos multilaterales de desarrollo y las instituciones financieras internacionales pueden brindar asistencia con la creación de estructuras de financiamiento combinado que modifiquen el perfil de riesgos y beneficios de la transición climática en las economías emergentes.

Es importante comenzar por asegurar un clima de inversión atractivo y políticas que incentiven la participación privada. El financiamiento y las políticas climáticas se complementan entre sí porque al mejorar las políticas se atrae inversión privada, y esta a su vez ayuda a cumplir los objetivos de las políticas. La tarificación del carbono es la herramienta más eficaz para hacer que los emisores paguen por los costos climáticos que imponen y, así, canalizar inversión privada hacia proyectos de menores emisiones.

De forma más general, las políticas y los compromisos climáticos, como las contribuciones determinadas a nivel nacional del Acuerdo de París, pueden enviar una señal a los inversionistas para que inviertan de forma directa en una economía de bajas emisiones de carbono. También ayudará la creación de una arquitectura de información climática sólida con datos, taxonomías y divulgaciones de información.

La oportunidad de tener un impacto

Desafortunadamente, son varias las limitaciones al financiamiento climático privado, desde la incertidumbre sobre las políticas en el futuro y los costos tecnológicos que aumentan el costo del capital, a otros obstáculos como las limitaciones de datos y los perfiles poco atractivos de riesgos y beneficios. Pese a estos retos, el financiamiento climático privado puede contribuir a que las economías emergentes logren los objetivos del Acuerdo de París.

Los instrumentos de financiamiento innovadores pueden atraer inversionistas con distintos perfiles de riesgo y horizontes de inversión, como señalamos en la edición de octubre del Informe sobre la estabilidad financiera mundial (informe GFRS). En mercados emergentes más grandes con mercados de bonos que funcionan, los vehículos de inversión, como los fondos de bonos verdes, pueden contribuir a ampliar la base de inversionistas al captar participantes institucionales, como sociedades de seguros y fondos de pensiones.

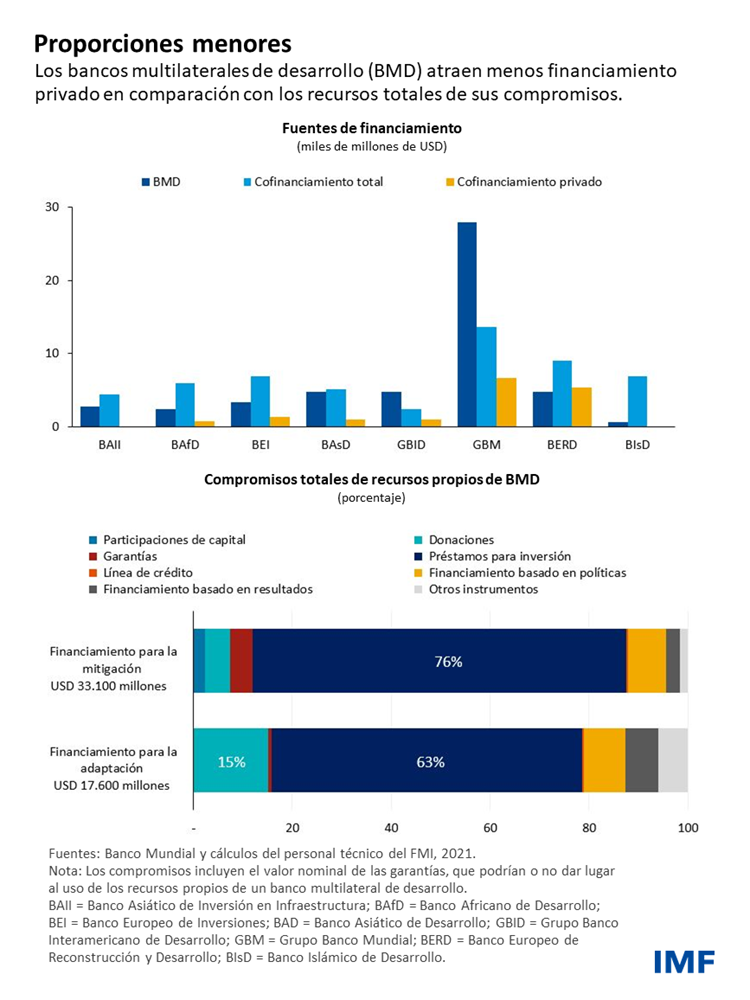

Los bancos multilaterales de desarrollo y las instituciones financieras internacionales juegan un papel crucial en la atracción de sumas mucho mayores de capital privado. Pueden ofrecer asistencia técnica, ayudar en el desarrollo de proyectos, mejorar la capacidad institucional de los gobiernos, y desarrollar los mercados de bonos en moneda local para ampliar el conjunto de inversionistas nacionales.

Los bancos de desarrollo, al estar de acuerdo en ser los primeros en sufrir pérdidas en titulizaciones y vehículos de financiamiento verde, pueden incrementar el beneficio esperado ajustado por el riesgo de los inversionistas privados. Con la gobernanza adecuada, el respaldo público puede contribuir a evitar el riesgo moral asociado con las garantías, que comporta el riesgo de que las ganancias se privaticen mientras que las pérdidas se socialicen. Las economías avanzadas podrían respaldar las participaciones públicas de capital como forma de cumplir su compromiso anual de USD 100.000 millones para las economías emergentes y en desarrollo.

Además, la inversión de capital puede movilizar de forma eficaz el dinero público. En promedio, para las economías emergentes y en desarrollo, los compromisos de los bancos de desarrollo suponen menos de una tercera parte del monto procedente de fuentes privadas. Esto contrasta con las operaciones menores de la Corporación Financiera Internacional (CFI) del Grupo Banco Mundial y Amundi SA, la empresa de gestión de activos más grande de Europa. El fondo estructurado conjunto de la CFI y Amundi atrajo una inversión privada 16 veces superior.

Para las economías menos desarrolladas, los proyectos de infraestructura verde seguirán siendo un instrumento clave, y los bancos de desarrollo desempeñarán, por supuesto, un papel central y duradero. Podría canalizarse más financiamiento climático para apoyar estos proyectos a través de los bancos de desarrollo, mediante el aumento de su base de capital y a través de asociaciones con el sector privado.

El dinero público, en concreto el procedente de los bancos de desarrollo y las instituciones financieras internacionales, puede ayudar a poner en marcha fondos verdes o climáticos estructurados, en los que el riesgo se distribuye entre los tramos inferiores de los fondos, lo que podría atraer mucho más capital privado a los tramos preferentes.

Apoyo combinado

Además, si los fondos verdes o climáticos invierten en el capital de proyectos climáticos, los bancos de desarrollo y los prestamistas comerciales podrían estar más dispuestos a prestar. De esta forma, el dinero público ofrece incentivos a nivel del fondo y del proyecto, y ambos pueden combinarse con dinero público y privado.

El FMI puede desempeñar un papel importante con sus herramientas de supervisión, fortalecimiento de las capacidades, evaluaciones de riesgos y diagnóstico climático. Nuestra primera herramienta de financiamiento a largo plazo, el Fondo Fiduciario para la Resiliencia y la Sostenibilidad, dispone ahora de más de USD 40.000 millones en compromisos de financiamiento, y de acuerdos a nivel del personal técnico con Barbados, Costa Rica y Rwanda. En el marco del Fondo Fiduciario para la Resiliencia y la Sostenibilidad (FFRS), la concesión de préstamos del Servicio de Resiliencia y Sostenibilidad puede contribuir a aumentar el financiamiento privado.

El personal técnico del FMI trabajará con los gobiernos, los bancos de desarrollo y los inversionistas para identificar las restricciones de financiamiento y explorar nuevas formas de aumentar el financiamiento privado. También continuaremos promoviendo la tarificación del carbono, junto con alternativas que puedan lograr resultados equivalentes, como las tasas ambientales y las regulaciones. Y, por último, el FMI continuará fortaleciendo la arquitectura de información climática y ayudando a las economías emergentes a promover el financiamiento climático privado.